in den vergangenen Tagen habe ich einige Rückfragen zu meinem jüngsten Artikel über den drastischen Verfall des Goldpreises erhalten.

Vor 14 Tagen habe ich hier geschrieben, dass die Gründe für den Ausverkauf von Gold nur schwer nachzuvollziehen sind, aber auf jeden Fall ernst genommen werden sollten – obwohl viele fundamentale Daten für Gold sprechen.

Mittlerweile konkretisiert sich ganz behutsam die steigende Wahrscheinlichkeit einer Bodenbildung im Bereich von 1200 $. Die Stabilisierung des Edelmetalls befindet sich aber noch in einer frühen Phase und ich würde keine großen Wetten darauf abschließen.

Interessant im Sinne der Goldkäufer ist aber die äußerst oder sogar rekordverdächtig schlechte Stimmung am Goldmarkt. Dies deutet im Sinne der „Contrarian-Theorie“ auf eine baldige Erholung.

Immerhin hat die amerikanische Terminmarktbehörde gemeldet, dass die Großspekulanten im Gold so gering wie seit 15 Jahren nicht mehr investiert sind. Entsprechend müsste ein starker Verkaufsdruck hinter uns liegen – und vor uns die Wahrscheinlichkeit, dass die geringen Bestände demnächst wieder aufgestockt werden.

Dazu passt auch die Meldung, dass der große Vermögensverwalter Vanguard vor einigen Tagen regelrecht kapituliert und die Edelmetallproduzenten aus einigen Metall-und Rohstoff- ETFs gestrichen hat. Dies könnte ein wichtiger Auslöser für den Verkaufsdruck im Minensektor gewesen sein, der aber nun beendet sein sollte.

Der Goldminensektor aus der objektiven Perspektive

Die heutige Millionen- Dollar- Frage lautet natürlich, ob jetzt eine gute Gelegenheit für den Einstieg in Gold oder Goldminenaktien sein könnte. Grundsätzlich investiere ich nur ungerne in relativ oder absolut schwache Sektoren (wie aktuell der Minensektor) und bevorzuge Anlagen in den stärksten Sektoren. Dies bringt mehr Performance und ist sogar sicherer, da man dann gemeinsam mit den großen und gut informierten Anleger investiert. Umgekehrt sind schwache Aktien und Sektoren riskant, da es kein Zufall ist wenn eine Aktie fällt.

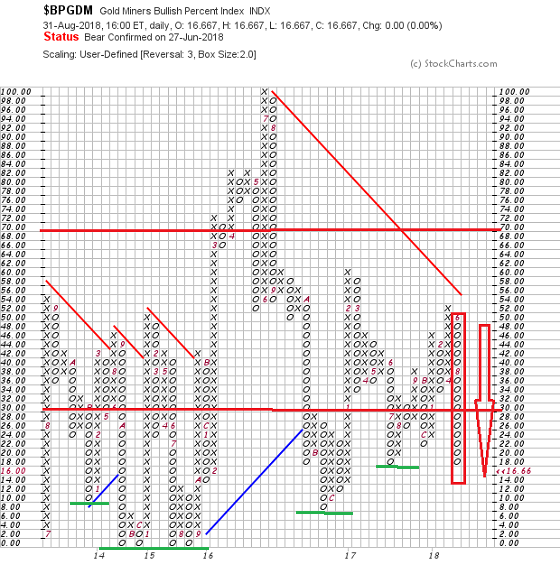

Die folgende Grafik zeigt Ihnen die Relation derjenigen Aktien des Goldsektors, die auf einem definierten Kaufsignal der Point and Figure Technik notieren und insofern ganz eindeutig von der Nachfrage gelenkt werden.

Oberhalb von 70 % Kaufsignalen ist der Sektor überhitzt und zeigt grundsätzlich keine guten Kaufgelegenheiten. Umgekehrt verhält es sich in der unteren extremen Zone unterhalb von 30 %. Hier ist der Goldminensektor stark überverkauft und die Stimmung ist mies, dort finden wir die guten Kaufgelegenheiten.

Ein klassisches Kaufsignal – im Gegensatz zu einem Strohfeuer – ergibt sich aber erst, wenn sich eine positive X- Achse bildet, die über die kritische Marke von 30 % hinauswandert. Dann erst ist die institutionelle Nachfrage ausreichend um davon auszugehen, dass das positive Marktumfeld einen gewisse Zeitraum andauern wird.

Wie die Grafik zeigt, sind wir bereits sehr stark überverkauft. Nur noch 17 % der Goldminen befinden sich auf einem Kaufsignal, was ungewöhnlich wenig ist.

Fast müssen wir uns bereits fragen, ob es überhaupt noch schlimmer werden kann, oder ob die Nacht bereits am dunkelsten ist.

Ganz objektiv betrachtet kann es noch schlimmer werden, wie die vergangenen Jahre zeigen.

Einige negative extrem Punkte der Jahre 2013-2017 habe ich Ihnen eingezeichnet.(Hier ergaben sich gute Einstiegsgelegenheiten). Am Tiefpunkt der Baisse im Goldminensektor ist der Indikator sogar auf sage und schreibe „Null“ abgesackt.

Das interessante am Indikator ist, dass er uns ganz objektiv die guten Kaufgelegenheiten zeigt. Die finden wir regelmäßig dann, wenn die Stimmung am schlechtesten ist und die vermeintlichen Finanzmarktprofis davon abraten, überhaupt an den Erwerb von Gold oder Minen zu denken.

Genau umgekehrt ist es natürlich in der oberen extremen Zone oder gar oberhalb von 90 %. Hier sollten Sie als aktiver Anleger spätestens dann den Ausstieg aus dem Sektor planen, wenn wir in eine negative 0 -Spalte übergehen. Grundsätzlich ist in der oberen extremen Zone die Stimmung so gut, dass es eigentlich nur noch schlechter werden kann. Genauso hat sich das Umfeld im Sommer 2016 dargestellt, quasi spiegelbildlich zu heute.

Insgesamt bin ich der Meinung, dass wir uns sehr nahe einer mindestens kurzfristigen guten Einstiegsgelegenheit befinden. Aus Gründen der Sicherheit und um kein fallendes Messer aufzufangen, würde ich aber abwarten, bis sich mindestens eine positive X -Spalte bildet. Noch besser wäre eine X -Spalte, die die kritische Region von 30 % übersteigt. Dieses würde uns signalisieren, dass nicht nur das heiße und spekulative Geld in den Sektor wandert, sondern auch das Geld der großen und eher langfristig orientierten Anleger. Im Premium Börsenbrief mit den konkreten Ein- und Ausstiegssignale werde ich Sie darüber natürlich auf dem Laufenden halten.

Übrigens gibt es ja derartige aussagekräftige Bullish-Percent Indikatoren für die wichtigsten Sektoren des Aktienmarktes und Regionen, die ich im Premium Börsenbrief bespreche.

Auf den Prinzipien der relativen Stärke und der Philosophie des inneren Marktes beziehe ich mich natürlich auch in der individuellen Anlageberatung mit dem Bankhaus Metzler und in der Vermögensverwaltung. Beide Dienstleistungen sind ab etwa einer Summe von 40.000 € sinnvoll.

Falls Sie sich dafür interessieren, senden Sie mir doch eine kurze E-Mail oder rufen mich einfach an. (Tel: 0228 91561418)

Ebenfalls, falls Sie sich für einen kostenlosen und wirklich unabhängigen Depotcheck interessieren.

In den meisten Fällen kann ich Ihnen nämlich gut aufzeigen, ob ihr Depot wirklich zu Ihren persönlichen Lebensumständen und Ihrem persönlichen Risikoprofil passt.

Viel Erfolg wünscht Ihnen ihr fairer Berater aus Bonn

Klaus Buhl