Liebe Anlegerinnen und Anleger

speziell bei uns in Deutschland, wo es meiner Meinung nach ungewöhnlich viele eingefleischte Goldfans gibt, wundern sich im Augenblick viele enttäuschte Anleger, warum der Goldpreis einfach nicht vom Fleck kommen will. Denn immerhin müssen wir uns seit Monaten mit verschiedenen geopolitischen Risiken auseinandersetzen, die ich hier heute gar nicht alle aufzählen will, die bereits einzeln betrachtet das Potenzial haben, den Goldpreis anzuschieben. Außerdem nimmt die wichtigste Notenbank der Welt (die FED) bereits Liquidität aus dem Markt, während die europäische EZB ab dem Herbst ebenfalls dazu übergehen wird.

Es gibt also einige Risiken für die boomende Konjunktur und jede Menge Gründe, die Aktienquote zu reduzieren.

Trotz der vielen Argumente, die für das Edelmetall sprechen, schafft es der Goldpreis zum Erstaunen zahlreicher Experten nicht, den wichtigen und seit zwei Jahren intakten Widerstand bei etwa 1.370 zu überspringen.

Zu den verschiedenen Krisen kommt noch die weltweit steigende Inflation, die ebenfalls traditionell den Goldpreis stützt – jedenfalls wenn die Zinsen nicht schneller steigen als die Inflation. Denn ganz speziell profitiert der Goldpreis in Zeiten, in denen die Verzinsung negativ ist, also die Inflation höher als die durchschnittliche Anleihen-Rendite ist.

Wegen der jahrelang latenten Deflation war dies aber trotz der geringen Zinsen genau nicht der Fall, weshalb der Goldpreis seit Jahren tendenziell unter Druck steht, bzw. seit zwei Jahren wenigstens seitwärts tendiert.

Ein weiterer Bremsklotz für den Goldpreis ist der seit Wochen schwache Euro, bzw. feste Dollar.

Da Gold in Dollar gehandelt wird, tendiert dieses grundsätzlich schwächer, wenn sich der USD befestigt.

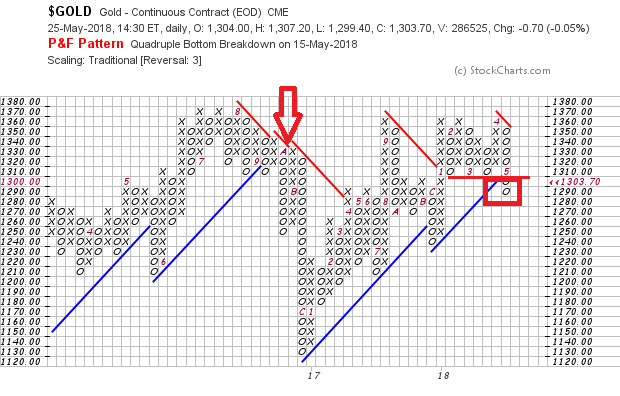

Der Goldpreis zeigt ein mehrfaches Verkaufssignal im Point and Figure Chart

Wie Ihnen der gelassene P & F Chart zeigt, beschrieb der Goldpreis einen nicht ganz schnörkellosen Aufwärtstrend vom Dezember 2016 (Buchstabe C in der Mitte der Grafik, links neben der Jahreszahl 17 für 2017), der vor wenigen Tagen verletzt wurde, was ich Ihnen markiert habe. Gut erkennt man das lokales Tief vom Jahreswechsel 2016/17 bei 1.120 gebildet, welches seither nicht mehr angegriffen wurde.

Lediglich im Sommer 2017 und in diesem Januar wurde die Unterstützungsgerade kurzfristig attackiert, genauso wie im Augenblick. Denn nachdem der Goldpreis im April erneut am Widerstand bei 1.360 scheiterte, erhöhte sich der Druck der Verkäufer. Dies hat vor einigen Tagen sogar dazu geführt, dass der seit Januar bestehende Seitwärtstrend zwischen etwa 1.290 und 1.360 verletzt wurde. Im Zusammenhang damit hat sich ein vierfaches Verkaufssignal gebildet. Ein mehrfaches Verkaufssignal entsteht, wenn die aktuelle und negative 0- Spalte gleich unter das Niveau von mehreren vorhergehenden 0-Spalten fällt. Aus irgendwelchen Gründen ist dann der Druck der Verkäufer auf diesem Niveau größer als jeweils in der Vergangenheit, was natürlich kein gutes Zeichen für die Bullen ist. Die starke und mehrfach getestete Unterstützung bei 1.320 existiert also nicht mehr und funktioniert zukünftig sogar als Widerstand.

Im Sinne der P & F Technik besteht nun kein Aufwärtstrend mehr im Goldpreis.

Da auch die beschriebene Unterstützungsgerade nicht mehr intakt ist, gehe ich davon aus, dass der Widerstand bei 1.360 in der näheren Zukunft nicht mehr getestet wird. Ich vermute sogar, dass die Kraft der Käufer noch nicht einmal annähernd für die Wegstrecke bis zum Widerstand ausreicht.

Für die Goldbullen ist dies besonders deprimierend, da es doch vordergründig viele gute Argumente für den Erwerb von Gold gibt. Aber noch nicht einmal angesichts der vielfältigen Gründe für eine Absicherung mit Gold gelang den Käufern der Durchbruch über das alte Hoch bei 1.360.

Umgekehrt kann dies für mich nur bedeuten, dass es im Augenblick trotz der verschiedenen Risiken kaum Gründe gibt, in physisches Gold zu investieren. (aus heutiger Sicht)

In der näheren Zukunft werden sich wahrscheinlich weitere kurz und mittelfristig orientierte Anleger von ihren Positionen trennen und den Druck auf den Goldpreis noch verstärken.

Falls der Dollar weiter fest bleibt, gehe ich davon aus, dass demnächst die Unterstützungen bei 1.240 und 1.200 getestet werden.

Die aktuelle Entwicklung im Goldpreis ist ein Beispiel dafür, wie schwierig und wenig sinnvoll Preis-Prognosen an der Börse sind. Trotz vieler guter Argumente schert sich der Kampf zwischen Angebot und Nachfrage nur wenig um unsere persönliche Gefühlslage. Viel sinnvoller ist es daher, sich systematisch auf die relativ betrachtet stärksten Anlageklassen und Sektoren zu konzentrieren.

Etwa seit Februar hat der Goldsektor (die Minen der Edelmetall-Aktien) z.B. deutlich an Stärke gewonnen.

Seit Anfang Mai ist diese Entwicklung aber wieder rückläufig. Dies ist natürlich ein Warnsignal, obwohl es noch zu früh ist zu entscheiden, ob dies nur eine vorrübergehende Entwicklung ist oder eine grundsätzliche Schwäche des Goldsektors vor uns liegt. Auch im Premium Börsenbrief befasse ich mich mit Gold-und Edelmetallaktien.

Grundsätzlich empfehle ich, sich in erster Linie auf die relativ stärksten Anlageklassen zu konzentrieren.

Übergeordnet und seit Monaten betrachtet sind US -Aktien relativ betrachtet stärker als europäische und die aus den Schwellenländern. Erst dahinter rangieren die Rohstoffe und dann der Rentenmarkt.

Innerhalb der Aktien sind Technologie- und Finanzwerte attraktiv. Ein ebenfalls sehr attraktive Branche ist Energie. Der Energiesektor hat sich immerhin vom letzten Platz unter die Top-Fünf katapultiert (an der New Yorker Börse NYSE).

Meiner Meinung nach kommt es darauf an, sich stets an den relativ stärksten Anlageklassen zu orientieren. Genauso handhabe ich es auch im Premium Börsenbrief und im Rahmen meiner anderen Dienstleistungen, der Anlageberatung und der Vermögensverwaltung.

Übrigens beschäftige ich mich vor allem mit hoch liquiden Qualitätsaktien, die bestimmte Eigenschaften aufweisen und in die ich auf Sicht von Wochen bis Monaten investiere. Es geht hier also nicht um Day-Trading- Trading oder sehr kurzfristige Investitionen. Vielmehr wende ich mich an Anleger, für die Aktien Unternehmensbeteiligungen und nicht nur bunte Papierchen sind.

Viel Erfolg wünscht Ihnen Ihr fairer Anlageberater Klaus Buhl