Meistens schreibe ich hier über Investitionen in Qualitätsaktien sowie relativ starke Branchen und Länder.

Manchmal beschäftige ich mich hier auch mit physischem Gold und Edelmetallaktien, obwohl ich wirklich kein Goldfan bin und Gold bestenfalls als Schutz vor Inflation und als Versicherung betrachte, gerne auch zur Stabilisierung des Portfolios. Vom ganzen Krisen-Hype halte ich mich aber stets fern, da dieser vor allem Marketing ist und die Emotionen der Leser steuern soll. Angst-Marketing lehne ich zutiefst ab und halte es außerdem für ungeeignet, eine gute Kundenbeziehung aufzubauen.

Vor allem war es im vergangenen Jahrzehnt richtig, sich

nicht an der Krisenangst zu beteiligen, sondern einfach zu investieren. Am

besten natürlich in klassische Qualitätsaktien mit starken Marken aus dynamischen

Branchen und Regionen.

Trotzdem könnte eine Investition in Rohstoffe natürlich heute sinnvoll sein, da

die Zukunft wahrscheinlich wenig mit der Vergangenheit gemein hat. Davon

abgesehen gelten Rohstoffe als ein gutes Instrument zur Diversifikation ihres

Portfolios.

Liefern Rohstoffe einen Beitrag zur Diversifikation?

Unter einem guten Diversifikator versteht man eine

Anlageklasse oder Methode, welche mit den anderen Anlageklassen möglichst wenig

korreliert ist und sich daher im Börsenalltag von der allgemeinen Trendrichtung

abkoppeln kann.

Entsprechend der klassischen Portfoliotheorie trifft dies auf Rohstoffe zu, die

angeblich einen wertvollen Beitrag zur Diversifikation leisten. Wenn Aktien

fallen, sollen Rohstoffe entsprechend der grauen Theorie nicht zwangsläufig

oder wenigstens weniger fallen.

Dies wundert den Laien, da Rohstoffe sehr zyklisch sind und in „guten“ konjunkturellen

Zeiten stärker als in schlechten nachgefragt werden sollten. Daher ist es nicht

einfach nachzuvollziehen, warum Aktien und Rohstoffe nur schwach korreliert

sein sollen.

Interessant ist der Blick auf das Jahr 2008. In diesem Jahr

gerieten die Finanzmärkte komplett in den Strudel der Finanzkrise. Ein globales

Aktiendepot verlor damals atemberaubende

40 %.

Und wie performten damals die Rohstoffe?

Die verloren sogar 43 % gemessen am bekannten Rohstoffindex RICI der Börsenlegende

Jimmy Rogers und konnten das Risiko im Portfolio nicht senken.

Aber Achtung, Korrelationen können auch über verschiedene

Zeiträume existieren.

Möglicherweise sind Aktien und Rohstoffe zwar nicht kurzfristig, dafür aber

langfristig wenig korreliert. Ebenfalls ist es denkbar, dass die

Rohstoff-Anleger hartgesottener sind und bei steigender Volatilität (Risiko und

Chance), nicht sofort zum Notausgang stürmen. Da wir Menschen jedoch von den

gleichen Emotionen getrieben werden, teile ich diese Ansicht nicht.

Deswegen erkenne ich auch keinen zwingenden Grund, warum ein privater Anleger

unbedingt in Rohstoffe investieren „muss“.

Sicherlich werden die Investoren in den kommenden Jahren von anderen

Themen beeinflusst werden als in den vergangenen.

Trotzdem stehe ich der Aussage kritisch gegenüber, dass Rohstoffe in jedes

Depot gehören und einen wichtigen Beitrag zur Diversifikation liefern.

Rohstoffe sind hochspekulativ

Ganz im Gegenteil halte ich Rohstoffe sogar für sehr

spekulativ. Bekanntlich bringen Ihnen diese keine Zinsen ein. Vereinfacht

ausgedrückt kaufen Sie einen Rohstoff und hoffen, das der Preis steigt. Sie

spekulieren darauf, dass Sie in der Zukunft

jemanden finden, der Ihnen einen höheren Preis für Ihren Rohstoff bezahlt.

Während Sie darauf warten, erhalten Sie aber keinerlei Verzinsung oder

Dividende, wie dies bei Aktien und Anleihen üblich ist.

Ganz im Gegenteil sehen Sie sich noch mit Lagerkosten oder Rollkosten im Fall

von Finanzderivaten konfrontiert.

Auch die genannten Lagerkosten und die für einen Laien sehr komplizierten

Handelsusancen des Rohstoffhandels sprechen nicht dafür, dass man hier

unbedingt investiert sein „muss“ – meiner Meinung nach.

Ethische Probleme

Zu den genannten Schwierigkeiten beim Investieren in

Rohstoffe kommt noch ein weiteres Problem dazu. Der Gedanke von Nachhaltigkeit,

Ethik und Umweltschutz wird bei vielen privaten Investoren, Institutionen und

Asset-Managern immer wichtiger. Diese Kriterien werden unter ESG

zusammengefasst und beziehen sich auf Ethik, Sustainability und Governance.

Einige Anleger schließen für sich nur Investitionen in Waffenhersteller,

Tabakkonzerne oder (Atomstrom) Versorger aus. Andere wollen sich auch nicht an

der sehr problematischen Exploration von Rohstoffen und der damit verbundenen

Umweltzerstörung beteiligen. Und natürlich ebenfalls nicht den Ausstoß von

CO-2- Emissionen aktiv fördern.

Eine im wahrsten Sinne „saubere“ Trennungslinie ist schwierig, da die meisten

Anleger auch Konsumenten sind, autofahren, Handys nutzen und fliegen, was alles

nicht ohne den Verbrauch von Rohstoffen funktioniert.

Leider bin ich kein total konsequenter „Gutmensch“, aber ich

will mich mit meinen Investitionen, Aktien und deren Marken auf jeden Fall

identifizieren können. Bei Rohstoffen aber fällt mir das sehr schwer, weshalb

ich lieber meine Finger davon lasse.

Auch aus Gründen der Nachhaltigkeit gibt es einige Gründe, entgegen der

Lehrmeinung, nicht in Rohstoffe zu investieren.

Wie sieht es heute charttechnisch bei den Rohstoffen aus?

Ein weiteres Argument gegen Rohstoff-Investitionen ist für konservative Anleger deren hohe Schwankung/Volatilität. Genau dies wiederum macht sie für offensive Anleger sehr interessant, die ganz bewusst auf der zyklischen Welle dieses Sektors und der zugehörigen Aktien surfen wollen.

Da Rohstoffe trotz aller Kritik ein Spiegel der

konjunkturellen Entwicklung sind, sollten wir sie stets gut im Blick behalten.

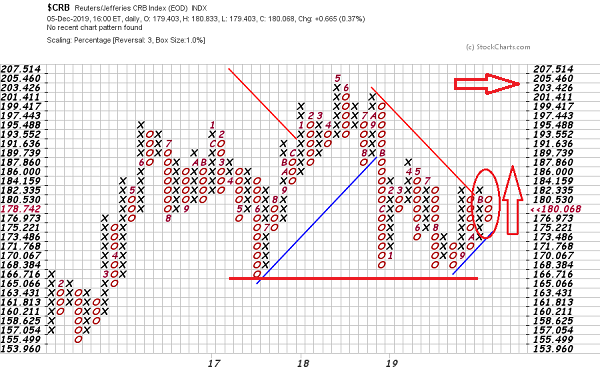

Z.B. anhand des hier abgebildeten CRB Rohstoffindex.

Sehr gut sehen Sie am gelassenen P &F Chart, dass sich bei etwa 166 in den

vergangenen Jahren eine stabile und mehrfach bestätigte Unterstützung gebildet

hat. Besonders impulsiv wurde diese im dritten Quartal 2018 getestet, als die

Angst vor einer Rezession bei gleichzeitig steigenden Zinsen die Anleger in

Angst und Schrecken versetzte.

Doch wie die positive und ebenfalls dynamische X-Achse vom

Jahresbeginn zeigt (Ziffer 1 für Januar), verflog die Angst schnell wieder.

Auslöser dafür wiederum war die US-Notenbank FED, die plötzlich erneut eine

lockere Geldpolitik ankündigte und das Ende der Zinserhöhungen ankündigte,

evtl. auch um den Konflikt mit Präsident Trump zu entschärfen.

In den folgenden Monaten (in diesem Jahr) tendierten die Rohstoffe vor allem

seitwärts und wenig spektakulär. Ähnlich wie bei den Aktien erlebten wir ein

zyklisches Tief im August und einen sich daraufhin bildenden Aufwärtstrend.

Im November (Buchstabe B) sprang der CRB Index über die negative

Widerstandsgerade, konsolidiert aktuell aber in einer 0-Achse. Insofern ist der

Index zwischen der Unterstützungs- und der Widerstandsgeraden eingeklemmt.

Wegen des intakten Kaufsignals gehe ich davon aus, dass sich der Aufwärtstrend

durchsetzt – trotz des aktuell ungünstigen Impulses (0-Achse ganz rechts).

Der nächste Widerstand befindet sich am April-Hoch bei 187 Punkten. Insgesamt

gehe ich davon aus, dass wir das Zwischenhoch vom Mai 2018 in wenigen Monaten

erneut testen, was auf ein freundliches Aktienjahr 2020 deutet.

Außerdem unterstreicht der Verlauf des CRB Index bzw. der

Rohstoffe seit 2016, dass sich diese als Diversifikation für ein Aktiendepot

nicht gerade aufdrängen.

Daher bleibe ich bei meiner Meinung, dass für uns Anleger ein Leben ohne

Rohstoffe durchaus möglich ist – wenigstens aus Gründen der Diversifikation und

wenn man in diese aus bestimmten Gründen nicht direkt investieren will.

Im Premium Börsenbrief investiere ich vor allem in Qualitätsaktien und starke Marken aus den stärksten Sektoren. Diese müssen mich natürlich auch fundamental überzeugen und sollten in starken Ländern beheimatet sein. Da Sektoren bzw. Branchen wie „kleine Aktienmärkte“ funktionieren, ist die Wahrscheinlichkeit eine hervorragende Aktie zu finden in einem starken Sektor viel höher als in einem schwachen.

Mein Angebot für Sie

Falls Sie sich ebenfalls für eine Kapitalanlage in (Wohn) Immobilien interessieren, habe ich auch in diesem Jahr wieder ein interessantes Angebot für Sie. Das Angebot richtet sich vor allem an Anleger, die an einer hohen Diversifikation ihres Immobilienportfolios interessiert sind und die sich nicht selber um eine eigene Immobilie kümmern können oder wollen. Es handelt es sich um einen so genannten alternativen Investmentfonds eines von mir sehr geschätzten Emissionshauses (ZBI), welches eine langfristige und makellose Erfolgsbilanz hat.

Durch eine

Beteiligung werden Sie Miteigentümer von etwa 2.000 Wohnungen, die von ZBI

erworben und vermietet werden. Aus den Mieterlösen werden zunächst die Kosten

der Bewirtschaftung bezahlt und dann der Überschuss an die Zeichner

ausgeschüttet.

Für das aktuelle Angebot wird mit Ausschüttungen

von 3 % im ersten Jahr und 5 Prozent ab dem 5. Jahr der Beteiligung kalkuliert,

die gesamte Rückzahlung soll nach höchstens 10 Jahren 156 % betragen.

Übrigens hat

die Gesellschaft in den vergangenen 17 Jahren etwa 1 Milliarde Euro eingeworben

und investiert. Bisher wurden 6 Fonds erfolgreich abgewickelt und haben den

Anlegern Renditen zwischen 5,3 und 15,5 % erbracht.

Kein Wunder, dass sehr viele Anleger der Gesellschaft „Wiederholungstäter“ sind

und gerne erneut zeichnen.

Bitte

beachten Sie, dass die Ergebnisse der Vergangenheit keine Indikation für die

Zukunft sind.

Nach Meinung

der Kapitalverwaltungsgesellschaft zählen aber Wohnimmobilien auch zukünftig zu

den attraktivsten Investitionsmöglichkeiten und sollten speziell in

wirtschaftlich schwierigen Zeiten mindestens einen hohen Schutz vor Inflation

bieten.

Vorteilhaft

ist auch die traditionell geringe Wertschwankung von guten Wohnimmobilien.

Die erworbenen

Immobilien sollen nach einer durchschnittlichen Haltedauer von 6-9 Jahren

wieder veräußert werden, die aber auch kürzer sein kann. Die durch den Handel

mit Immobilien erzielten Gewinne tragen selbstverständlich zum operativen

Ergebnis der Gesellschaft bei.

Interessant ist

auch, dass zuerst die Anleger entsprechend den Kriterien des

Emissionsprospektes befriedigt werden müssen, bevor die

Kapitalverwaltungsgesellschaft partizipiert. Die Wahrscheinlichkeit ist also

auch sehr hoch, dass für alle Beteiligten eine vernünftige Rendite

erwirtschaftet wird.

Die Laufzeit

soll knapp zehn Jahre betragen und das Zeichnungskapital insgesamt etwa 84

Millionen Euro.

Die Mindestzeichnungssumme beträgt grundsätzlich 25.000 EUR, wobei aber auch

Ausnahmen möglich sind.

Selbstverständlich

will ich Sie darauf hinweisen, dass eine Zeichnung des Fonds für Sie nur

sinnvoll ist, wenn Sie etwa zehn Jahre auf ihr Kapital verzichten können.

Immerhin handelt es sich hier um eine unternehmerische Beteiligung, deren

wirtschaftlicher Erfolg nicht exakt vorhergesehen werden kann.

Falls Sie sich für diesen sehr gut gemanagten Wohnimmobilienfonds einer renommierten Gesellschaft mit jahrelanger Expertise und gutem Leumund interessieren, nehmen Sie bitte mit mir Kontakt auf. Gerne erkläre ich Ihnen die Hintergründe und sende Ihnen weiteres Material zu.

Kontakt: Sie können mir einfach

auf diese Mail antworten oder mich telefonisch ansprechen: 0228 915 614 81

oder 0172 543 9174

Bitte zögern Sie nicht, sich mit ihren Fragen rund um diese hochwertige Beteiligung an mich zu wenden.

Ihr fairer

Berater,

Klaus Buhl

PS:

hochwertige Wohnimmobilien, in die dieser Fonds investiert, sind eine gute Diversifikation für Ihr Vermögen.