Liebe Anlegerinnen und Anleger,

wir hatten die letzten Monate viel Freude an den Märkten. Die Kurszuwächse sorgten für gute Gewinne und es könnte gerne so weitergehen.

Doch inzwischen mehren sich verschiedene Warnzeichen, die auf eine drohende, aber leider „normale“ Konsolidierung deuten.

Auch technische Signale lassen uns aufhorchen und erinnern, dass Konsolidierungen und Korrekturen zum Auifwärtstrend dazugehören.

Wir sehen daher heute genauer hin. So viel vorweg: Einen Grund zur Panik gibt es nicht, da in einem intakten Aufwärtstrend tiefere Kurse rasch neue Käufer anlocken . Allerdings würde ich im Hinterkopf behalten, dass ein Korrekturpotenzial von etwa 10 bis 15 Prozent in diesem Sommer keine große Sache wäre.

Korrektur bei Aktien voraus?

Vielleicht erinnern Sie sich noch? Vor kurzenm habe ich hier geschrieben zum Thema Gold:

Die Anzeichen für eine Korrektur beim Goldpreis und den Goldminen mehren sich.

Ich gehe nicht von einem Bruch des langfristigen Trends aus. Dafür spricht fundamental zu viel für weiter steigende Goldpreise. Aber gerade in langfristigen Trends sind Phasen des „Durchatmens“ völlig normal und bieten häufig gute Einstiegsmöglichkeiten!

Und höchstwahrscheinlich werde auch ich diese nutzen, um noch etwas mehr Geld in diesem (bisher weiterhin eher unterbewerteten) Sektor für meine Kunden und mich arbeiten zu lassen.

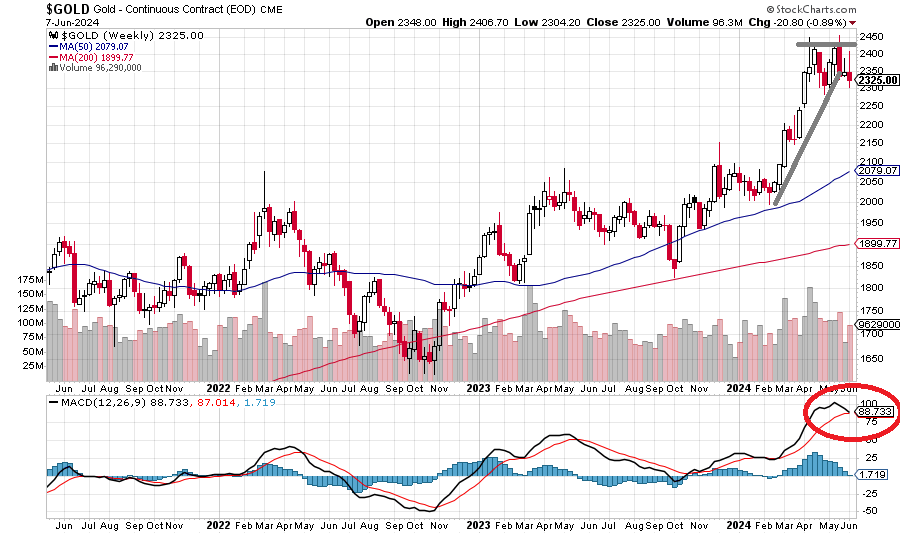

Und genau wie prognostiziert kam es dann auch. Die Korrektur beim Goldpreis hat begonnen. Spätestens letzten Freitag wurde dies für alle Anleger deutlich. Hier verlor Gold phasenweise mehr als 3% alleine an einem Tag. Und auch im Chart ist dies inzwischen gut sichtbar.

Abbildung: Aktueller Wochenchart des Goldpreis in US-Dollar (Quelle: stockcharts.com)

Doch auch bei anderen Rohstoffen kommt es inzwischen zu sichtbaren Korrekturbewegungen. Das führt natürlich zu der Frage, was hier als Auslöser fungiert?

Rezessionssorgen belasten die Märkte

Der Rückgang im Rohstoffsegment ist zu einem Teil natürlich technischer Natur. Alleine beim Gold können Sie oben im Chart ja bereits sehen, dass wir hier einen sehr deutlichen Anstieg haben, der zwischenzeitlich auch einmal korrigiert werden muss.

Doch gleichzeitig sehen wir am Markt rückläufige US-Zinsen und eine sich abschwächende US-Wirtschaft. Dies legt die Sorge vor einem Abgleiten in die Rezession nahe, was natürlich negativ auf Umsatz und Gewinn vieler Unternehmen wirkt. Damit würden deren Aktien deutlich unattraktiver als bisher.

Abbildung: 10-Jahreszins US-Treasuries (Quelle: Stockcharts.com)

Der obige Chart zeigt Ihnen anhand der Zinsen für zehnjährige US-Staatsanleihen recht deutlich: Hier haben wir den Aufwärtstrend seit Jahresbeginn verlassen. Der Zinssatz hat sich nun dem Widerstand angenähert. Es dürfte sehr interessant werden zu sehen, ob dieser daran abprallt und wir noch niedrigere Zinsen sehen.

Auch die großen Leitindizes spielen nicht mehr mit!

Ein weiteres Warnzeichen zeigt sich in den großen Leitindizes wie S&P 500 und Nasdaq Composite Index. Beispielsweise hat der S&P 500 Index in gleichgewichteter Form die letzten Hochs im S&P 500 (der ja kapitalisierungsgewichtet ist) nicht mehr bestätigt. Die Breite der Aktien trägt die Indexbewegung also nicht mehr. Ebenso lässt sich beobachten, dass die Performance-Lücke zwischen Nasdaq Composite Index und Nasdaq 100 Index auf einem Rekordstand ist. Auch hier ziehen nur ein paar der großen Unternehmen die Märkte noch weiter nach oben.

Dies sind nur zwei Beispiele, die sich aus meiner Analysemethodik des internen Markts ergeben.

Was können Sie jetzt tun können

Ein Blick in die Geschichte zeigt, dass rezessive Phasen, in denen die Zinsen sinken und Notenbanken zur Unterstützung der Wirtschaft den Leitzins absenken, am Markt in der Regel zu Kursrückgängen von 10% bis 20% geführt haben. Zwar hat in den USA die FED noch nicht reagiert, allerdings sehen wir bereits verschiedene andere Zentralbanken, darunter auch die EZB, den ersten Schritt machen. Für die amerikanische Notenbank wird es schwieriger sich dagegen zu sperren, je mehr Notenbanken die Zinsen lockern, da sonst der US-Dollar zu stark aufwerten würde.

Sie können auf die aktuelle Marktentwicklung auf mehrere Weisen reagieren. Beispielsweise werden nicht alle Aktien in gleichem Maße von Zinsänderungen und rezessiven Tendenzen betroffen sein.

Es gibt auch Titel, die in einem solchen Umfeld stabil sind oder gar steigen. Sie benötigen nur die richtigen Aktien in Ihrem Depot und sollten schwache Kandidaten konsequent meiden.

Auch bietet es sich an, in Titeln, die nicht mehr allzu viel Potenzial haben, aber bisher noch weiter vom Markt nach oben getragen wurden, gegebenfalls Gewinne mitzunehmen und eine Cashquote von rund 10 bis 20 Prozent aufzubauen, um im Falle von günstigeren Preisen bzw. einer Korrektur handlungsfähig zu sein und „Schnäppchen“ aufsammeln zu können.

Einen Grund zur Panik oder zur Sorge vor einem „großen Crash“ sehe ich nicht.

Die Chance auf etwas Schwäche im Gesamtmarkt ist jedoch durchaus real in den nächsten Wochen, denn es gibt inzwischen einfach zunehmende Warnzeichen aus verschiedenen sprichwörtlichen Ecken der Märkte.

Ich wünsche Ihnen viel Erfolg bei Ihren Investitionen. bitte melden Sie sich, falls ich sie irgendwie unterstützen kann.

Mit herzlichen Grüßen aus dem Rheinland

Ihr fairer Berater

Klaus Buhl