Liebe Anlegerinnen und Anleger,

in einem wichtigen Punkt hat sich die grundsätzliche Struktur der

globalen Börsen in der vergangenen Woche erneut nicht verändert.

Die Volatilität sinkt und die Kurse kriechen an der berühmten Mauer der Angst

allmählich nach oben. Dabei bleibt die Stimmung schlecht und die Presse sowieso

skeptisch.

Da auch die meisten institutionellen Investoren und Fondsmanager große

Kassenbestände vor sich herschieben und auf günstige Einstandskurse warten,

(die dann meist nicht kommen) ist die Situation für uns Anleger günstig.

Es spricht trotz und sogar wegen des „flauen Gefühls in der

Magengrube“ wenig dagegen, sich in den attraktivsten Sektoren nach

weiteren starken Einzeltiteln umzusehen.

Oder natürlich per ETF`s direkt in die stärksten Sektoren zu investieren, da

relative Stärke kein Zufall und fundmental gerechtfertigt ist. Daraus

resultiert die Börsenweisheit, daß eine Aktie oder ein Markt in der Lage ist

höher zu steigen, als man selber liquide bleiben kann.

In

den vergangenen Jahren war es jedenfalls kein Fehler, sich in vergleichbaren

Situationen, also wenn die institutionellen hohe Kassenbestände hatten aber

eigentlich gerne mehr Aktien besitzen würden, sich in den stärksten Aktien der

besten Regionen zu engagieren.

Die stärkste Aktienregion der Welt sind derzeit die USA. Auch Japan hält sich

überraschend gut. Empfehlenwert aus Sicht der der Anlagetechnik der

„Relativen Stärke“ sind Investments in den stärksten Regionen der

Welt. Dann ist die Chance besonders hoch, mit dem Index nach oben getragen zu

werden. (Die Flut hebt alle Schiffe).

Dieses Vorgehen ist auch wissenschaftlich begründet. Die Universität von

Chicago hat belegt, dass etwa 85 % der Aktien aus einem Index sich

hochkorreliert mit diesem bewegen.

Im Augenblick zählen nach meinen Kriterien die Sektoren Pharma, Biotech und

Gesundheit weltweit zu den stärksten Sektoren. Dies verwundert natürlich nicht

angesichts der immensen Anstrengungen und großen Forschungsbudgets in

Zusammenhang mit der aktuellen Covid-Krise.

Besonders lukrativ sind wie üblich die Schnittmengen aus starken Regionen und

attraktiven Sektoren. Dort wiederum sollte man in die relativ betrachtet

stärksten Aktien investieren – insbesondere wenn die Qualität der Bilanz, das

Geschäftskonzept und Management nicht dagegen spricht.

Genaus

so gehe ich übrigens im Premium Börsenbrief vor. Hier können Sie mich

testen und schon bei der nächsten aussichtsreichen Empfehlung von Anfang an mit

dabei sein. Oder noch bei der jüngsten vom vergangenen Freitag, einer sehr

starken Software-Aktie.

Ebenfalls sehr stark sind die Minenaktien, die überproportional auf den Goldpreis reagieren.

Grundsätzlich halte ich nicht nur die Edelmetalle, sondern auch die Minenaktien

für sehr aussichtsreich. Deshalb stellt sich uns heute natürlich die kritische

Frage, ob wir hier vielleicht nicht schon etwas zu hoch, zu weit und zu schnell

gelaufen sind.

Ein ungewöhnliches, aber erfolgreiches und objektives Instrument um dies zu

überprüfen, ist der sogenannte „Innere Markt“.

Minenaktien: Eine große Chance, zunächst aber überhitzt

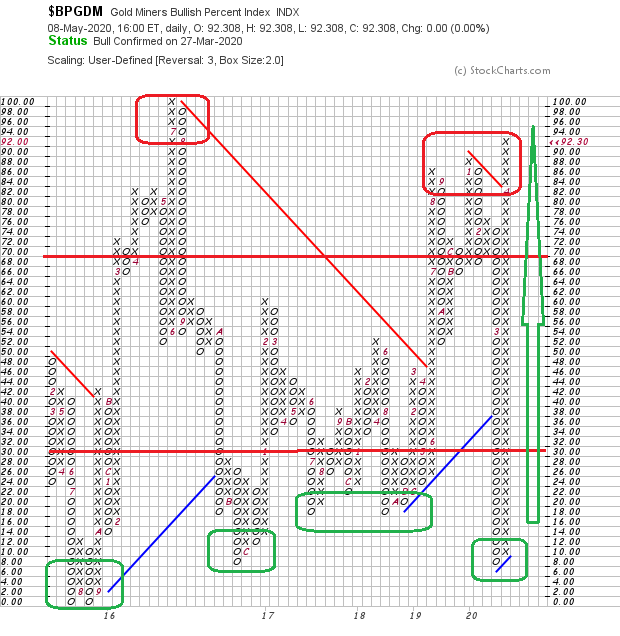

Die folgende Grafik zeigt Ihnen einen Bullish Percent Indikator für den breiten Minensektor. Dieser zeigt Ihnen die Relation derjenigen (Minen) Aktien, die auf einem Kaufsignal der gelassenen Point & Figure Methode notieren.

Aktien, die auf einem Kaufsignal notieren, handeln oberhalb ihrer wichtigsten Unterstützung und werden insofern von der Nachfrage gelenkt. Je mehr Aktien von der Nachfrage gelenkt werden, desto stärker ist der Trend und der Kaufdruck der großen und gut informierten Anleger.

Wie Sie sehen, notieren heute etwa 92 % der Mitglieder des Minensektors auf einem Kaufsignal der P & F Technik. Dies ist eine ungewöhnliche Marktbreite und deutet auf sehr hohes Kaufinteresse der Investoren. Wie Sie sich vielleicht erinnern, beginnt die obere überhitzte Zone bei 70 %.

Unterhalb von 30 % ist der Markt stark überverkauft.

Die guten Kaufgelegenheiten erleben wir natürlich im unteren Bereich, diese habe ich grün markiert. Erst vor wenigen Wochen notierte der Minensektor auf einem Niveau 8 %. Im allgemeinen „Covid-Crash“ waren die Goldaktien objektiv gemessen exrem stark überverkauft.

Die Stimmung war schlecht und es war eine der besten Kaufgelegenheiten für hart gesottene Anleger, die wir nur alle paar Jahre erleben. Ähnlich gute Gelegenheiten gab es in jüngerer Zeit nur in den Jahren 2017 und 2016.

Da sich die Emotionen der Menschen nicht ändern, haben Aktienmärkte und auch Sektoren die Angewohnheit, möglichst schnell die extremen Zonen zu verlassen und einen mittleren Zustand zu erreichen. Deshalb finden wir im unteren Bereich eines Bullish Percent Indikators (siehe Grafik) die guten Kaufgelegenheiten. Da ein Sektor und auch eine Aktie längere Zeit überverkauft bleiben kann, sollte man abwarten, bis sich (unten) wieder eine positive X-Achse bildet, die auf systematisch steigendes Kauf-Interesse deutet.

Oben und aktuell ist es umgekehrt. Die Stimmung ist gut und sehr viele Investoren bereits investiert. Es kann zwar noch eine Weile gut gehen, aber die Wahrscheinlichkeit steigt, daß wir demnächst Gewinnmitnahmen bei den Goldaktien erleben werden. Diese erkennen Sie übrigens, wenn sich eine ungünstige Null-Achse bildet. Dafür müssen mehr als 6 % der Index-Mitglieder von einem Kauf-auf ein Verkaufssignal wechseln.

Dies wäre ein völlig „normaler“ Vorgang an der Börse – und wie eben gesagt, die Angewohnheiten der Anleger ändern sich nicht so schnell.

Übergeordnet kann der Goldsektor natürlich sehr interessant bleiben, wovon ich sogar ausgehe.

Trotz und vor allem nach typischen Gewinnmitnahmen.

Dieses Vorgehen empfehle ich Ihnen JETZT bei Goldaktien und dem Goldpreis

Ganz

wichtig bei Goldaktien

ist es, dass Sie diese dann kaufen, wenn Sie Ihnen ein günstiges Chance-Risiko-Verhältnis

bieten. Wie Sie im Chart oben ja gesehen haben, kann der Sektor sich extrem

volatil zeigen. Das macht Ihnen die beste Investment-Idee kaputt, wenn Sie

diese zum falschen Timing ausführen.

Nutzen Sie hingegen die Volatilität für sich, machen Sie sehr

schnell tolle Gewinne!

Generell würde ich im Goldmarkt wie folgt vorgehen:

Splitten Sie Ihr

Engagement auf mehrere Werte und auf mehrere Tranchen. So

erhalten Sie einen gemittelten Einstandskurs und sind nicht nur von einer Aktie

abhängig.

Wenn Sie hierzu mehr

wissen möchten und die Dinge gerne selbst in die Hand nehmen,

empfehle ich Ihnen, einfach

mal meinen Premium-Börsenbrief zu testen. Denn dort haben wir bereits eine

Goldposition im Depot, die kräftig zweistellig im Plus liegt. Und das wird

sicher nicht die letzte gewesen sein…

Eine andere Möglichkeit,

bestmöglich in Gold zu investieren, sind aber auch aktiv

gemanagte Fonds. Zugegeben, im Zeitalter von ETFs verlieren diese zunehmend bei

vielen Anlegern an Beliebtheit, schlagen die Fonds doch ihren Vergleichsindex

nur in wenigen Fällen.

Aber der Goldsektor ist einer der wenigen Sektoren, bei dem dies nachweislich

anders aussieht. Hier lässt sich durch

ein gutes Analystenteam eine erhebliche Mehrperformance erzielen.

Gleichzeitig haben Sie keine Arbeit mit Timing-Fragen und dem Aufsplitten Ihres

Engagements auf die richtigen Goldaktien. Sie haben hier also einen ECHTEN

Mehrwert!

Wenn Sie hierzu mehr wissen möchten, kontaktieren Sie mich gerne direkt per

E-Mail, indem Sie auf diesen Newsletter antworten, und

ich helfe Ihnen weiter.

Wie auch immer Sie es letztlich angehen, beim Goldpreis sollten Sie aber auf

jeden Fall mit dabei sein! Ich halte den Goldmarkt für einen der

vielversprechendsten Sektoren in den nächsten Jahren, der in keinem Depot

fehlen sollte.

Hier gibt es REAL eine Menge Geld zu verdienen!

ich wünsche Ihnen einen wunderbaren Sonntag und Muttertag und natürlich viel

Erfolg mit Ihren Investitionen.

Ihr fairer Vermögensberater

Klaus Buhl

P.S.

Der Zeitpunkt zum Einstieg ist bei Gold aktuell wirklich sehr interessant und sehr nahe. Denn bereits mit dem nächsten „Stimulus-Paket“ dürfte der Preis wieder Aufwind bekommen.

Stellen Sie daher am besten jetzt schon Ihre „Einkaufsliste“ zusammen. Mehr hierzu erfahren Sie in meinem Premium Börsenbrief, den Sie hier problemlos testen können…