Goldaktien extrem überverkauft

Liebe Leserinnen und Leser,

nachdem in der vergangenen Woche einige Konjunkturdaten im Vordergrund standen, die vor allem in den USA recht gut ausfielen, richten sich heute die Blicke der Börsianer auf das Treffen der EZB und die politische Lage in Washington. Die Frage ist, ob der Ausgang der Kongresswahlen den hervorragenden Lauf der Bullen abbremst. Immerhin war der Sieg der Republikaner keine Überraschung und hat schon vorab die Kurse gestützt. Ein „Sell on Good News“ wäre also nicht ungewöhnlich im Sinne der launischen „Miss Börse“. Bisher sieht es aber nicht danach aus, aber ein negatives Doppeltop sollte bei jedem neuen Hoch einkalkuliert werden.

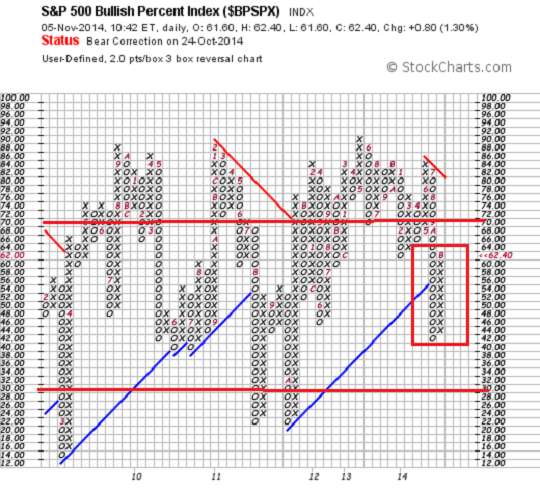

Innerer Markt verbessert

Die deutliche Verbesserung der Marktbeteiligung zeigt auch dieser Chart, der die Relation der Kaufsignale im S & P 500 Index darstellt. Seit einiger Zeit fließt wieder Kapital in den Markt. Dies erkennen Sie an der stabilen X-Achse im rechten Bereich. Nachdem der Risikoindikator bis auf den tiefsten Stand seit dem Sommer 2012 gefallen war, erhöht sich jetzt wieder die Anzahl der Kaufsignale im Sinne der P & F Technik. Obwohl oder weil sich neue Investments damals schlecht anfühlten, griffen die ersten mutigen Investoren schon Mitte Oktober wieder zu. Dies zeigt deutlich, dass Investitionen bei den amerikanischen „Big-Caps“ als interessant eingeschätzt werden. Obwohl natürlich niemals die Risiken ausgeblendet werden sollten, erkennt man hier deutlich, dass die offensive Mannschaft auf das Feld gehört.

Mittlerweile handeln wieder 62 Prozent der im S & P 500 enthaltenen Aktien auf einem Kaufsignal der P & F Technik und damit oberhalb einer wichtigen Unterstützung. Eine systematisch ansteigende Anzahl von Aktien trägt also die gegenwärtig positive Bewegung des breiten Marktes.

Energie-Aktien hinken hinterher

Dieser Chart zeigt Ihnen den Index der wichtigsten in den USA gehandelten Energie- Aktien. Deutlich erkennen Sie, dass die Energie-Aktien dem allgemeinen Markt noch weit hinterher hinken. Vor allem ist dies natürlich deren Abhängigkeit vom zuletzt deutlich gefallenen Ölpreis geschuldet. Aber trotzdem sollten wir die Performance des Energiesektors im Auge behalten und sogar als kleines Warnzeichen interpretieren. Denn klassischerweise sollten speziell die Energieaktien von einem stabilen konjunkturellen Aufschwung getragen werden. Nur selten ergeben sich stabile Hochs an der US- Börse ohne Teilnahme dieses wichtigen Sektors.

Immerhin hat sich der Energiesektor nach einigem Zögern dazu entschlossen, seinen Aufwärtstrend fortzusetzen. Dies erkennen Sie an der per Saldo steigenden Unterstützungsgerade. Nach kurzem Zögern bildete sich erneut ein Kaufsignal der P & F Technik bei 86 Punkten, welches ich Ihnen rot markiert habe. Nun ist die Chance recht groß, dass demnächst die Widerstandsgerade geknackt wird. Immerhin deutet das meist sehr zuverlässige Projektionsziel auf die Umgebung von 100 Punkten. Auch wenn dieses Kursziel bestimmt nicht geradlinig erreicht wird, zeigt sich jedoch, dass einer der wichtigsten zyklischen Sektoren erneut einen wichtigen Beitrag leistet, den breiten Markt zu stützen.

Interessant könnte der Sektor nach der Kongresswahl in Washington aber auch aus fundamentalem Grund werden. Es gibt Beobachter, die davon ausgehen, dass die Republikaner speziell diesen Sektor durch Infrastrukturmaßnahmen auf die Sprünge helfen könnten. Wenn man den Chart und das Fehlsignal des kürzlichen Bruchs der Unterstützungsgerade betrachtet, spricht einiges für die Erholung der wichtigen Energieaktien.

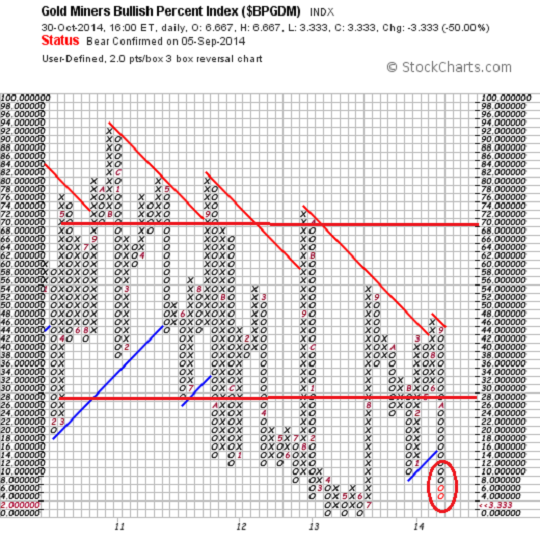

Goldaktien: Spiegelbild der Sorglosigkeit

In den vergangenen Tagen ist der Goldpreis ohne größeren Widerstand durch seine zentrale Unterstützung bei etwa 1.180 $ gerauscht. Heute handeln wir auf dem tiefsten Stand seit dem Sommer 2010. Interessanterweise ist dies der Zeitpunkt, an dem die FED bekannt gab, dass „QE-Programm“ zu erweitern. Damit ist heute diese gesamte Fantasie wieder aus dem Preis der Edelmetalle verschwunden. Ich würde mich nicht wundern, wenn dies die Chance auf eine Bodenbildung bieten würde.

Immerhin sind die Goldaktien des Minensektors, die dem Goldpreis meist vorauslaufen, in den vergangenen Wochen unglaublich verprügelt worden.

Im folgenden Chart sehen Sie die Relation der Goldaktien, die auf einem Verkaufssignal der P & F Technik handeln. Es ist wirklich selten, dass ein Sektor so stark und so lange überverkauft ist. Auch wenn die Goldaktien ein starkes Eigenleben führt, sieht man Indexstände von unter 10 Prozent wirklich nicht jedes Jahr.

Hier sehen Sie, dass Sage und Schreibe nur noch 3 % der im Sektor gehandelten Minen auf einem Kaufsignal der P & F Technik notieren. Dies ist wirklich ein mehr als extremes Ereignis für den Sektor der Minen, obwohl wir bereits im vergangenen Sommer ähnlich überverkauft waren. Der Chart verdeutlicht eindrucksvoll, wie unbeliebt dieser Sektor ist und dass sich hier nur noch die ganz hart gesottenen Anleger engagieren. Umgekehrt ist das systematische Risiko, hier zu investieren, heute relativ gering. Bitte beachten Sie, dass man entsprechend den Regeln der Bullish-Prozent Philosophie erst in den Sektor investieren sollte, wenn das Interesse für Goldminen zurückkehrt und idealerweise eine X-Achse über die Region von 30 % ansteigt.

Bitte beachten Sie auch mein Gratis-E-Book zur Erläuterung der Philosophie der P & F Charts.

Mit herzlichen Grüßen

Ihr Klaus Buhl