30 Happy Börsday, DAX

Liebe Investoren,

am 1. Juli wird der der bekannteste und von den Medien am meisten „gehypte“ deutsche Aktienindex DAX 30 Jahre alt.

Die in der Öffentlichkeit bekanntere Variante des DAX ist ein Performance-Index, in den also auch die Dividenden der größten bzw. „schwersten“ und umsatzstärksten deutschen Aktiengesellschaften fließen. Allerdings veröffentlicht die Deutsche Börse AG auch einen Kursindex, der um die Dividenden bereinigt ist.

Übrigens repräsentiert der DAX ungefähr 80 % der Marktkapitalisierung der in Deutschland notierten Gesellschaften. Insofern ist es kein Wunder, dass die meisten Anleger die Frage, wie sich denn heute die Börse entwickelt habe, mit dem Stand des DAX verantworten.

Trotzdem sollten Sie meiner Meinung nach keineswegs den DAX als Synonym für die Entwicklung der deutschen Börse gebrauchen.

Denn ganz bestimmt entspricht ihr persönliches Portfolio nicht dem DAX in seiner exakten Gewichtung (es sei denn, Sie investieren nur in einen einzigen ETF, der den DAX abbildet). Dies lässt sich schon damit erklären, dass die fünf „schwersten“ Titel im DAX (SAP mit einer Gewichtung von 10,5 %, Siemens mit 9, die Bayer AG mit 8 %, BASF mit 8 und die Allianz ebenfalls 8 % bereits locker 40 % des DAX ausmachen.

Mal davon abgesehen, dass leider nur die wenigsten Deutschen überhaupt in Aktien investieren und daher nicht von der hervorragenden durchschnittlichen Rendite von 8,5 % des DAX in den vergangenen 30 Jahren profitieren konnten, würde ich den DAX nicht als Synonym für die Entwicklung der deutschen Börse gebrauchen.

Denn was ist mit dem hervorragenden deutschen Mittelstand? Den Perlen im MDAX, SDAX und natürlich auch den anderen Segmenten der Frankfurter Wertpapierbörse?

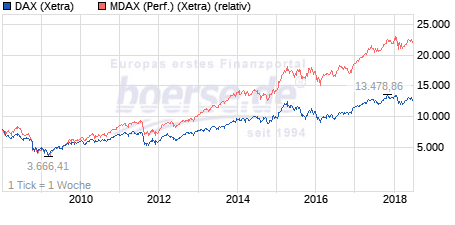

Alleine was die Performance angeht hat der (noch) 50 Titel umfassende MDAX jedenfalls seinen großen Bruder DAX im vergangenen Jahrzehnt locker abgehängt. Damit belegt der MDAX die nach wie vor gute Stimmung der boomenden Mittelständler, obwohl die Eskapaden von US Präsident in den vergangenen Tagen die Kurse etwas gedrückt haben.

Vor allem aber missfällt mir bei der Fokussierung auf den DAX, dass uns dabei die meist hervorragend gemanagten inhabergeführten Familienunternehmen „durch die Lappen“ gehen.

Viele dieser Firmen sind wahre Meister in ihrer jeweiligen Nische und daher in der Lage, durchaus sehr hohe Margen zu verdienen und daher spannende Anlageobjekte für uns.

Performance MDAX gegen DAX

Meiner Meinung nach bildet der MDAX der mittelgroßen Firmen – von denen übrigens einige Indexmitglieder sogar in den DAX passen würden – die deutsche Wirtschaft viel besser ab als der DAX.

Dieser war in den vergangenen Jahren sehr stark von den Autos, Banken, Versicherern und Versorgern geprägt, die sich in dieser Zeit alle auf dem absteigenden Ast befanden und teils sogar mit dem Rücken zur Wand kämpfen.

Übrigens vergrößert sich der MDAX im September von 50 auf 60 Indexmitglieder. Investitionen in den MDAX per ETF werden dann noch attraktiver als bereits heute.

Vor allem wird sich die Qualität der Diversifizierung des MDAX gegen den DAX noch weiter erhöhen.

Übrigens geht es mir m Premium Börsenbrief genau darum, die spannenden und relativ stärksten Aktien herauszufiltern, natürlich auch aus dem Universum des MDAX.

Denn genau jetzt, also in einem herausfordernden Börsenumfeld, sollten Sie sehr genau beobachten, wohin das Geld der großen Anleger fließt. Die relative Stärke oder relative Schwäche eine Aktie ist niemals ein Zufall sondern spiegelt das Verhalten des „großen Kapitals“. In den vergangenen Wochen und Monaten war dafür die Osram AG ein hervorragendes Beispiel. Binnen 12 Monaten hat sich die Aktie trotz positiver Kritiken halbiert – gestern erreichte uns dann die erklärende Gewinnwarnung.

Die war natürlich kein Zufall und längst am intakten Abwärtstrend und der relativen Schwäche gegenüber dem Index zu erkennen.

Ganz ähnlich wie übrigens bei Daimler, über die ich kürzlich erst berichtet habe.

P.S: bereits einige Male habe ich hier über den hervorragenden Habona Einzelhandelsfonds berichtet.

Dessen Platzierung läuft schneller als ursprünglich geplant, da viele der früheren Kunden ihr Kapital re-investieren.

Mittlerweile sind mehr als 90 % des Volumens platziert und ich gehe davon aus, dass das gesamte Kapital in Höhe von 50 Million € in Kürze eingesammelt sein wird.

Falls Sie sich dafür interessieren, sollten Sie sich möglichst schnell mit mir in Verbindung setzen.

- Kurze Fondslaufzeit von nur 5 Jahren

- Hohe halbjährliche Auszahlungen von 5,00 % p.a.

- Hochprofessionelles Fondsmanagement

- Investition in neue bzw. neuwertige deutsche Einzelhandelsimmobilien

- Hohe Cash-Flow-Sicherheit durch langfristige Mietverträge, die weit über die Fondslaufzeit hinauslaufen

- Bonitätsstarke Mieter wie EDEKA, REWE etc. mit Mietvertragslaufzeiten von bis zu 15 Jahren

- Inflationsschutz durch indexierte Mietverträge

Nun wünsche ich Ihnen ein schönes Sommerwochenende und erfolgreiche Investments

Ihr fairer Berater Klaus Buhl