DAX 30 erholt – aber ist das von Dauer?

Die Bären sind am Ball

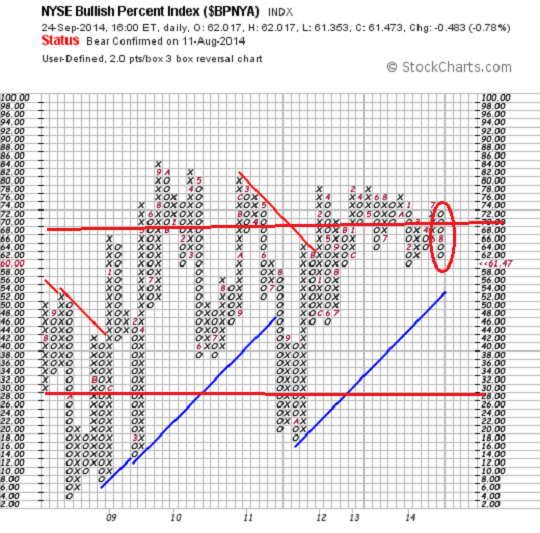

Derzeit zeigen wichtige und bewährte Indikatoren für den erfolgreichen Börsenhandel in verschiedene Richtungen. Während wichtige äußere Indizes in der Umgebung ihrer 50-Tage-Line gestern nach oben drehten, deutet der übergeordnete Risikoindikator NYSE Bullish Percent auf das Bärenlager. Demnach ist das Risiko hoch und man sollte verhindern, dass Mr. Market einem nicht zu viele Punkte abknöpft.

Liebe Leserinnen und Leser,

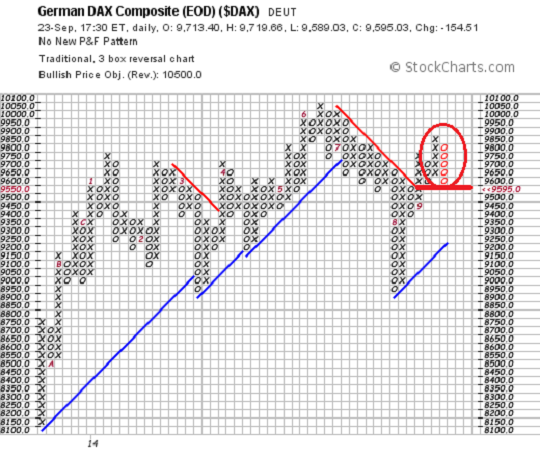

heute kann ich nicht behaupten, dass wir uns in einer ruhigen oder langweiligen Handelswoche befinden würden. Wie immer ist es müßig zu diskutieren, wer oder was die Kurse unter Druck gesetzt hat. Aber egal, ob es erneut die übliche Konjunktursorge um China oder die Katerstimmung nach dem gigantischen Börsengang von Alibaba war. Mindestens zwei Dinge sind unverändert. Der äußere P & F Chart des DAX deutet nach wie vor vollkommen gelassen auf das Kursziel von 10.500 Punkten. Falls sich die Kurse nun wirklich in der Umgebung der wichtigen 200- Tage- Linie bei 9.600 fangen sollten, wäre dies wieder einmal ein Beleg dafür, wie wertvoll die gelassenen P & F Charts für echte Investoren mit einem gewissen zeitlichen Horizont sind. Ganz bewusst will ich hier nicht vom Day- Trading sprechen.

Ebenfalls unverändert ist die Tatsache, dass der von mir verfolgte so genannte „innere Markt“ nach wie vor andeutet, dass die großen Investoren abstinent bleiben und sich nicht aus der Deckung wagen. Doch dazu später mehr – werfen wir zuerst einen Blick auf den DAX.

Trotz der turbulenten Woche handelt der DAX nach wie vor weit oberhalb der aufsteigenden positiven Unterstützungeraden. Aber wie Sie im rechten Bereich sehen können, hat sich eine temporär negative 0-Spalte gebildet. Diese zeigt Ihnen, dass in den vergangenen Tagen der Verkaufsdruck in der Region zwischen 9.600 und 9.800 Punkten größer als in der Vorwoche war. Positiv ist aber, dass sich nach wie vor noch kein neues Verkaufssignal gebildet hat, die gegenwärtige 0-Spalte also nicht unter das Niveau der vorhergehenden gerutscht ist. Vor allem, da hier bei 6.400 Punkten eine sehr wichtige Unterstützung liegt, die Sie an der Unterseite der beiden 0-Säulen erkennen. Unterhalb davon würde ein neues Verkaufssignal generiert, und das Projektionsziel von 10.500 könnte für eine Weile in der Schublade verschwinden. Aber warten wir es ab und lassen den Markt entscheiden. Dies ist sinnvoller, als hektisches Hin- und Her.

Wichtig ist ebenfalls, dass wir oberhalb des Niveaus der Verlängerung der Widerstandsgerade handeln, welches ebenfalls unterstützend wirkt.

Wer also den gelassenen P & F Chart betrachtet, kommt zu dem Zwischenergebnis, dass wir in den vergangenen Tagen nur eine übliche und gesunde Korrektur gesehen haben, die bisher an einen Sturm im Wasserglas erinnert. Natürlich beginnt jede größere Korrektur harmlos, aber bevor wir nicht unter das Niveau von etwa 9.400 Punkten tauchen, sehe ich keinen größeren Anlass zur Beunruhigung. Und selbst dann befänden wir uns noch oberhalb der extrem wichtigen Unterstützung von 9.000 Punkten. Sie sehen, trotz der Aufregung in den Medien in den vergangenen Tagen, ist die charttechnische Lage ernst, aber nicht so hoffnungslos.

Wichtiger Chip-Sektor verbleibt im Seitwärtstrend

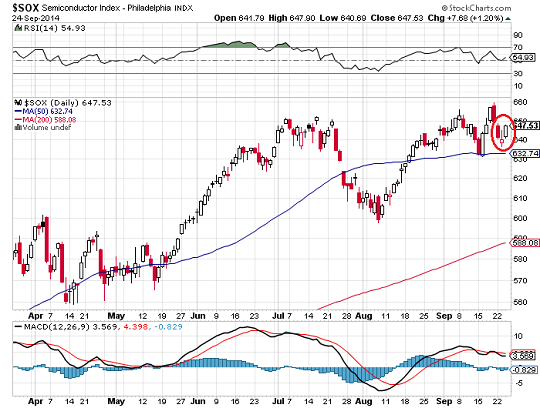

Wie Sie vielleicht wissen, zählen die US Wachstumswerte, und hier speziell die Chip -Werte zu denjenigen Aktien, die weltweit als „Lokomotive“ der Börsen gelten. Ähnlich wie die Aktien der Finanzwerte sind daher die Chip-Aktien ein weltweit beachteter Indikator für die Risikoneigung der Anleger. Da diese beiden Sektoren übrigens auch sehr stark in den US Indizes gewichtet sind, ist es sehr wichtig, diese intensiv zu beobachten. Denn ohne diese beiden Sektoren ist weder eine stabile Hausse noch eine Baisse denkbar.

Sehr beachtenswert ist daher das bisherige Scheitern des wichtigen US-Chipsektors bei knapp 660 Punkten im „Philadelphia Semi-Index“, den ich hier als Proxy für die gesamte Chip- Branche verwende. Dadurch befinden wir uns seit Anfang Juli in einem Seitwärtstrend. Die Gefahr eines Doppeltops ist natürlich nicht von der Hand zu weisen. Auch das negative charttechnische Kerzenmuster „Bearish Engulfing“ ist natürlich nicht förderlich für das Vertrauen der Anleger – genauso wenig wie die nachlassende Dynamik, zu erkennen an der sich abflachenden 50- Tage Linie. Wer nicht vorschnell und ohne Grund handeln will, der sollte nun abwarten, ob die Bullen den Kurs oberhalb der wichtigen 50- Tage- Linie stabilisieren können. Dann wäre ein erneuter Angriff auf das Hoch bei 660 Punkten sehr wahrscheinlich. Anderenfalls müssten wir uns mit einem Test der steigenden 200-Tage- Linie anfreunden, auf deren Niveau dann die Vorentscheidung über Auf- oder Abwärtstrend fallen würde. Die nachlassende Dynamik der Markttechnik, hier der MACD und der RSI- Indikator deuteten leicht auf das Bärenlager bzw. auf die Fortsetzung des Seitwärts Trends. Obwohl noch längst keine Vorentscheidung gefallen ist, schadet es also nicht, die Stopps recht eng zu setzen und einen Fuß über das Bremspedal zu halten. Dies gilt nicht nur für den Chipsektor, sondern auch für den breiten Markt.

Die Marktinterna

Während der „äußere“ Chart der Chipwerte noch längst nicht auf bevorstehende Turbulenzen deutet, macht der folgende Chart hingegen einen sehr bedenklichen Eindruck. Hier sehen Sie mit dem NYSE Bullish Percent Index den wichtigsten Risikoindikator des inneren Marktes. Entgegen dessen Trend würde ich keine spekulative Positionen eingehen, sondern vielmehr meine Handelsrisiken begrenzen.

Abgebildet sehen Sie hier die Relation der Kaufsignale entsprechend der P & F Technik für den breiten Markt der New Yorker Börse mit etwa 3.500 Titeln. Wie Sie sehen, handelt der Index in einer negativen 0- Spalte, die bereits die relevante Marke von 70 % unterschritten hat. Dies ist deshalb bedeutend, da eine systematisch zunehmende Anzahl der gehandelten Aktien vom Angebot gelenkt wird und dadurch den gesamten Markt quer über die Sektoren unter Druck setzt. Dies ist der Zeitpunkt, zu welchem nach dem Regelwerk des „inneren Marktes“ die defensive Mannschaft auf das Spielfeld gehört. Per Definition befinden wir uns in einer Zeit, in der Sie darauf achten sollten, dass „Mr. Market“ Ihnen nicht zu viele Punkte abnimmt. Denn bekanntlich gibt es Marktphasen, in denen Sie größere Risiken eingehen und „Mister Market“ ein paar Punkte abnehmen sollten. Und es gibt Phasen, in denen Sie den Ball sehr flach halten bzw. die defensive Mannschaft aufs Feld schicken „dürfen“.

Wie Sie sehen, hat sich der der Risikoindikator schon ein gutes Stück weit von seinen bisherigen Hochs entfernt. Dementsprechend verschlechtert sich die Marktbreite und immer mehr Aktien wechseln von einem definiertem Kauf-auf ein Verkaufssignal. Mittlerweile wurde auch die wichtige Schwelle von 70 %, die die obere extreme Zone definiert, unterschritten. Dies ist bedeutend, da in der Vergangenheit von dieser Zone aus sehr häufig größere Korrekturen ihren Anfang nahmen. Auch ist der Name des Marktzustands „bestätigter Bärenmarkt“ hier schon fast „Programm“. Beachten Sie in jedem Fall die nach wie vor recht hohe potentielle Fallhöhe, falls die Korrektur sich ausweiten sollte.

Natürlich ist der Verlauf des Indikators immer nur eine Betrachtung der Gegenwart und kein Blick in die Zukunft. Die Marktbreite kann sich schon morgen wieder verbessern. Aber heute fließt eben systematisch Kapital aus vielen Sektoren ab, was als Warnzeichen ist. Die Gründe dafür kennen wir noch nicht, werden sie aber im ungünstigen Fall bald kennenlernen.

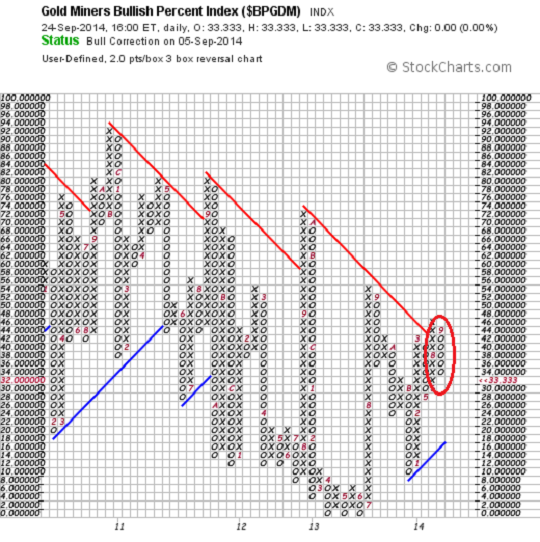

Minensektor weiter schwach

Seit Anfang September und verstärkt seit der FED-Sitzung sind die Minentitel stark unter Druck. Offenbar ist dies ein Anzeichen dafür, dass die Marktteilnehmer keinen Gedanken an eine baldige Inflation verschwenden. Auch scheint das gelbe Edelmetall derzeit nicht als Instrument zur Absicherung gefragt zu sein. Erstaunlich hoch ist also die Gelassenheit der Akteure in Anbetracht der bekannten geopolitischen Risiken.

Im folgenden Chart sehen Sie den Prozentsatz der Minentitel, die auf einem definierten Kaufsignal der P & F Technik handeln. Mittlerweile ist deren Relation wieder unter die wichtige Widerstandsgerade gefallen und hat deren Relevanz bestätigt. Der kurze Ausflug darüber Ende August muss nun als Fehlsignal gewertet werden.

Obwohl wir zwar bereits nahe der unteren extremen Zone handeln, in der die Kurse häufig wieder nach oben drehen, ist nun davon auszugehen, dass wir bis hinunter auf die aufsteigende Trendgerade fallen werden. Einerseits sind vom jetzigen Niveau aus häufig schnelle Erholungen zu beobachten, beachten Sie aber bitte dennoch, dass der Minensektor ein sehr starkes Eigenleben hat und mit den anderen wichtigen Sektoren kaum korreliert.

Falls Sie sich für die Philosophie der P & F Charts interessieren, beachten Sie bitte auch mein gratis E-Book zu diesem Thema.

Viel Erfolg mit ihren Investments.

Mit herzlichen Grüßen

Ihr Klaus Buhl