Liebe Anlegerinnen und Anleger,

das Aktienjahr 2018 ist sehr schwankungsarm, sogar regelrecht langweilig gestartet.

Seit dem vielzitierten „Flashcrash“ Anfang Februar wird die Entwicklung an den Börsen aber immer spannender, denn wir befinden uns in einem Zwischenwahljahr.

Und in den nächsten Tagen erwarte ich die Weichenstellung für den nächsten Höhepunkt und eine gute Verkaufsgelegenheit.

Nach der sehr deutlichen Konsolidierung in den vergangenen Tagen, ausgelöst durch die Angst vor steigenden Zinsen und dem drohenden Handelskrieg, haben führende Indizes wie der DAX sich etwa 10 % von ihren Hochs entfernt. Die Nerven vieler Anleger liegen blank und sehr mühsam versuchen die einschlägigen Medien, die privaten Anleger zur Besonnenheit oder sogar zum Neueinstieg zu bewegen. Als Grundlage für den Optimismus muss natürlich wieder einmal die hervorragende Konjunktur und die angeblich auch zukünftig steigenden Unternehmensgewinne herhalten.

Gerne gebe ich zu, dass beide Seiten gute Argumente haben – aber das ist völlig normal und in jeder Börsenphase so.

Nachdem ich viele Jahre lang sehr zuversichtlich für den Aktienmarkt war, bin ich für die kommenden Monate sehr zurückhaltend – trotz der HEUTE hervorragenden konjunkturellen Situation.

Denn die Frage muss jetzt lauten: Was kann nun noch besser werden?

Insgesamt gehe ich davon aus, dass sehr viele Anleger darüber hinwegsehen, dass wir uns in einem so genannten Zwischenwahljahr befinden und im November in Washington ein neuer Kongress gewählt wird. Die Wahlgeschenke und Versprechungen sind jetzt gemacht bzw. verteilt. Dazu kommt noch die unangenehme Tatsache, dass jetzt die Euphorie über die US- Steuerreform langsam aus dem Markt weicht und die Anleger realisieren, dass in erster Linie einmalige und nicht zu wiederholende Effekte die Unternehmensgewinne in den vergangenen beiden Quartalen nach oben gepusht haben. Das Jahr 2018 könnte also ein typisches Zwischenwahljahr im Präsidentschaftszyklus werden und ein ganz anderes saisonales Muster als die anderen Jahre zeigen.

Durchschnittlich können wir zwar auch in diesem Jahr mit einem sehr guten April rechnen, dann aber werden mit einiger Wahrscheinlichkeit die Bären die Oberhand gewinnen und eine deutliche Korrektur erzwingen.

Wegen der aktuell kurzfristig stark überverkauften Kurse ist es per heute überhaupt nicht schwierig, die Kurse nach oben zu treiben und einen positiven April herbei zu zaubern. Dazu muss nur ein Teil der Verluste der vergangenen Woche wieder aufgeholt werden, was aufgrund der überverkauften Markttechnik kein Problem ist. Die Märkte würden sich wieder etwas normalisieren, die Anleger könnten erneut Vertrauen fassen und die Bullen würden zurück auf die Weide gelockt.

Insgesamt wäre dies dann für die Bären ein wunderbares Szenario. Die Kurse hätten wieder etwas mehr „Fett auf den Rippen“ und der Leerverkauf wäre mit geringeren Risiken behaftet.

Daher gehe ich davon aus, dass wir einen guten April erleben werden, dann aber einen sehr schwierigen Sommer.

Im Premium Börsenbrief und auch in der Vermögensverwaltung habe ich deswegen bereits Positionen verkauft und Liquidität aufgebaut. Denn nur wer über eine gut gefüllte Kasse verfügt, kann dann im Sommer oder Herbst die dann wahrscheinlich herrschenden Discountpreise zum Einstieg nutzen. Insgesamt sehe ich überhaupt keinen Grund zur Panik, aber ich befürchte, dass wir mit hoher Wahrscheinlichkeit ein völlig normales Zwischenwahljahr und einen sehr schwachen Sommer erleben werden. Und dies bedeutet, dass man in den kommenden Tagen Liquidität aufbauen sollte, um später im Jahr auf wahrscheinlich deutlich geringerem Niveau wieder einsteigen zu können.

Hier können Sie sehen, wie ich im Premiumbrief mit den beiden Musterdepots und Hinweisen auf außergewöhnliche Chancen ganz konkret reagieren werde.

Der innere Markt deutet auf eine kurze Rallye

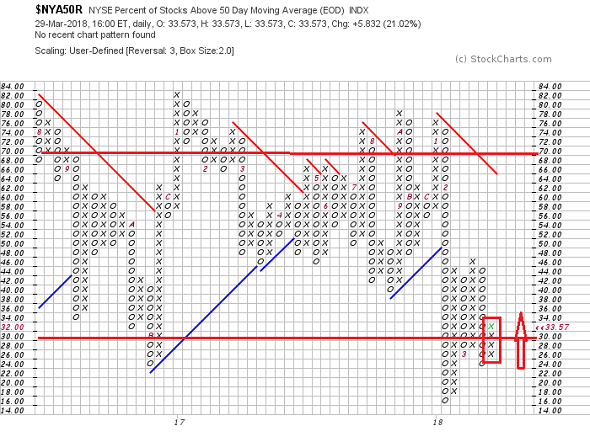

Hier sehen Sie den wichtigsten kurzfristigen Risikoindikator des inneren Marktes.

Genauer gesagt die Relation derjenigen Aktien der New Yorker Börse, die oberhalb der 50- Tage- Linie handeln, also oberhalb einer der wichtigsten Unterstützungen.

Je mehr Aktien oberhalb der 50- Tage- Linie notieren, desto mehr Aktien werden von der Nachfrage gelenkt und desto positiver ist der gesamte Markt konfiguriert. In einer positiven Marktlage haben schlechte Nachrichten einen viel geringeren Einfluss und umgekehrt.

Zu Jahresbeginn notierten noch etwa 75 % der Aktien im positiven Bereich, damals befanden wir uns weit in der oberen extrem überverkauften Zone.

Heute ist es genau umgekehrt. Trotz der Stabilisierung der vergangenen Tage werden noch etwa 33 % der Werte von der Nachfrage gelenkt. Positiv ist aber, dass sich der Indikator in einer positiven X-Achse befindet, immer mehr Aktien erobern erneut ihre 50-Tage-Linie.

Wie Sie sehen, stabilisiert sich die Relation der Aktien, die von der Nachfrage gelenkt werden in der unteren extremen Zone.

Für kurzfristig orientierte Anleger sind dies grundsätzlich hervorragende Gelegenheiten systematisch und günstig neue Positionen zu eröffnen.

Fraglich ist aber, wie stabil die Marktverfassung ist, ob wir vielleicht nur ein Strohfeuer erleben?

Immerhin passt diese Lesart exakt zu dem schwierigen Zwischenwahljahr, welches ich erwarte.

Wie bereits angedeutet, erwarte ich für den Sommer einen starken Anstieg der Volatilität, sinkende Kurse und eine hervorragende Einstiegsgelegenheit im späten Sommer oder Herbst. Um diese Gelegenheiten nutzen zu können, muss man aber bald mutig verkaufen und darf nicht zaudern.

Um möglichst viele unentschlossene Leser zu motivieren, mich in den kommenden schwierigen Sommermonaten im Premium Brief zu begleiten, biete ich über die Ostertage einen Rabatt von 10 %.

Bei Abschluss des Jahres-Abo sparen Sie also fast 50 €.

Geben Sie im SEPA-Formular einfach den Code „danke10“ ein. (ohne die Anführungszeichen).

Ihnen und Ihren Familien wünsche ich schöne und besinnliche Ostertage

Ihr Klaus Buhl