Liebe Investoren,

wieder einmal hat sich die Börsen-Berichterstattung binnen weniger Tage um 90° gewendet.

Während in der vergangenen Woche die Stimmung noch sehr skeptisch war, trommeln die einschlägigen Medien nun für den Start der Weihnachtsrallye. Nicht einmal die schwierige Regierungsbildung in Deutschland ist derzeit ein Bremsklotz für die Bullen. In den vergangenen Wochen war die große Skepsis breiter Anlegerschichten eine sehr wichtige Voraussetzung für die steigenden Kurse. Dieses wichtige Asset des Bullenlagers könnte sich nun verflüchtigen, falls die Stimmung zu euphorisch wird.

Da ich kein Freund davon bin, mehr oder weniger subjektiv ausgewählte Anlegergruppen bezüglich ihrer Stimmungslage zu befragen, zeige ich Ihnen heute lieber den wichtigsten kurzfristigen Risikoindikator des inneren Marktes. Denn dessen Ausprägung hat sich in den vergangenen Tagen sehr deutlich zum Positiven gewendet.

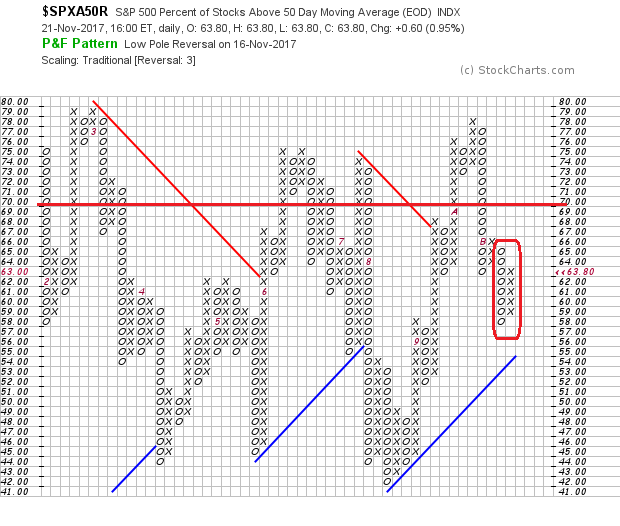

Hier sehen Sie die Relation derjenigen Indexmitglieder des wichtigen S & P 500 Index, die oberhalb ihrer wichtigen 50 –Tage- Linie notieren.

Wie Ihnen die positive X-Spalte ganz rechts zeigt, befindet sich der wichtigste Leitindex der Welt in einem Aufwärtsimpuls. Aktuell handeln 64 % der Indexmitglieder oberhalb ihrer vielleicht wichtigsten Unterstützung, der 50-Tage-Linie. Die x-Achse sagt Ihnen, dass die Relation derjenigen Aktien, die oberhalb der wichtigen Unterstützung notieren, wieder systematisch ansteigt.

Dahinter verbirgt sich nichts anderes als die Tatsache, dass aus irgendwelchen Gründen die großen Investoren wieder verstärkt Aktien nachfragen. Interessant (und typisch) dabei ist, dass sich der beschriebene Spaltenwechsel von einer negativen 0-Spalte zu einer positiven x-Achse hin erneut in der Nähe der aufsteigenden Unterstützungsgeraden ereignet hat. Insgesamt zeigt die Entwicklung der vergangenen Wochen, dass die Investoren ihre grundlegenden Angewohnheiten nicht verändern.

Die überhitzten Marktphasen oberhalb von 70 % werden mit schöner Regelmäßigkeit immer wieder irgendwann alles Übertreibung erkannt. Dann beginnt ein langsames Umdenken und die frühen und meist gut informierten Investoren beginnen als erste, ihre Schäfchen ins trockene zu bringen.

Ganz langsam werden die ersten Positionen abgebaut, die Gewinnmitnahmen verstärken sich und der Verkaufsdruck nimmt an Dynamik zu.

Dieses Verhaltensmuster erleben wir immer und immer wieder – sowohl in der oberen als auch in der unteren extremen Zone. Während Sie oben die guten Verkaufsgelegenheiten erkennen, insbesondere wenn der Indikator unter die wichtige Marke von 70 % fällt, verhält es sich unten genau umgekehrt. Hier ergeben sich die guten Kaufgelegenheiten. Um nicht zu früh auf den Zug aufzuspringen, oder gar ein fallendes Messer zu greifen, hat es sich als günstig erwiesen, abzuwarten bis eine positive x-Achse über die Schwelle von 30 % wandert.

Fazit: völlig losgelöst von den in Deutschland so beliebten Sentiment-Umfragen, bei denen meistens sowieso nicht die wirklich relevanten (ausländischen) Aktionäre befragt werden, zeigt Ihnen dieser Indikator systematisch, dass wir uns aktuell in einer günstigen Phase befinden. Denn die großen Anleger lenken erneut Kapital in den Markt und immer mehr Aktien werden von der Nachfrage gelenkt. Größere Korrekturen sind insofern derzeit unwahrscheinlich.

Immobilienfonds mit hoher Ausschüttung von ca. 8 % und kurzer Laufzeit von 4 Jahren

Nun befindet sich das für uns Aktionäre sehr erfolgreiche Aktienjahr 2017 auf der Zielgeraden. Damit verbleiben Ihnen nur noch wenige Wochen, eine sichere Immobilienbeteiligung zu zeichnen und sich die prognostizierte Rendite von etwa 8 % zu sichern. Zusätzlich erhalten Sie übrigens auf jeden Fall, auch wenn Sie erst jetzt am Jahresende zeichnen, noch die komplette Sonderausschüttung von 2,5 % für das Jahr 2017.

Diese Beteiligung habe ich Ihnen schon vor einigen Wochen empfohlen, da ich mit der Arbeit der Immobilien-Manager und insbesondere der Qualität der Vorgänger-Fonds sehr zufrieden bin.

Erst heute hat übrigens die Gesellschaft gemeldet, ein vollvermietetes Bürogebäude von 4.000 qm in der Umgebung von Frankfurt/Main (Taunusstein) günstig erworben zu haben.

Hier sind die Eckdaten der attraktiven Beteiligung

- Investition in deutsche Immobilien aus Bankenverwertung

- Breite Streuung auf Gewerbeimmobilien an verschiedenen Standorten

- Kurze Laufzeit bis Ende 2021

- Prognostizierte Rendite von ca. 8% p.a. (IRR)

- Geplante Gesamtauszahlung von 152 %

Die Anleger investieren in ein Portfolio von Gewerbeimmobilien aus Bankenverwertung, also in Objekte, die die Banken aus verschiedenen Gründen abstoßen müssen. Dies hat übrigens nichts mit der Qualität der Immobilien zu tun. Bereits seit einigen Jahren müssen Banken, Landesbanken und Sparkassen vermehrt einen Teil ihrer Immobilien aus dem Kreditengagement veräußern. Solche Gelegenheiten nutzt der Fonds und investiert in gewerblich genutzte Qualitätsimmobilien in guter Lage. Bevorzugt in den Regionen Hamburg, Berlin, Düsseldorf, Frankfurt am Main und München.

Falls Sie sich für die weiteren Details interessieren oder ganz allgemeine Fragen an mich haben, zögern Sie bitte nicht, sondern rufen Sie mich an. Tel: 0228 91561481

Bedenken Sie aber, dass diese Gelegenheit nur noch bis zum Jahresende besteht. Dann wird der Fonds geschlossen und es können keine weiteren Zeichner mehr aufgenommen werden.

Mit herzlichen Grüßen von Ihrem fairen Berater Klaus Buhl