Liebe Leserinnen und Leser,

hoffentlich hatten Sie bisher eine angenehme Woche und haben sich eher um die angenehmen Dinge des Lebens gekümmert als um die träge Börse. Denn besonders spannend waren die vergangenen Tage wirklich nicht. Die Umsätze und die Dynamik haben stark nachgelassen, was meist kritisch bewertet wird. Grundsätzlich empfehle ich aber, sich stets auf den Preis als den wichtigsten Indikator an der Börse zu verlassen, der das Ergebnis des Kampfes zwischen Angebot und Nachfrage darstellt. Ich jedenfalls kenne keinen wichtigeren Indikator als den Kurs einer Aktie.

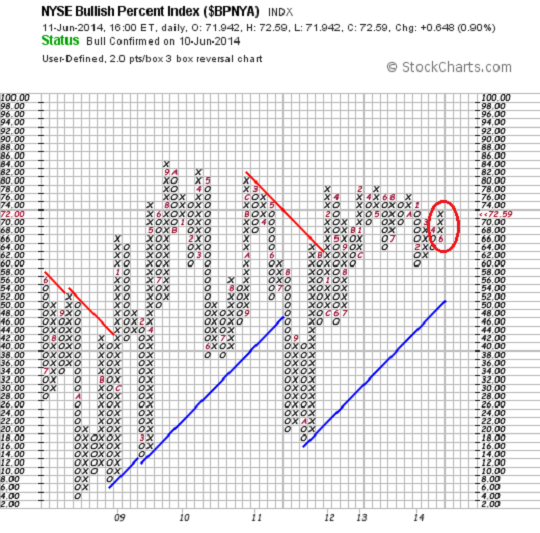

Daher führt es zu nichts, krampfhaft für jede Kursbewegung eine sinnvolle Begründung zu suchen. Denn im Nachhinein kann man natürlich jeden Kursverlauf schlau begründen. Grundsätzlich aber schwanken die Märkte zwischen ihren jeweiligen überkauften und überverkauften Markzuständen, die man deshalb möglichst klar identifizieren sollte. Dafür eignen sich besonders die P & F Charts und die Philosophie des inneren Marktes.

Gestern im späten Handel kamen die Kurse etwas unter Druck. Vor allem der wichtige Transportsektor musste ein paar Schläge einstecken. Hier hat sich die Chart-und Markttechnik eingetrübt, was Sie vor allem im klassischen Kerzen-Chart erkennen.

Transport Sektor gibt Warnsignal

Da der für den Konjunkturverlauf wichtige Transportindex im aktuellen P & F Chart noch sehr gelassen aussieht, zeige ich Ihnen heute ausnahmsweise diesen wichtigen Sektor aus Sicht der klassischen Kerzencharts.

Wie Sie erkennen können, ist der kurzfristige im April aufgenommene Aufwärtstrend in akuter Gefahr. Es besteht nun das Risiko, dass der Transportindex seine steigende 50 Tage Linie testen wird. Dies wäre insofern kein Beinbruch, da in dessen Umgebung auch der nächste und tiefer liegende Aufwärtstrend verläuft. Da wir uns schon sehr weit von der wichtigen 200- Tage-Linie entfernt haben, wäre eine Konsolidierung sogar mehr als normal. Aber was ist heute an der Börse schon normal?

Auf eine Abkühlung der Kurse deutet auch die Markttechnik. Sowohl der MACD als auch der RSI drehen von hohem Niveau nach unten ein und geben damit eine Steilvorlage für die Verkäufer. Sollte der Transportsektor wirklich stärker unter Druck geraten, könnten sich dem die weltweit wichtigsten Indizes sicherlich nicht entziehen.

Innerer Markt: kurzfristig heiß gelaufen

heute ist es eine Zeit, mal wieder einen Blick auf den inneren Markt zu werfen. Vor allem die kurzfristige Perspektive scheint mir interessant, da wir dort wieder deutlich in die obere extreme Zone eingetaucht sind. Etwa 75 % der Aktien die in New York gehandelt werden, befinden sich oberhalb ihrer 50 Tage Linie, die bekanntlich eine sehr wichtige Unterstützung darstellt. Gestern hat sich diese Zahl reduziert.

Es besteht also eine gewisse Rückschlagsgefahr, da die wichtige US Börse auf diesem Niveau häufig zu Gewinnmitnahmen neigt – wie der Chart zeigt.

Auf der einen Seite ist es zwar positiv, wenn viele Aktien die Kursbewegung mittragen, aber Sie sollten beachten, dass Börsen danach streben, ihre extremen Zustände wieder zu verlassen. Auch wenn ein Markt lange überhitzt bleiben kann, ist jetzt aus Sicht des inneren Marktes nicht der beste Tag um neue Engagements einzugehen. Auf jeden Fall nicht, wenn Sie eher kurzfristig orientiert sind.

US-Öl WTI knackt Widerstand

Vermutlich im Zusammenhang mit den Spannungen im Irak haben sich die Preise für Rohöl klammheimlich auf den Weg in neue und luftige Höhen gemacht. Da dies wegen der steigenden Grundkosten auch ein Risiko für die Aktienmärkte ist, zeige ich Ihnen noch schnell den betreffenden Chart.

Speziell der P & F Chart zeigt den deutlichen Kursausbruch über den Widerstand.

Vor wenigen Tagen ist der Preis in einer positiven X-Achse über die Widerstandslinie gesprungen und hat außerdem ein Kaufsignal bei 104 $ gebildet. Das neue Projektionsziel deutet nun auf die Region von 129 $.

Mit dem Anstieg des Ölpreises bleibt auch der gesamte Ölsektor interessant. Daher bin ich auch in meinem Premiumbrief dort investiert. Die konkreten Empfehlungen mit Ein-und Ausstiegszeitpunkten erfahren Sie wie gewohnt im diversifiziertem Premiumbrief. Hier führe ich zwei Musterdepots. Ein eher übergeordnetes Investment-Depot und ein schnelleres, mit dem ich die systematisch denkenden „Investor-Trader“ anspreche.

Herzliche Grüße von Ihrem fairen Berater aus Bonn,

Klaus Buhl