Bleiben die Bullen unter sich?

Der zurückliegende September hat uns Anlegern eine faustdicke – aber positive – Überraschung beschert. Obwohl als schlechter Börsenmonat verschrien, egalisierte der DAX seine im Juli und August erlittenen Verluste und markiert nun sogar ein neues Allzeithoch. Wer hätte dies auf dem Höhepunkt des Dieselskandals und der Kartellvorwürfe gegen die Autoindustrie auch nur zu träumen gewagt?

Da will ich ganz ehrlich sein, ich hätte eher auf einen schwierigen September als auf ein neues Hoch getippt. Vielleicht erinnern Sie sich noch an meinen Beitrag hier vom 11. August über den inneren Markt, als das wichtigste Marktbarometer nach unten drehte und uns vor steigenden Risiken warnte.

Damals gab ich Ihnen den Ratschlag, sich von den schwächsten Aktien in Ihrem Depot zu trennen, sich auf die stärksten zu konzentrieren und die Liquidität zu erhöhen.

Dann aber begann nur etwa zehn Tage später eine Bodenbildung im inneren Markt und fast alle Sektoren legten zu, die Marktbreite verbesserte sich also. Interessanterweise sind die heute favorisierten Sektoren die gleichen wie vor der Konsolidierung.

Der Markt wird insbesondere von den Sektoren Technologie, Internet und Finanzen nach oben gezogen, auch die Bereiche Industrie und Luftfahrt bleiben spannend.

Der innere Markt sieht die Bullen wieder systematisch im Vorteil

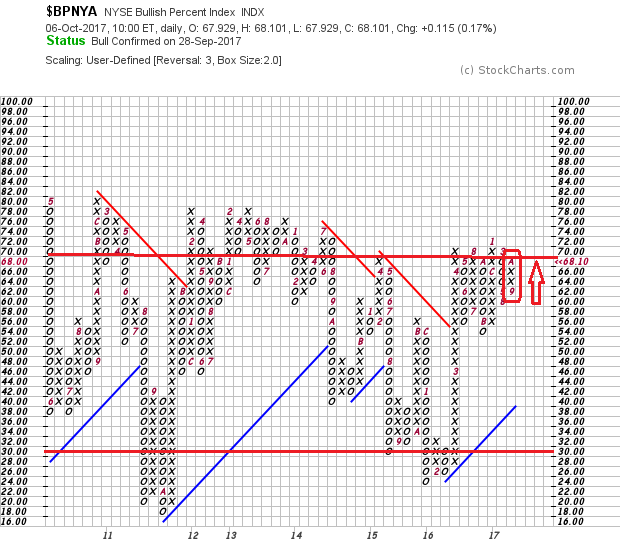

Die folgende Grafik zeigt Ihnen die Relation derjenigen Aktien an der NYSE, die auf einem definierten Kaufsignal der P & F Technik handeln, also von der Nachfrage gelenkt werden.

Die positive X-Achse im rechten Bereich hat sich erst vorgestern gebildet und verdeutlicht, dass die großen und meist gut informierten Anleger erneut Kapital in den Markt lenken. Eine substantiell steigende Anzahl von Aktien wechselt von einem Verkaufs- auf ein Kaufsignal. Dies ist natürlich positiv, da nun immer mehr Aktien oberhalb ihrer wichtigsten Unterstützung notieren und von der Nachfrage gelenkt werden.

Die Käufer sind wieder am Ball und wir Anleger sollten „Mr. Market“ so viele Punkte wie möglich abknöpfen.

Bereits Anfang September zeigte der sehr flexible „kleine Bruder“ des Indikators, der so genannte 50-Tage-Indikator, dass immer mehr Aktien ihre wichtige 50- Tage- Linie zurückerobern. Insofern ist die heute positive Entwicklung an den globalen Märkten keine so große Überraschung.

Aus diesem Grund habe ich auch im Premiumbrief und ebenfalls in der Vermögensverwaltung die Aktienquote kontinuierlich wieder erhöht, was sich bis heute als richtig gezeigt hat. Auslöser ist sicherlich das international aktuell gute Aktienklima derzeit. Praktisch weltweit entwickelt sich die Konjunktur positiv, die einschlägigen konjunkturellen Indikatoren verbessern sich kontinuierlich und die Zinsen bleiben im Keller.

Der Blick auf die zweite Reihe am deutschen Aktienmarkt

Wie oben angedeutet, musste die Stimmung erst einmal richtig schlecht werden, damit die Kurse wieder steigen konnten. Nach jeder Aufwärtsphase müssen erst einige Pessimisten aus dem Markt gedrängt werden, damit die Kurse auf ein Niveau sinken, auf dem sie für neue Käufer interessant sind.

Genau dafür ist der MDAX- Titel Wacker Chemie ein gutes Beispiel, der uns zeigt, dass Gefühle an der Börse nichts zu suchen haben.

Wer erfolgreich im Haifischbecken der Börse agieren will, sollte sich konsequent auf relative Stärke, die Sektor-Rotation und das Ergebnis des Kampfes zwischen Angebot und Nachfrage verlassen.

Hierbei unterstützt Sie übrigens optimal die Börsensoftware prediqma, die ich Ihnen wärmstens empfehle.

Prediqma z.B. hat die jüngste sommerliche Erholung der zyklischen und volatilen Wacker-Aktie rechtzeitig vorhergesagt. Die Analysten hingegen blieben mehrheitlich skeptisch und konnten sich eine Fortsetzung der Rallye nach der im Februar aufgenommenen Korrektur nicht vorstellen.

Dann jedoch kam es, wie es kommen musste: nach der heftigen Konsolidierung ging die Aktie wieder in den Rallye-Modus über, ausgelöst wahrscheinlich durch die starke Performance der ausgegliederten Siliziums-Sparte Siltronic.

Vor wenigen Tagen wurde sogar das Januar-Hoch bei etwa 112 € überboten. Im Augenblick atmet die Aktie erneut aus. Ausgelöst wurde dieser übliche und gesunde Test der neuen Unterstützung in Form des alten Hochs erneut durch kritische Analystenkommentare.

Nun bin ich sehr gespannt, wer am Ende die Nase vorn hat. Erneut tippe ich natürlich auf die Börsensoftware prediqma. Denn der Sektor, zu dem die Wacker Aktie gehört – und die deutschen Aktien im allgemeinen, zählen derzeit weltweit zu den attraktivsten Bereichen des Aktienmarktes.

Auch sind die kleinen Werte eher gefragt als die großen. In einem derartig positiven Umfeld werden Rückschläge wie der geschilderte negative Analystenkommentar natürlich viel einfacher verdaut als in einem schwachen Sektor einer unattraktiven Region. Genau dies ist die Logik, die hinter der Philosophie des inneren Marktes und auch von prediqma steckt.

Ich wünsche Ihnen ein fröhliches Wochenende und viel Erfolg mit ihren Positionen.

Beste Grüße,

Ihr Klaus Buhl