Liebe Anlegerinnen und Anleger,

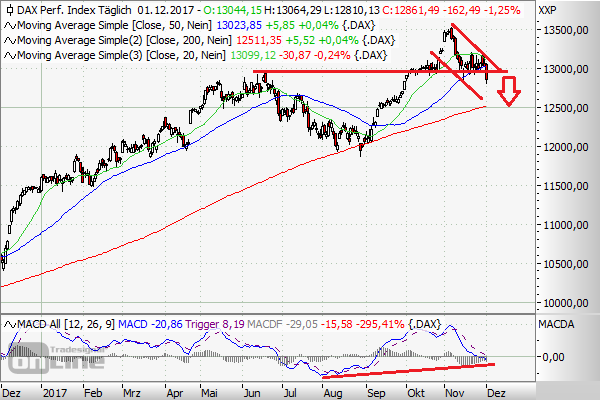

nach der spannenden Handelswoche im DAX ist eine wichtige Frage für uns Anleger überall präsent und wird meist recht skeptisch behandelt: haben wir in den vergangenen Tagen im DAX den Beginn einer scharfen Korrektur gesehen? Oder bahnt sich da sogar ein Trendwechsel an?

Immerhin ist die Abgabebereitschaft im DAX wesentlich stärker ausgeprägt als in den wichtigen US- Indizes und einige gleitende Durchschnitte wurden vom deutschen Leitindex unterschritten.

Außerdem besteht der Eindruck, ein mindestens kurzfristiger Abwärtstrend hätte sich etabliert.

Darüber hinaus besteht die Gefahr, dass die grundsätzlich sehr gute Unterstützung des Sommer-Hochs bei 12.950 Punkten dauerhaft unterschritten wurde.

Trotz meiner kritischen Einleitung sehen wir aber auch einige positive Aspekte. Zu aller erst notiert der DAX komfortabel oberhalb der nach wie vor steigenden 200- Tage- Linie. Insofern befinden wir uns nach wie vor in einem Aufwärtstrend.

Ebenfalls darf gesagt werden, dass wir zwar knapp das zyklische Juni-Hoch unterschritten haben, dies aber noch nicht signifikant ist. Noch halten die Bullen den DAX in Reichweite dieser Unterstützung.

Ebenfalls ist es möglich, dass der bisher nur kurzfristige Abwärtstrendkanal lediglich eine positive Konsolidierungsformation ist und der DAX spätestens knapp oberhalb der 200- Tage- Linie wieder schwungvoll nach oben dreht – genau wie Anfang September.

Kurzfristiger Abwärtstrend im DAX

An der Börse machen Prognosen keinen Sinn. Meistens liegt man mit seinem „Bauchgefühl“ vollkommen daneben. Ganz speziell die vergangenen beiden Jahre sind dafür ein gutes Beispiel.

Ich jedenfalls hätte die sehr positive Entwicklung nicht korrekt geraten. Aber das muss ich auch überhaupt nicht, da ich mich auf die systematischen Regeln des inneren Marktes und der Börsensoftware prediqma verlasse. Hier kann ich überraschend zuverlässig und ohne Emotionen die attraktivsten Regionen, Branchen und Einzelwerte identifizieren.

Aufgrund dieser beiden sich gut ergänzenden Systematiken bin ich mir aktuell relativ sicher, dass wir keine scharfe Korrektur oder gar einen Trendwechsel erleben. Dafür ist das globale Klima noch viel zu günstig für Aktien. Aus der systematischen Perspektive ist aber viel wichtiger, dass Aktien International betrachtet die mit Abstand relativ stärkste und damit attraktivste Anlageklasse sind.

Ein abrupter Trendwechsel ist in diesem Umfeld unwahr-scheinlich. Eher zu erwarten wäre im negativen Fall eine zähe Umverteilungsphase und erst im späteren Verlauf ein dynamischer Kursverfall.

Sehr wichtig für mich sind aber natürlich die nach wie vor sehr positiven Risikoindikatoren des inneren Marktes. Entsprechend führen die Bullen nach wie vor den Ball und wir Anleger sind im Vorteil. Daher habe ich übrigens auch erst am gestrigen Freitag meinen Lesern im Premium-Brief den Einstieg in einen nach wie vor sehr attraktiven SDAX-Titel empfohlen. Hier können Sie sich informieren.

Immobilienfonds mit hoher Ausschüttung von ca. 8 % und kurzer Laufzeit von 4 Jahren

Nun befindet sich das für uns Aktionäre sehr erfolgreiche Aktienjahr 2017 auf der Zielgeraden. Damit verbleiben Ihnen nur noch wenige Wochen, eine sichere Immobilienbeteiligung zu zeichnen und sich die prognostizierte Rendite von etwa 8 %zu sichern.

Zusätzlich erhalten Sie übrigens auf jeden Fall, auch wenn Sie erst jetzt am Jahresende zeichnen, noch die komplette Sonderausschüttung von 2,5 % für das Jahr 2017.

Diese Beteiligung habe ich Ihnen schon vor einigen Wochen empfohlen, da ich mit der Arbeit der Immobilien-Manager und insbesondere der Qualität der Vorgänger-Fonds sehr zufrieden bin.

Erst heute hat übrigens die Gesellschaft gemeldet, ein vollvermietetes Bürogebäude von 4.000 qm in der Umgebung von Frankfurt/Main (Taunusstein) günstig erworben zu haben.

Hier sind die Eckdaten der attraktiven Beteiligung

- Investition in deutsche Immobilien aus Bankenverwertung

- Breite Streuung auf Gewerbeimmobilien an verschiedenen Standorten

- Kurze Laufzeit bis Ende 2021

- Prognostizierte Rendite von ca. 8% p.a. (IRR)

- Geplante Gesamtauszahlung von 152 %

Die Anleger investieren in ein Portfolio von Gewerbeimmobilien aus Bankenverwertung, also in Objekte, die die Banken aus verschiedenen Gründen abstoßen müssen. Dies hat übrigens nichts mit der Qualität der Immobilien zu tun. Bereits seit einigen Jahren müssen Banken, Landesbanken und Sparkassen vermehrt einen Teil ihrer Immobilien aus dem Kreditengagement veräußern. Solche Gelegenheiten nutzt der Fonds und investiert in gewerblich genutzte Qualitätsimmobilien in guter Lage. Bevorzugt in den Regionen Hamburg, Berlin, Düsseldorf, Frankfurt am Main und München.

Falls Sie sich für die weiteren Details interessieren oder ganz allgemeine Fragen an mich haben, zögern Sie bitte nicht. Beantworten Sie einfach diese Mail oder rufen Sie mich an. Tel: 0228 91561481

Bedenken Sie aber, dass diese Gelegenheit nur noch bis zum Jahresende besteht. Dann wird der Fonds geschlossen und es können keine weiteren Zeichner mehr aufgenommen werden.

Mit herzlichen Grüßen Ihr Klaus Buhl