jetzt wird es sehr deutlich: Die globalen Notenbanken sind einer der wichtigsten Antreiber der Aktienkurse und schütten weiteres Öl ins Feuer. Seit Jahren wird der Einfluss der Notenbanken auf die Entwicklung der Aktienkurse immer größer und ist genauso wichtig wie die Entwicklung und das Momentum der Firmengewinne.

Immerhin hat die EZB den Einlagensatz für Geschäftsbanken bei ihr auf -0,5 % nach unten gedrückt und damit klar gestellt, dass negative Zinsen keine Eintagsfliege sind und die Kritik daran zwecklos ist.

Außerdem wird der Ankauf von Anleihen wieder aufgenommen, 20 Milliarden Euro wird die Notenbank monatlich in die Märkte pumpen, diesmal übrigens ohne zeitliche Begrenzung. Vielmehr wird das Anleihekaufprogramm solange laufen, wie die Zinsen nicht angehoben werden. Kein Wunder, dass sich Präsident Trump sofort per Twitter gemeldet und das Vorgehen der EZB als unfaire Währungsmanipulation bezeichnet hat, um der Eurozone unlautere Exportvorteile zu verschaffen.

Sogar innerhalb des Direktoriums der EZB waren die Diskussionen angeblich „sehr angeregt“ , denn die Ratsmitglieder aus Deutschland, Frankreich, Holland, Österreich und Estland haben sich klar gegen eine Fortsetzung des Ankaufs von Anleihen ausgesprochen. Wie sollen wir Anleger reagieren? Meiner Meinung nach sollten wir die Politik der globalen Notenbanken einfach so hinnehmen, wie sie ist.

Die unpopuläre Geldpolitik oder gar Markt- Manipulation zu diskutieren, bringt nichts und ist Energieverschwendung.

Viel sinnvoller ist es doch, unser Anlageverhalten darauf einzustellen und die Quote an Sachwerten wie Aktien zu erhöhen. Mit Pessimismus ist auch weiterhin keine Rendite zu erzielen.

Der langfristige Aufwärtstrend an den Aktienmärkten ist eindeutig intakt und ich sehe weit und breit kein Anzeichen dafür, dass sich dies bald ändern wird. Ganz besonders die bald beginnende saisonal günstigste Jahreszeit sollten Sie sich nicht durch „die Lappen“ gehen lassen, sondern investieren. Es ist kein Zufall, dass internationale Aktien nach wie vor die relativ betrachtet stärkste Anlageklasse sind, vor Anleihen und Rohstoffen. Dies ist ein wichtiger Grund, warum Sie sich nicht vom Lärm in den Medien und den üblichen Crash-Propheten verängstigten lassen sollten.

Ich kenne keinen Dauerpessimisten, der an der Börse reich geworden ist. Aber ich kenne einige sehr konsequente Anleger, die mit teils einfachen Strategien jahrelang große Vermögen aufgebaut haben.

Deren größtes „Erfolgsgeheimnis“ ist es, stets nach vorne zu schauen und Rückschläge in den Indizes von 10-15 % einfach als gute Gelegenheit zum Nachkaufen zu betrachten. Ganz genauso sollten wir private Anleger das machen. Zögern Sie also nicht, wenn Sie Hilfe benötigen und mit mir gemeinsam ein Depot aufsetzen oder neu strukturieren wollen.

Meine Mission ist es, Ihnen zu einem individuellen und dynamischen Portfolio zu verhelfen, welches möglichst exakt zu Ihren Lebensumständen passt. Besonders eindeutig ist der Aufwärtstrend in den USA, hier wiederum bei den Technologieaktien, zum Beispiel Chips und Software. Aber auch IT, Computer- und Hardware-Aktien sind attraktiv. Sogar das Segment der werthaltigen Value-Aktien scheint ganz langsam wieder aus dem Tal der Tränen nach oben zu schwimme, nachdem diese Gattung sehr lange vernachlässigt wurde.

Damit beschäftige ich mich natürlich auch im Premium Börsenbrief.

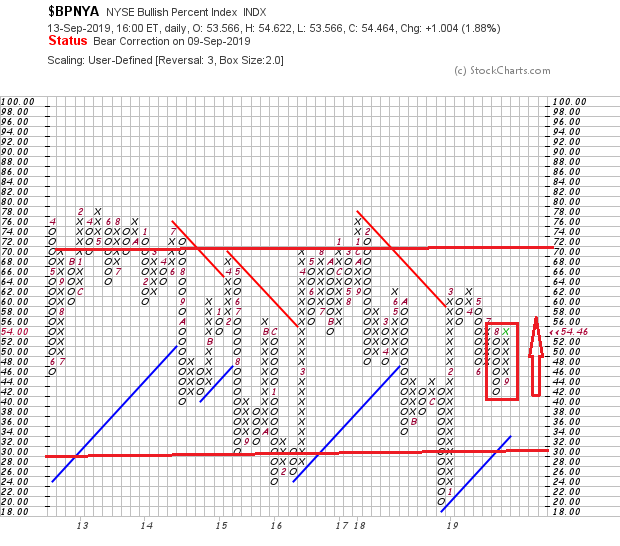

Die folgende Grafik zeigt Ihnen, dass sich die großen und meist gut informierten Anleger nicht von der in den Medien geschürten Rezessionsangst Bange machen lassen. Ganz im Gegenteil haben sie die Unsicherheit der vergangenen Wochen genutzt und gezielt Aktienpositionen erhöht bzw. aufgebaut.

Beim Blick auf die folgende Grafik stellt sich schnell die Frage, ob wir vor einem goldenen Herbst stehen und der traditionell schwache September sein „Pulver“ bereits im August verschossen hat?

Bisher sieht es ganz danach aus, als läge die saisonal schwierige Jahreszeit bereits hinter uns und ein goldener Herbst vor uns. Jedenfalls haben sich die großen Anleger eindeutig auf der Kaufseite positioniert.

Dies zeigt Ihnen der wichtige Risikoindikator NYSE Bullish Percent, der Ihnen die Relation derjenigen Aktien zeigt, die von einem Verkaufs- auf ein Kaufsignal gewechselt sind. Im Augenblick befinden sich etwa 54 % der an der NYSE gehandelten Aktien auf einem Kaufsignal, Tendenz steigend.

Die kurzfristige und positive Tendenz zeigt Ihnen dabei die positive X-Achse ganz rechts. Außerdem bedeutet die aktuelle X-Achse, dass sich der breite Aktienmarkt wie ein Fischschwarm plötzlich in eine andere Richtung gewendet hat, nämlich nach oben. Die Gründe dafür sind übrigens unerheblich. Wichtig ist allein, dass immer mehr Aktien ihren wichtigsten Widerstand zurück erobern und von der Nachfrage gelenkt werden. Dadurch wird eine weiterhin freundliche Tendenz immer wahrscheinlicher.

Der US- Aktienmarkt wird nun eindeutig von der Nachfrage gelenkt, was sich mit hoher Wahrscheinlichkeit auch auf die anderen globalen Märkte positiv auswirken wird.

Wichtig ist auch, dass der Aktienmarkt übergeordnet noch keineswegs überhitzt ist. Die positive Bewegung hat gerade eben erst begonnen, übrigens sogar weit im unteren Bereich und nahe der überverkauften Zone. Dies bedeutet nichts anderes, als dass nach oben hin noch viel Potenzial vorhanden ist.

Wie sollte man sich darauf einstellen?

Meiner Meinung nach sollten Sie sich nicht vom Lärm in den Medien ablenken lassen und ihre Aktienquoten jetzt erhöhen.

US Aktien bleiben bis auf weiteres attraktiv und trendstarke. Interessant sind vor allem die Bereiche Technologie, Computer, Chips und Internet, aber auch alternative Energien und Edelmetalle.

Obwohl es sich nicht besonders gut anfühlt, ist es systematisch betrachtet richtig, genau jetzt die Aktienquote zu erhöhen.

Gerne unterstütze ich Sie im Rahmen meiner Anlageberatung dabei, ihr Portfolio entsprechend Ihrem persönlichen Lebensstil auszurichten.

Wenn Sie sich für dieses Angebot und ein dynamisch ausgerichtetes Portfolio interessieren, nehmen Sie bitte Kontakt mit mir auf oder antworten auf diese Mail. Hier gibt es weitere Informationen dazu.

Da in durchschnittlichen Jahren eine Renditedifferenz von knapp 40 % zwischen dem stärksten und dem schwächsten Sektor besteht, lohnt es sich durchaus, den Rückenwind der relativen Stärke für sich arbeiten zu lassen.

Natürlich dreht sich auch im Premium Börsenbrief sehr viel darum, die attraktivsten Regionen und Sektoren zu erwischen. Möglichst natürlich zu einem Zeitpunkt, der die Nachfrage systematisch im Vorteil sieht.

Ich wünsche Ihnen viel Erfolg mit ihren Investitionen.

Mit herzlichen Grüßen von Ihrem fairen Berater

Klaus Buhl

PS: Die Stimmung an den Börsen ist gedämpft, die Chancen in den stärkten Sektoren sind aber besser als die meisten Anleger vermuten. Hier können Sie herausfinden, wie ich im Premiumbrief reagiere und was ich meinen Lesern empfehle.