Liebe Anlegerinnen und Anleger,

weiterhin stabilisiert sich unser DAX nur sehr mühsam und zeigt eine deutliche relative „Underperformance“ des DAX im Vergleich zur US- Börse. Während die wichtigsten US -Indizes oberhalb ihrer 200- Tage -Linien gedreht haben und bereits in Tuchfühlung mit den 50 –Tage- Linie kämpfen, notiert der DAX noch weit unterhalb seiner 200- Tage- Linie.

Kein Wunder, dass sich viele Anleger den Kopf darüber zerbrechen, was hinter der schwachen Vorstellung des DAX stecken könnte.

Potentielle Ursachen dafür gibt es einige, z.B. die mangelnde Zukunftsperspektive der „GroKo“ in Berlin, die wachsende Sorge vor Inflation, die steigenden Zinsen und neuerdings sogar die Befürchtung, die konjunkturelle Entwicklung in Deutschland befände sich in einer Gipfelbildung und würde sich nun wieder langsam abkühlen.

Ein Beleg dafür könnte der deutsche „Ifo-Index“ sein, der sich zum dritten Mal in Folge leicht abgeschwächt hat und nun in einem Abwärtstrend befindet.

Auch die europäischen Einkaufsindizes haben sich abgekühlt, die Stimmung wird insgesamt etwas schlechter. Dazu passt natürlich ganz hervorragend der starke Einbruch der Aktienmärkte Anfang Februar. Denn immerhin gelten die Börsen als die treffsichersten konjunkturellen Frühindikatoren überhaupt.

Es gibt also einige gute Argumente, warum wir Anleger nun sehr „auf der Hut“ sein sollten – aber überhaupt keine rationalen Argumente, jetzt in Panik zu geraten. Denn immerhin läuft die Konjunktur weltweit wie geschmiert. In fast allen Regionen der Welt – den Industriestaaten und den Schwellenländern – steigen die Löhne und die Einkommen der Menschen. Die Nachfrage nach deutschen Dienstleistungen und Industriegütern bleibt hoch. Möglicherweise verläuft das deutsche Wirtschaftswachstum weniger stürmisch wie im vergangenen Jahr – von einem konjunkturellen Einbruch kann aber wirklich keine Rede sein.

Die weltweite Korrektur der Börsen Anfang Februar scheint mir ein Signal für eine konjunkturelle Atempause zu sein – aber nicht für eine aufziehende Rezession.

Vielmehr spricht die anhaltende relative Stärke von Aktien gegenüber den anderen Anlageklassen wie Renten und Rohstoffen für eine baldige Wiederaufnahme des globalen Aufwärtstrends.

Auch die deutliche Verbesserung der wichtigsten Indikatoren des inneren Marktes zeigt eindeutig, dass der bedeutende US -Aktienmarkt wieder von der Nachfrage gelenkt wird.

Was bedeutet eigentlich Relative Stärke?

Wie angedeutet, handelt der DAX mindestens seit Jahresanfang relativ betrachtet schwächer als der US-Leitindex S & P 500. Doch was haben wir unter dem Begriff der „Relativen Stärke“ überhaupt zu verstehen?

Die relative Stärke zeigt uns in erster Linie, ob sich eine Aktie stärker oder schwächer bewegt als der Gesamtmarkt. Oder ein Index stärker oder schwächer als ein anderer. Oder ob ein Sektor bzw. eine Branche besser abschneidet als eine andere im Index.

Ein Hilfsmittel zur Messung ist der Relative-Stärke-Indikator (RS), der das Kursverhalten einer einzelnen Aktie im Vergleich zum Gesamtmarkt ermittelt.

Viel wichtiger (als der RSI) im Rahmen meiner Dienstleistungen (Anlageberatung, Vermögensverwaltung und der Premium Börsenbrief) ist aber das Konzept der „Relativen Stärke“. Hier wird die Performance mehrerer Titel oder Sektoren relativ zu anderen betrachtet.

Relativ bedeutet, dass eine relativ starke Aktie eine höhere Performance als eine andere aufweist bzw. während schwacher Marktphasen weniger verliert.

Die Veränderung der relativen Stärke von regionalen Märkten oder Sektoren gilt es zu beobachten. Die besten und auch sichersten Aktien finden wir nämlich regelmäßig in den stärksten Ländern und Sektoren. Dies ist kein Zufall sondern absolut sinnvoll im Kontext des Konjunkturzyklus.

Relative Stärke ist also insofern das beste Prognoseinstrument für die Zukunft einer Aktie, eines Sektors oder eines nationalen Aktienmarktes.

Bitte beachten Sie, dass entsprechend einer wissenschaftlichen Studie die Differenz vom schlechtesten zum besten Sektor an der US- Börse in den vergangenen 40 Jahren im Durchschnitt mehr als 30 % jährlich betrug.

Es macht also wirklich Sinn, nach den stärksten Sektoren und Aktien zu fahnden. Deswegen stelle ich das Konzept der relativen Stärke in den Mittelpunkt meiner gesamten Arbeit mit Wertpapieren.

Der relativ stärkste US-Sektor: Technologie

Wie der Name des Konzepts „Relative Stärke“ es schon andeutet: die Stärke ist relativ und kann sich darin ausdrücken, dass eine Aktie oder ein Sektor weniger Wert verliert als ein anderer.

Grundsätzlich werden in schwierigen Börsenzeiten die potenziell sicheren und soliden Sektoren wie Konsum, Versorger und Gesund gesucht. Während der jüngsten Korrektur war dies aber ganz anders.

Die vermeintlich sicheren Sektoren konnte nicht profitieren und die potenziell riskanten Technologie Aktien blieben der stärkste Sektor. Die Verunsicherung der Investoren scheint also nicht besonders groß zu sein.

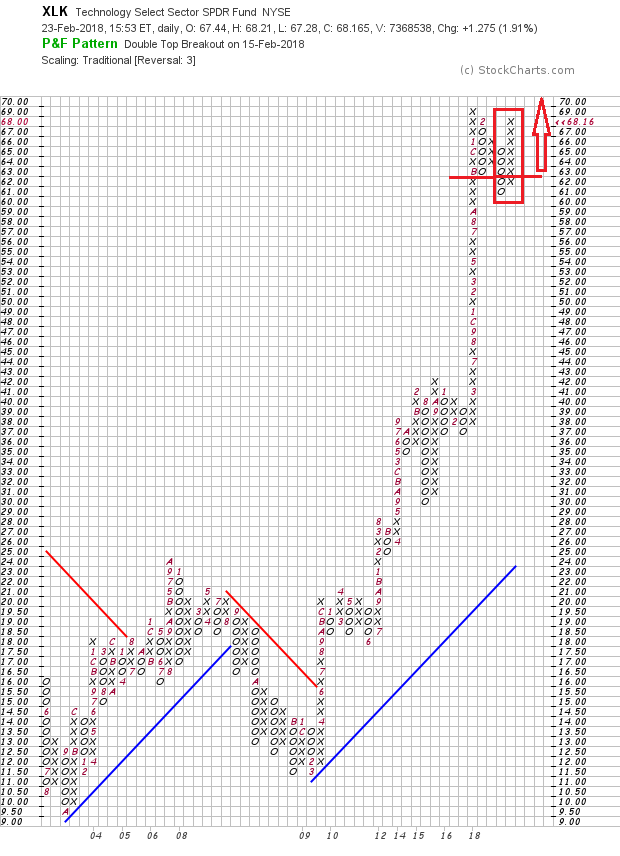

Hier können Sie sich davon überprüfen:

Der seit dem März 2009, also dem Beginn der Hausse, gültige Aufwärtstrend ist nach wie vor intakt und wurde nicht ein einziges Mal ernsthaft getestet. Wie Sie im rechten Bereich der Grafik erkennen, hat sich aber Anfang Februar ein vorrübergehendes Verkaufssignal der P & F Technik gebildet und die junge Unterstützung bei 62 wurde kurz verletzt. Sehr schnell haben sich aber wieder die Käufer mit einer positiven X-Achse durchgesetzt und dabei sogar eine typische Formation gebildet.

Der Name dieses typischen „Shake-Out“-Musters ist Programm und zeigt sich meist nach einem langen Aufschwung. Häufig ist dann das erste Verkaufssignal ein Fehlsignal und hat scheinbar nur den Sinn, möglichst viele nervöse Anleger aus der Aktie zu drücken und weiteren hart gesottenen den Einstieg zu verbilligen. Genau dieses Phänomen haben wir vor einigen Tagen im stärksten Sektor der US- Börse, dem Technologiesektor erlebt.

Da die großen Anleger weltweit eher in Branchen als in einzelne Aktien investieren, können wir davon ausgehen, dass in der näheren Zukunft auch bei uns in Deutschland die Technologieaktien weiterhin sehr gefragt bleiben.

Die gute Performance von Infineon und den meisten TecDAX Mitgliedern ist ganz bestimmt kein Zufall.

Es macht auf jeden Fall Sinn, in den stärksten Sektoren deutlich überinvestiert zu sein und die schwächsten möglichst zu meiden.

Deswegen bleibe ich in diesem Sektor stark investiert – sowohl in der Vermögensverwaltung als auch im Premiumbrief. Hier können Sie sich informieren.

Falls Sie Fragen zum Text oder zu meinen Dienstleistungen haben, wenden Sie sich bitte an mich.

Mit herzlichen Grüßen von Ihrem fairen Berater

Klaus Buhl

P.S: hier geht es zu den konkreten Empfehlungen des Premium Briefes