Liebe Leserinnen und Leser,

die aktuelle Börsenphase bringt einige Herausforderungen mit sich. Die größte Frage, die dabei in den Medien immer wieder gestellt wird, ist nach der weiteren Richtung des Marktes.

Aus meiner Sicht war dies bisher stets verfrüht. Denn nach so einem heftigen Gefälle ist alleine schon aus technischen Gründen eine entsprechende Gegenbewegung nötig. Und genau diese Rallye haben wir bisher ja auch gesehen.

Doch nun stehen wir erstmals im S&P 500 in einer Situation, wo sich das sprichwörtlich Blatt wenden könnte – aber nicht zwangsläufig wenden muss.

Sehen wir kurz genauer hin:

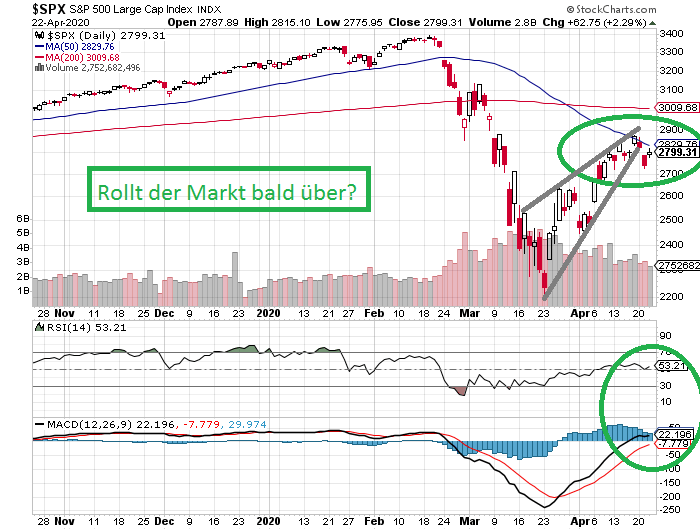

Abbildung: Tageschart des S&P 500 (Quelle: www.stockcharts.com)

Im obigen Chart habe ich Ihnen einmal die Keilformation eingezeichnet, in welcher die letzte Rallye steil anstieg. Vorgestern traf diese Bewegung dann auf die 50-Tage-Linie und scheiterte.

Der Kurs verließ damit den Keil und parallel besteht das Risiko, dass wir nun weiter nach unten überrollen. Denn wie Sie in den beiden Indikatoren sehen können, haben wir inzwischen neutrale Bereiche erreicht. Das Momentum hat sich dabei etwas verlangsamt.

Was bedeutet das?

Ich denke, wir sehen hier momentan einen gewissen Kampf um die Kontrolle. Wir haben wirtschaftliche Fundamentaldaten, die sich erst mit der Zeit entfalten werden. Gleichzeitig haben wir teilweise charttechnische Aspekte, die das Geschehen beeinflussen. Und wir haben natürlich die völlig absurd hohen Summen, welche Zentralbanken und Regierungen in den Markt pumpen.

Die Frage wird sein: Welche Faktoren werden diese Situation am Ende entscheiden? Rein geschichtlich hatten wir noch nie eine Situation, in der solche Mengen an neuem Geld in den Markt gejagt wurden. Insofern ist es nur ehrlich zu sagen, dass kaum jemand wirklich wissen dürfte, wie es weiter geht.

Das bedeutet aber nicht, dass sich Unsicherheit nicht managen lassen würde. Denn gerade das ist ja die Kunst beim Geldanlegen.

In Krisenzeiten wie ein Fels in der Brandung: Das Konzept der relativen Stärke

In meiner Jahrzehnte langen Erfahrung an der Börse und auch in Studien hat sich immer wieder gezeigt, dass das Konzept der relativen Stärke als eine der wenigen gerne beworbenen Strategien tatsächlich funktioniert.

Ich habe das Prinzip ja bereits in vergangenen Artikeln mehrmals allgemein aus verschiedenen Perspektiven erläutert, weshalb ich heute einmal einen Schwerpunkt auf drei einfache Beispiele legen will.

Bitte beachten Sie, dass dies keine aktiven Handelsempfehlungen oder ähnlich sind. Dies sind einfach nur drei Ideen, die jeder für sich selbst genauer prüfen bzw. weiter recherchieren kann.

Stellen wir die Frage daher ganz einfach:

Was „läuft“ momentan am Markt besonders gut?

Drei wichtige Bereiche:

Large Cap Tech-Aktien mit Online-Schwerpunkt, „Corona-Aktien“ und chinesische Aktien.

Beachten Sie dabei bitte, dass wir hier von relativer Stärke sprechen. Wir sagen hier also nur, dass ein Asset A besser läuft als ein Asset B.

Und das lässt sich auch ganz gut sichtbar machen

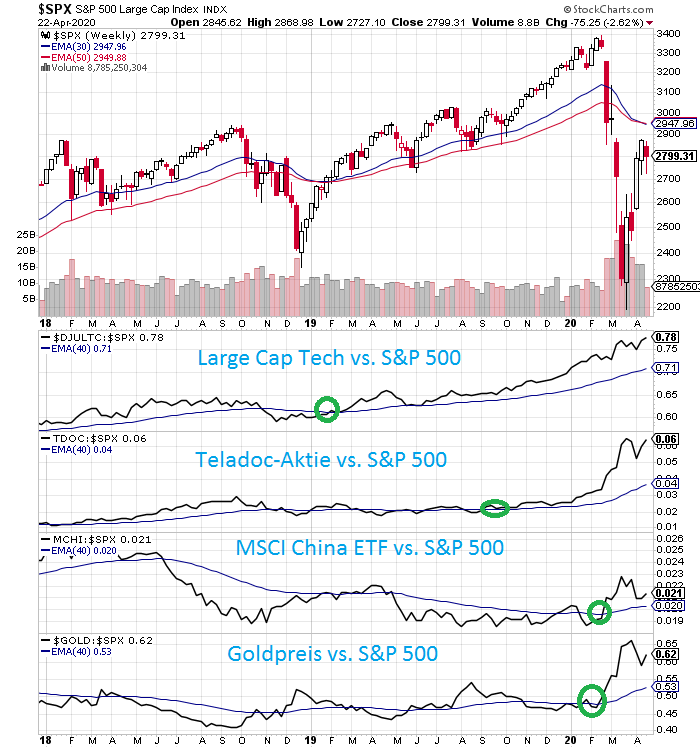

Abbildung: S&P 500 auf Wochenbasis mit 4 RS-Beispielen (Quelle: www.stockcharts.com)

Im obigen Wochenchart sehen Sie den S&P 500 auf Wochenbasis und darunter drei Beispiele für relative Stärke gegen den Index und als Nicht-Aktien-Zusatz noch den Goldpreis.

Die Charts unter dem Hauptchart bilden das Verhältnis aus dem jeweiligen Asset und dem S&P 500 als Stellvertreter für den amerikanischen Aktienmarkt ab. Der exponentielle 40-Wochenschnitt dient dabei als Signallinie.

Hier sehen Sie sehr deutlich, dass relative Stärke vorliegt. Alle vier Charts stehen auf Kauf. Large Cap Tech war bereits seit Beginn 2019 ein guter Kauf. Die Aktie von Teladoc legte bereits letztes Jahr den Turbo ein und blühte als Anbieter für Telemedizin in der Corona-Krise erst richtig auf.

Chinesische Aktien laufen seit der Corona-Krise ein ganz Stück stärker als der S&P 500 (ein Zeichen, dass man dort die Virus-Geschichte eher im Griff hat als bei uns im Westen?). Und zuletzt sehen Sie noch den Goldpreis, der sich ebenfalls im Februar deutlch mit Stärke gezeigt hat.

Nun haben die obigen Charts jedoch einen Haken:

Die Entwicklung läuft bereits. Oftmals ist so ein Einstieg mit guten Chance-Risiken-Verhältnissen nicht mehr möglich.

Auch führt nicht jedes Überkreuzen des obigen Gleitschnitts automatisch zu einem Kauf- oder Verkaufsignal. Denn auch das fundamentale Gesamtbild muss natürlich passen. Und manchmal sind die Signale aus Charts wie oben auch sehr unsauber, weshalb ich eine Vielzahl weiterer Methoden zur Präzisionssteigerung bei relative Stärke Analysen einsetze.

Relative Stärke bedeutet für Sie: Sicher anlegen, ruhig schlafen…

Und da bereits mehrfach wissenschaftlich und in der Praxis nachgewiesen ist, dass relative Stärke WIRKLICH funktioniert, möchte ich Ihnen heute ein Angebot machen, das Prinzip der relativen Stärke einmal in der Praxis näher kennenzulernen.

Denn die Nutzung von relative Stärke bietet Ihnen ein breits Spektrum an Mehrwert:

Sie sind nämlich als Anleger stets nur in den stärksten und besten Marktsegmenten aktiv. Diese halten gerade in Krisen deutlich besser dagegen.

Ein Beispiel:

Amazon erreichte als „Largecap Tech“, wie oben beschrieben, hat gerade ein neues Allzeithoch erreicht, während der Markt davon noch weit entfernt ist.

Doch auch Aktien im Goldsegment, wie etwa Newmont Mining, haben mächtig Rückenwind und koppeln sich vom Gesamtmarkt völlig ab.

Nur müssen Sie solche Titel eben früh genug erkennen und einsteigen.

Und genau dabei möchte ich Ihnen helfen.

Entweder in meinem Libra Premium Börsenbrief oder, noch komfortabler und individueller, in meiner persönlichen Anlageberatung.

Mit relativer Stärke setzen Sie auf ein bewährtes, routiniertes Konzept, was Sie ruhig schlafen lässt, in guten Marktphasen Überrenditen erwirtschaftet und in schwachen Marktphasen deutlich gegen den Markt hält.

Probieren Sie es doch einfach einmal aus?

Ich bin mir sicher, Sie werden sehr schnell genauso begeistert sein wie viele andere Anleger und nicht mehr anders Ihr Geld investieren wollen (ich mache es übrigens selbst seit vielen Jahren mit Erfolg für mich privat genauso).

Klicken Sie einfach hier, um den Premium-Börsenbrief einmal zu testen. Ihr fairer Vermögensberater Klaus Buhl

P.S.

Wenn Sie statt eines Börsenbriefes lieber ein individuell betreutes „Rundum-Sorglos-Paket“ haben möchten, dann dürfte meine Vermögensberatung für Sie genau die richtige Lösung sein!

Hier erfahren Sie mehr über diesen gerade in schwierigen Marktphasen sehr beliebten Service.

Oder rufen Sie mich gerne auch direkt an unter:

+49 (228) 915 614 81

+49 (172) 54 39 17 4