am Donnerstag den 23.5. war es mal wieder so weit.

Das Münchner Institut für Wirtschaftsforschung (Ifo) hat seinen vielbeachteten

Geschäftsklimaindex veröffentlicht, der auch bei uns Börsianern stets auf großes

Interesse stößt.

Diesmal gab es allerdings einen üblen Dämpfer, der Umfrageindikator fiel um 1,3

auf 97,9 Punkte, was dem tiefsten Stand seit Ende 2014 bedeutet.

Die Stimmung in der Wirtschaft hat sich deutlich abgekühlt, jedenfalls gemessen

an den Aussagen der 9.000 befragten Unternehmen. Dies ist wirklich überraschend,

da der Start in das Jahr 2019 verheißungsvoll war. Wie üblich wurden die Führungskräfte

gebeten, ihre gegenwärtige Geschäftslage und ihre Erwartungen für das kommende

Halbjahr zu beurteilen.

Befragt werden übrigens Unternehmer aus dem verarbeitenden Gewerbe, Baugewerbe

und aus dem Groß- und Einzelhandel. Die Führungskräfte beurteilten die Geschäftslage und auch die Aussichten schlechter. Es mehren sich die Anzeichen, dass die deutsche Wirtschaft an Schwung verliert.

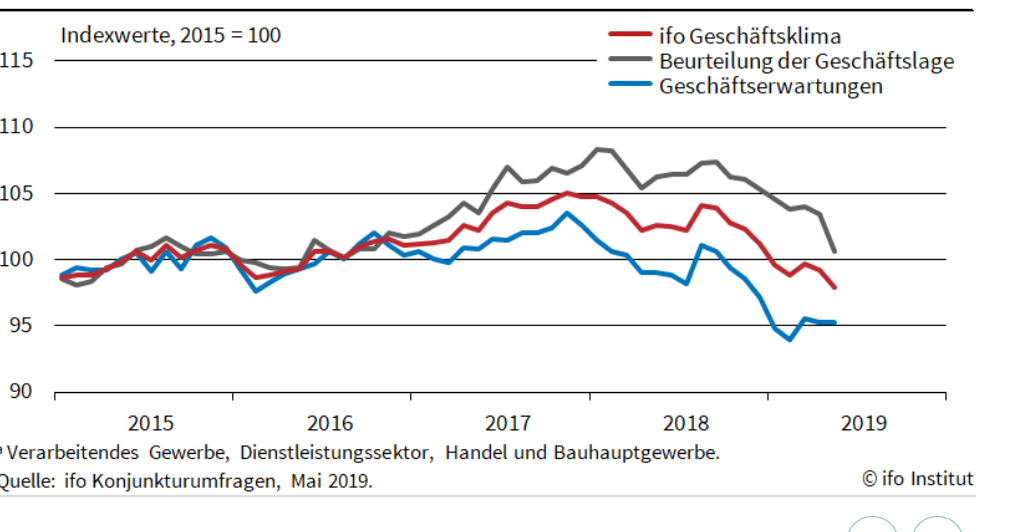

Ifo –Index seit Sommer 2018 auf dem Rückzug

Die Verschlechterung der Stimmung in der deutschen

Wirtschaft zeigt die folgende Grafik. Etwa seit dem Frühjahr 2018 werden die

Führungskräfte immer zurückhaltender.

Quelle: ifo.de

Der Abwärtstrend im ifo-Index scheint intakt zu sein. Hoffnung macht aber die gute Stimmung am Bau und die Stabilisierung der Geschäftserwartungen in allen Branchen– immerhin wird an der Börse die Zukunft gehandelt.

Natürlich mehrt sich nun bei uns Anlegern die Sorge, der seit Jahresanfang intakte Aufwärtstrend könnte jäh abgewürgt werden.

Um diese Frage zu beantworten, müsste natürlich zunächst einmal geklärt werden, ob und falls ja auf welche Weise der ifo-Index überhaupt mit dem DAX korreliert ist?

Einerseits ist der Ifo-Index ein Stimmungsbarometer. Man könnte also vermuten, dass ein freundlicher und tendenziell steigender ifo-Index auch steigende Kurse und einen festen DAX begünstigen würde. Da es aber an der Börse keine absolute Wahrheit gibt, sondern nur Wahrscheinlichkeiten, sollten wir bedenken, dass die Börse der wirtschaftlichen Entwicklung um etwa ein halbes Jahr voraus eilt. Daher ist es viel schwieriger als vermutet, von der Entwicklung des Ifo-Index auf den Verlauf der Börse zu schließen.

Ist der ifo-Index ein sinnvolles Prognose-Instrument für den DAX?

Vielleicht kennen Sie den populären und von Warren Buffet geprägten Leitspruch „Sei ängstlich, wenn die anderen Anleger gierig sind und sei gierig, wenn die anderen ängstlich sind“.

Vereinfacht ausgedrückt besagt diese Regel, dass man an der Börse nur außerordentlich erfolgreich ist, wenn man den Mut hat, sich mit seinen Positionen von der Mehrheit der Anleger abzukoppeln.

Dies ist einfach zu verstehen und klingt sehr einleuchtend. Wenn man das macht, was alle machen, bekommt man bestenfalls den Durchschnitt.

Doch was ist mit der wichtigsten Regel der technischen Analyse, die uns Anleger davor warnt, uns gegen den vorherrschenden Trend zu stellen?

So logisch und einfach die Börsenregel von Warren Buffet auch klingen mag, so wenig hilfreich ist sie in der Praxis.

Denn wenn wir ehrlich sind, haben wir doch alle schon einmal mutig in ein „fallendes Messer“ gegriffen, weil wir nicht wahrhaben wollten, wie schlecht die Lage bei einer unserer Lieblingsaktien wirklich ist. Nur um dann kurze Zeit später zu erfahren, warum die Aktie so schwach ist und das „Mr. Market“ immer Recht hat.

Aus diesem Grund ist es empfehlenswert erst gar nicht zu versuchen, dass zyklische Tief einer Aktie oder eines Index zu kaufen. Langfristig ist es viel erfolgversprechender, einen beginnenden Aufwärtstrend abzuwarten.

Wie wir gesehen haben, ist der Ifo-Index seit 2018 tendenziell nach unten geneigt – wie aber hat sich seither der DAX entwickelt?

Bereits ein kurzer Blick zeigt, dass die Entwicklung von DAX und Ifo-Index in den vergangenen Jahren relativ gut zusammenpasst. Ganz entgegen übrigens meiner voreiligen Vermutung, dass der ifo -Index ein Kontraindikator sei.

In den Jahren 2015 und 2016 zeigt der DAX heftige Ausschläge, während sich der ifo relativ ruhig verhält. Dies liegt vielleicht daran, dass der Kurseinbruch im Sommer 2015 alleine von der Angst ausgelöst wurde, die chinesische Konjunktur könnte einbrechen. Das Jahr 2016 wurde stark von politischen Einflüssen geprägt, die bekanntlich „kurze Beine“ haben. Zunächst war dies die Angst vor dem Brexit, dann die US -Präsidentschaftswahl im Herbst des Jahres.

Trotzdem bewegen sich sowohl der Ifo-Index als auch der DAX vom Winter 2016 bis ins Frühjahr 2018 nach oben.

Sehr interessant ist, dass die Umfragekomponente des ifo bereits im Herbst 2017 ein zyklisches Hoch bildet – der DAX jedoch erst Anfang Februar 2018. Dann bewegen sich der ifo und der DAX unter Schwankungen nach unten. Der DAX –Aufschwung seit Januar 2019 wird vom ifo kaum bestätigt, lediglich die Umfragekomponente verbessert sich etwas und folgt dem DAX leicht nach oben.

Meiner Meinung nach ist es für uns private Anleger schwierig, von der Entwicklung des ifo-Index auf die des DAX zu schließen. Sehr wichtig allerdings ist es, die jeweiligen deutlich ausgeprägten zyklischen Hochs und Tiefs der Umfrage- Komponente in sein Kalkül mit einzubeziehen.

Wie Ihnen der Chart zeigt, tendiert der DAX seit fast 5 Jahren übergeordnet seitwärts, seit dem Frühjahr 2016 aber aufwärts. Ganz wichtig ist, dass der DAX oberhalb des steigenden Durchschnitts der vergangenen 200-Wochen und der vergangenen 50-Wochen notiert.

Trotz der gegenwärtigen Konsolidierung als Reaktion auf den sehr freundlichen Jahresauftakt ist die gegenwärtige Lage besser als die Stimmung.

Darauf deutet auch die klassische Markttechnik, insbesondere das Kaufsignal des trendfolgenden MACD weit unterhalb der Null- Linie in der hier gezeigten Wochen- Einstellung.

Der DAX ist also wirklich nicht besonders überhitzt – obwohl wir in den Medien dauernd davon hören.

Im Grunde genommen wurde bisher nur der total übertriebene – und im Nachhinein auch grundlose Winterschlussverkauf – neutralisiert. Jetzt kommt es darauf an, ob sich die Konjunktur trotz des schwelenden Handelskriegs stabilisieren kann – oder nach unten abtaucht, wie es die Crash-Propheten seit dem Jahr 2010 prognostizieren.

Irgendwann können die ja auch mal wieder Recht haben.

Fazit:

Da die Umfragen auf den Stimmungen der Führungskräfte basieren – und die

Entwicklung der Konjunktur eindeutig psychologischen Komponenten unterliegt – deutet

der Ifo-Index auf die zukünftige Entwicklung der Firmengewinne. Und diese

wiederum sind der wichtigste Motor für die zukünftige Entwicklung der Aktienkurse.

Aber Achtung, es wirklich schwierig, Stimmungsindikatoren

exakt zu interpretieren. Viel Erfolg versprechender erscheint mir die Methode der relativen Stärke, die ich in meinen Dienstleistungen und im Premium Börsenbrief verfolge.

Denn es ist niemals Zufall, wenn eine Aktie oder einer Branche monatelang besser „als die Konkurrenz“ performt.

Deshalb habe ich auch in diesem Jahr ein neues Power Depot eröffnet, in welches ganz systematisch die stärksten deutschen und US- Werte aufgenommen werden.

Sortiert nach einem von mir veränderten klassischen Stärke-Indikator. Und auch nur dann, wenn Sie meiner fundamental Einschätzung genügen.

Verkauft wird erst, wenn die betreffende Aktie nicht mehr zur stärksten Vergleichsgruppe gehört, dann aber „ohne Wenn und Aber“.

Hier erhalten Sie weitere Informationen und können schnell erfahren, wo wir

investiert sind.

PS: Da ich selber von der Strategie der „Relativen Stärke nach Levy“ überzeugt bin, habe ich ihr im Premium Börsenbrief ein eigenes Depot gewidmet. Allerdings habe ich den klassischen Koeffizienten etwas geglättet und auf den zeitlichen Horizont eines Anlegers angepasst, der durchschnittlich einige Wochen bis Monate investiert sein will.

Mit den Ergebnissen bin ich übrigens sehr zufrieden. Bereits nach wenigen Wochen lagen einige Aktien zwischen 25 und 45 % im Gewinn.

Dabei handelte es sich weder um Derivate noch um sehr kleine Aktien.

Investiert haben wir in Aktien wie Dialog Semi, Evotec, oder Nordex. Aber auch in US-Klassiker wie AMD, Broadcom oder Starbucks.

Dabei entsprach die Haltedauer der Aktien bisher den Ansprüchen eines durchschnittlichen berufstätigen Anlegers, der meist weder Zeit noch Lust hat, seine wertvolle Zeit vor dem Bildschirm zu verbringen. Undvor allem gut schlafen will.

Hier können Sie sich über den Premiumbrief und das neue Power Depot informieren

Viel Erfolg und herzliche Grüße von Ihre fairen Berater

Klaus Buhl