Der innere Markt bleibt schwach

Liebe Anlegerinnen und Anleger,

kaum ist das Thema Griechenland etwas aus den Medien verschwunden, wird deutlich, welches die wichtigeren Gründe für die Schwäche der vergangenen Wochen waren. Denn falls China wirklich in eine Finanzkrise schlittern sollte (wovon ich überhaupt nicht ausgehe) und sich das Wachstum noch weiter abkühlt, bekommt die deutsche Exportindustrie mindestens einen Husten. Die heutige Revision der Absatzzahlen von VW ist dafür das erste Anzeichen. Immerhin erwirtschaftet VW 60 % seines Gewinnes nach Steuern in China. Kein Wunder, dass sich die Anleger schon seit Wochen um das chinesische Wachstum sorgen. Doch keine Bange, es gibt für uns private Anleger keinen Grund, den Kopf in den Sand zu stecken. Vor allem wegen der klaren Signale des inneren Marktes.

Insofern war es auch kein Zufall, dass der US- Transportsektor, auf dessen Schwäche ich hier mehrfach hingewiesen habe, sich stark divergent zu den übergeordneten Indizes entwickelt hat. Immerhin ist der Transport von Rohstoffen, Halbzeugen und fertigen Waren eine der wirtschaftlichen Entwicklung vorauseilende Tätigkeit. Auch diesmal hätte es nicht geschadet die Warnung der schwachen Transportaktien nicht zu überhören.

Aber natürlich ist es egal für uns Anleger, aus welchen Gründen die Kurse steigen oder fallen. Der aktuelle Chart eine Aktie oder eines Index spiegelt die heutigen Erwartungen der Marktteilnehmer in die wirtschaftliche Entwicklung des Unternehmens oder Landes.

Daher verfolge ich hier auch des Öfteren die wichtigen Risikoindikatoren des inneren Marktes. Aktienmärkte tendieren dazu, zwischen extremen Zuständen hin und her zu pendeln. Während einer freundlichen Marktphase steigen etwa 85 % aller gehandelten Aktien – und umgekehrt in einer Baisse.

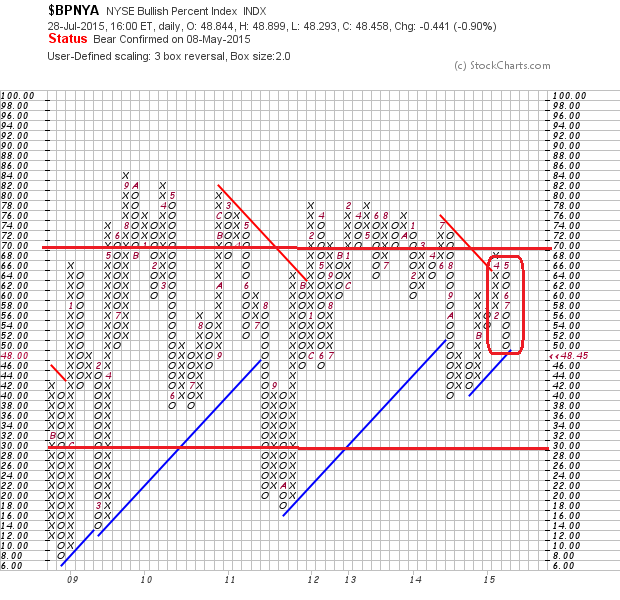

Entsprechend zeigt Ihnen der folgende Indikator, ob Sie eher defensiv oder offensiv aufgestellt sein sollten. Oder auch ganz einfach, ob der Markt von der Nachfrage oder dem Angebot gelenkt wird.

Seit einigen Wochen sind übergeordnet ganz eindeutig die Verkäufer am Ball. Nachdem zu Beginn des Jahres noch etwa 75 % der an der NYSE gehandelten Aktien auf einem Kaufsignal der P & F Technik notierten, hat sich diese Anzahl seither kontinuierlich verringert. Die Marktbreite hat sich verschlechtert und heute handeln nur noch 48 % der Aktien auf einem Kaufsignal.

Grafik: der innere Markt deutet auf die Überlegenheit des Angebots

Systematisch wird Kapital abgezogen, große Anleger kehren dem Markt den Rücken zu und immer mehr Aktien verlieren eine ihrer wichtigsten Unterstützungen.

Es macht also derzeit keinen Sinn, sehr aggressiv vorzugehen und zu hoffen, dass dies bereits der Boden sei. Langfristig ist es erfolgreicher diszipliniert abzuwarten, bis wieder systematisch Geld in den Markt fließt.

Hier wird zwar die US- Börse betrachtet, da diese aber eine weltweite Leitfunktion hat, beeinflusst sie das Geschehen an den europäischen und vielen internationalen Börsenplätzen sehr stark.

Kurze Erklärung zum inneren Markt:

Der NYSE BPI wird berechnet, indem alle an der New Yorker Börse gelisteten Aktien ausgewertet und gezählt werden, wieviele von ihnen sich auf einem Point & Figure Kaufsignal befinden. Diese Anzahl wird durch die Gesamtzahl der an der NYSE gelisteten Aktien dividiert und auf 100 Prozent bezogen.

Wenn nun eine größere Anzahl an Aktien von einem P & F Kaufsignal in ein P & Verkaufssignal wechseln, so lässt sich daraus folgern, dass in einem gewissen Umfang Kapital in den Markt fließt. Und natürlich umgekehrt.

Damit bleibt noch die Frage, ab wann ein derartiger Mittelzufluss oder Kapitalabzug relevant ist. Denn man möchte sich ja als Anleger nicht bei jeder kleinen Kursbewegung erneut die Frage stellen, wie nun vorzugehen ist oder ob sich ein neuer Trend etabliert. Historisch bewährt hat sich hier die Schwelle von 3 Boxen. Wenn also der Index über 3 Boxen steigt oder fällt, findet ein Wechsel in eine neue X- oder O-Spalte statt. Deswegen stehen in einer Spalte auch entweder nur X oder 0. Entweder sind die Bullen oder die Bären eindeutig im Vorteil in einer bestimmten Marktphase und entsprechend sollten Sie agieren.

Fazit und Ausblick:

Der oben gezeigte NYSE Bullish Percent Indikator ist keine Glaskugel sondern ein Risikoindikator, der Ihnen zeigt, ob Sie eher defensiv oder offensiv agieren sollten. Seit einigen Tagen handeln wir in der für uns Anleger ungünstigsten Ausprägung des Indikators, die als bestätigter Bärenmarkt bezeichnet wird. Es wird also weiterhin Kapital abgezogen, obwohl wir langfristig betrachtet noch längst nicht in der unteren überverkauften Zone angekommen sind.

Dies soll übrigens keine Crash- Warnung oder irgendeine Prognose sein, sondern Ihnen „nur“ das aktuelle Marktgeschehen aus einer völlig anderen Perspektive zeigen. Vor allem soll Ihnen der Indikator dabei helfen, diejenigen Marktphasen herauszufiltern, in denen Sie „Mr.Market“ möglichst viele Punkte abnehmen sollen. Und natürlich auch diejenigen, in denen Sie noch vorsichtiger als üblich sein sollten.

Falls Sie dazu Fragen haben, oder Unterstützung benötigen, die Regeln des inneren Marktes auf Ihr persönliches Portfolio anzuwenden, wenden Sie sich bitte an mich. Sowohl in der Vermögensberatung und auch in der direkten Aktienanlage gibt es die Möglichkeit, diese Philosophie zu integrieren. Rufen Sie mich einfach an oder senden Sie mir eine E-Mail, auch wenn Sie sich für einen kostenlosen Depot-Check oder eine unverbindliche Beratung interessieren.

Testen Sie mich einfach – hier meine Koordinaten: Telefon-Nummer: 0228 915 614 81

E-Mail: klaus.buhl@libra-invest.de Viel Erfolg mit Ihren Anlagen wünscht Ihnen mit sommerlichen Grüßen Ihr Klaus Buhl Falls Sie sich für gute und unabhängige Beratung interessieren, rufen Sie mich einfach an oder mailen mir, natürlich stehe ich Ihnen auch gerne für ein persönliches Gespräch zur Verfügung.

Mit herzlichen Grüßen von Ihrem fairen Berater

Klaus Buhl

Bekanntlich stehen in der Anlageberatung der großen Geschäftsbanken oder Sparkassen vor allem die konzerneigenen Produkte im Fokus. Unabhängige Beratung sieht natürlich ganz anders aus. Doch unter den freien Finanzberatern gibt es ebenfalls „Schwarze Schafe“, die sich stärker auf die eigene Provision als auf die Qualität der Beratung konzentrieren.

Unabhängige Beratung bei transparenten Kosten, die erst dann anfallen, wenn Sie sich gut beraten fühlen, ist leider noch immer die Ausnahme.