Wieder liegt eine spannende Handelswoche hinter uns, in der es vor allem unseren DAX heftig erwischt hat, der sich nur mit knapper Mühe über die psychologisch wichtige Marke von 12.000 Punkten retten konnte.

Kein Wunder, dass sich die Medien mit negativen Meldungen und Horrorszenarien überschlagen.

Dies liegt zum einen daran, dass sich schlechte Nachrichten eindeutig besser verkaufen als gute. Es liegt aber auch in der Natur des Menschen, dass wir in politisch oder wirtschaftlich angespannten Zeiten viel empfänglicher für Argumente sind, dass die zukünftige Entwicklung angespannt bleibt und die Risiken und Probleme eigentlich nur noch größer werden können.

Auf die Börse übertragen bedeutet dies, dass die Analysten und die meisten Investoren bei fallenden Kursen reflexartig nach negativen Nachrichten suchen, die die Kursentwicklung erklären. Daher rührt auch das das Sprichwort: die Kurse machen die Nachrichten – und nicht umgekehrt.

Aktuell können wir dies wieder eindrucksvoll erleben. Trotzdem sollte es uns Anlegern egal sein, aus welchen Gründen sich die Kurse verändern. Aus den Medien werden wir es meist nicht erfahren. Deswegen kann ich nur empfehlen, sich in hektischen Zeiten von den einschlägigen Medien zu entfernen und vollkommen auf die Kursentwicklung zu konzentrieren. Immerhin ist der wichtigste Indikator der Börse die Kursentwicklung selbst, also das Ergebnis des Kampfes zwischen Angebot und Nachfrage. Diesbezüglich war es in den vergangenen Tagen interessant zu beobachten, dass die heimischen Aktien stärker unter Druck standen als die amerikanischen. Dies werte ich als einen Fingerzeig, dass die großen Investoren sich um den starken Euro mehr sorgen als um den Konflikt zwischen Trump und dem Diktator in Nordkorea.

Ebenfalls scheint der Diesel-Skandal und die Krise der deutschen Automobilindustrie noch längst nicht aus den Köpfen der Anleger verschwunden zu sein. Hier wirkt sich jetzt nachteilig aus, dass DAX und MDAX sehr autolastig sind. Aber auch, dass die Mehrheit der deutschen Top -Firmen in ausländischer Hand ist.

Und wenn diese, aus welchen Gründen auch immer, ihre Aktienquoten und ihre Risiko-Positionen reduzieren, dann machen sie dies traditionell zuerst im Ausland.

Kein Wunder, dass deutsche Autoproduzenten und deren Zulieferer seit Wochen unter Verkaufsdruck leiden – immerhin gibt es für den Sektor gute Verkaufsgründe.

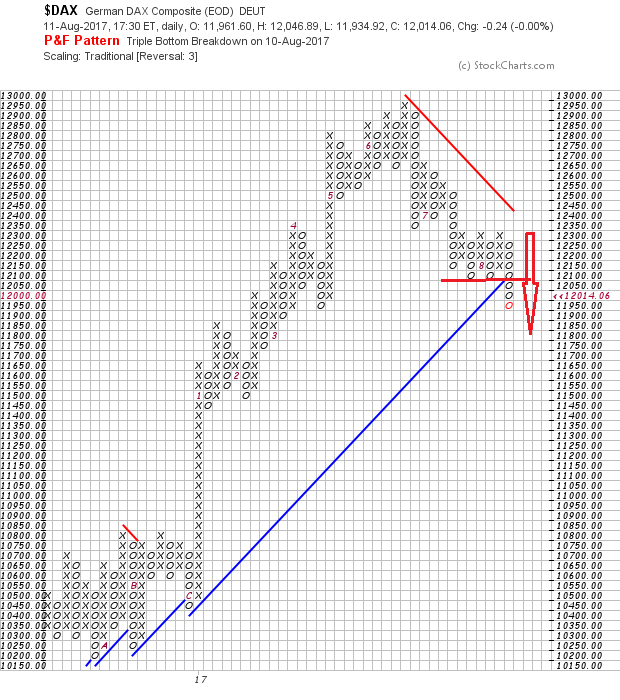

DAX verteidigt mit großer Mühe die runde Marke von 12.000 Punkten

Heute ist es wirklich schwierig, den besonnenen P & F Chart schön zu reden. Das wichtigste zuerst: der DAX hat nicht nur die mehrfache horizontale Unterstützung bei 12.100 unterschritten, sondern auch die seit dem vergangenen November bestehende Unterstützungsgerade. Damit ist der übergeordnete Aufwärtstrend in akuter Gefahr – es sei denn, der DAX kann sich ebenso wie bereits im vergangenen Dezember und November nach wenigen Tagen wieder über diese wichtige Trendgerade retten. Per heute ist aber die Wahrscheinlichkeit größer, dass wir inmitten einer Umverteilungsphase stecken und die Konsolidierung noch bis in den Bereich von 11.400 andauern und dort die Tiefs aus Januar und Februar testen könnte. Darauf jedenfalls deutet die Zielprojektion des P & F Charts, die sich aus der Schwungkraft der Kursbewegung zusammensetzt.

Positiv, in dieser Chartierung aber nicht zu erkennen, ist die Tatsache, dass die wichtige und nach wie vor deutlich steigende 200- Tage- Linie verteidigt wurde.

Natürlich muss dies nicht das Ende der Hausse sein. Falls der DAX aber längere Zeit unterhalb der positiven Unterstützungsgerade bleibt, müssen wir uns mit einer gewissen Wahrscheinlichkeit auf eine kräftige Korrektur einstellen. Bitte behalten Sie dabei aber trotzdem im Hinterkopf, dass jährliche Korrekturen zwischen 10 und 15 % im historischen Kontext der Börse überhaupt nichts ungewöhnliches, sondern eher die Regel sind. Dadurch erleben wir eine gesunde Abkühlung der Euphorie der Haussiers und eine Menge Glücksritter wird ganz einfach aus dem Markt gespielt.

Haben sich die Kurse dann irgendwann wieder auf dem Niveau der realistischen Ertragsentwicklung der Unternehmen eingependelt, dauert es auch nicht mehr lange, bis die ersten hartgesottenen Investoren die Gelegenheit für massive Käufe nutzen und das Bild sich wieder dreht. Dies ist der normale Gang der Dinge an der Börse und kein Grund, den Kopf in den Sand zu stecken.

Fazit:

Vermutlich wird sich bereits in den ersten Tagen der neuen Handelswoche zeigen, ob die Kurse wirklich wegen der Drohungen aus Nordkorea fallen. Immerhin haben politische Börsen kurze Beine.

Oder ob mehr dahinter steckt. Ein möglicher Grund für die Schwäche wäre zum Beispiel die Unklarheit der Investoren über den zukünftigen geldpolitischen Kurs der europäischen Zentralbank.

Die Kommunikation der FED war in den vergangenen Monaten viel konsequenter und die Anleger haben sich von der Aussicht auf moderate Zinsschritte bisher nicht in Panik versetzen lassen.

Ich empfehle jedenfalls eine defensive Gangart. Denn wie gestern hier gezeigt, ist „Mr. Market“ eindeutig im Vorteil und wir sollten uns auf die Verteidigung konzentrieren.

Empfehlenswert ist es natürlich auch in der gegenwärtigen Situation, zunächst Positionen in schwachen Sektoren abzubauen. Meist geraten die ohnehin schwachen Sektoren in einer schwierigen Börsenlage noch stärker unter Verkaufsdruck. Umgekehrt sollte man nach einer Stabilisierung erneut in die vorher stärksten Sektoren einsteigen. Denn meistens dauern diese Prozesse mehrere Monate oder sogar Jahre an. Es ist absolut kein Zufall, dass die durchschnittliche Abweichung zwischen den stärksten und Schwächen Sektoren im S & P 5 00 Index im Durchschnitt etwa 40 % beträgt. Falls irgendwie möglich, sollten wir aus Gründen einer vernünftigen Diversifikation ganz eindeutig die drei stärksten Sektoren eines Aktienmarktes bevorzugen und dort nach den attraktivsten Einzelwerten Ausschau halten.

In den vergangenen zwölf Monaten war der schwächste Sektor im S & P 500 übrigens der Energiesektor mit einem Minus von 6 %. Der übergeordnete Index insgesamt hat sich um 11 % verbessert. Der beste Sektor aber war der Finanzsektor mit einer herausragenden Rendite von 27 % während der vergangenen zwölf Monate. Übrigens verhalten sich die internationalen Sektoren sehr ähnlich, fast immer werden weltweit die gleichen Sektoren favorisiert.

Nach diesen Vorgaben verhalte ich mich übrigens nicht nur im Premium Börsenbrief, sondern auch in der Vermögensverwaltung und in der Anlageberatung. In der Anlageberatung kann ich mich übrigens vollkommen individuell an Ihren persönlichen Wünschen und Risiko-Neigungen orientieren.

Falls Sie Fragen zu meinen Dienstleistungen haben, oder sich für eine individuelle Zusammenarbeit interessieren, rufen Sie mich einfach an oder antworten mir bitte auf diese E-Mail.

Mit herzlichen Grüßen von Ihrem fairen Berater,

Ihr Klaus Buhl