Kommt jetzt der Bärenmarkt – oder sind das schon Einstiegskurse?

Schon wieder liegt eine sehr unangenehme Woche für uns Anleger hinter uns und die Berichte in den Medien wurden noch schriller.

Viele Anleger sind überzeugt, dass jetzt ein Bärenmarkt – also Kursverluste von mehr als 20 % – oder ein veritabler Crash unvermeidbar sind.

Doch ist die Situation am Aktienmarkt wirklich so kritisch, oder sind wir schon längst ein Opfer unserer Emotionen?

Für die Ansicht der Pessimisten spricht das Argument der steigenden Zinsen. Diese machen Aktien relativ betrachtet nicht nur teurer, sondern erschweren die Refinanzierung der Unternehmen, die Aktienrückkäufe und machen den Rentenmarkt allmählich attraktiver.

Doch umgekehrt können die Optimisten für sich verbuchen, dass die globale Konjunktur trotz geringfügiger Abschwächung in guter Verfassung ist. Weder eine Rezession noch eine Finanzkrise sind am Horizont zu erkennen. Insofern lautet die heutige „Millionen Dollar- Frage“, ob der jüngste Kursrückgang ähnlich wie die vergangenen eine gute Einstiegsgelegenheit ist?

Oder ob sich das Kräfteverhältnis plötzlich zu Gunsten der Bären verschoben hat und genau jetzt das Ende des zehnjährigen Börsenaufschwungs gekommen ist?

Genau diese Fragestellung bespreche ich mit dem Regelwerk des inneren Marktes und der Relativen Stärke im Premiumbrief mit seinen konkreten Musterdepots.

Ist der Kursrückschlag eine Einstiegsgelegenheit?

In den USA wachsen die Gewinne der Unternehmen sehr dynamisch, was auch die leidgeprüften europäischen Börsen unterstützen sollte. Immerhin haben wir hier schon empfindliche Kursverluste erlebt. Vor allem einige zyklische Aktien sind regelrecht eingebrochen. Alleine in den letzten Tagen mussten wir im DAX Gewinn-oder Umsatzwarnungen von der Fresenius-Familie, HeidelbergCement und Daimler erleben. Wichtige Chemieaktien wie BASF, Covestro oder Wacker Chemie gehen regelrecht in die Knie und haben einen schweren Dämpfer der Konjunktur oder gar eine Rezession schon längst eingepreist. Auch die ebenfalls sehr zyklische Deutsche Lufthansa wurde in den vergangenen Wochen von den Bären sehr zerzaust. Es kann also nicht mehr die Rede davon sein, das vor allem der leidgeprüfte Autosektor unter den Folgen der eigenen und hausgemachten (Diesel) Krise leidet.

Die zahlreichen Hypothesen, Prophezeiungen und mutigen Durchhalteparolen der verschiedenen Analysten, Kommentatoren und selbsternannten Experten helfen uns heute nicht weiter.

Viel wichtiger ist der Blick auf das Ergebnis des Kampfes zwischen Angebot und Nachfrage an der Börse, also die Kursentwicklung.

Obwohl die Marktteilnehmer ganz bestimmt nicht immer rational sind und deswegen die Kurse ständig nach oben und unten hin übertreiben, sollten wir uns vor allem auf den wichtigsten Indikator der Börse verlassen, den Preis.

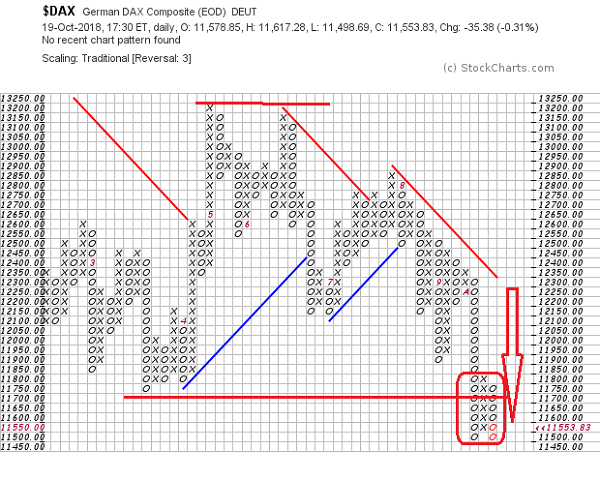

DAX: nun auch mittelfristig angeschlagen

Der folgende sehr besonnene P & F Chart des DAX zeigt Ihnen, dass es für das Bullenlager nicht sehr gut aussieht. Seit dem Doppeltop im Juni bei etwa 13.200 Punkten hat sich eine Serie von niedrigeren Hochs und Tiefs gebildet. Zweimal wurde eine positive Unterstützungsgerade unterschritten und die negative Widerstandsgerade mehrfach bestätigt.

Ein besonders schwer wiegendes Verkaufssignal konnten die Bären im September (Ziffer 9) für sich verbuchen. Damals unterschritt die negative 0- Spalte die vorhergehende bei etwa 12.100 Punkten. Ein weiterer Satz-Ball war das dynamische Verkaufssignal bei 11.750, als das wichtige zyklische März-Tief bei 11.750 unterschritten wurde. Aus irgendwelchen Gründen war der Verkaufsdruck in der vergangenen Woche stärker als damals im Frühling, was uns Anleger natürlich sehr vorsichtig machen sollte. Ein besonderes Augenmerk gilt in der kommenden Woche der potenziell nicht sehr guten Unterstützung bei 11.500. Diese sollte unbedingt verteidigt werden um ein weiteres Verkaufssignal und weitere Verkäufe im DAX zu vermeiden. Sollte es aber doch zu einem Verkaufssignal bei 11.500 Punkten kommen, müssen wir mit einem Test der nächsten guten Unterstützung bei etwa 10.750 rechnen.

Erschwerend kommt hinzu, auch wenn man es hier nicht sieht, dass mittlerweile alle wichtigen gleitenden Durchschnitte nach unten geneigt sind. Alleine von der wichtigen 200- Tage- Linie hat sich der DAX mittlerweile etwa 900 Punkte entfernt. Genau darin sehe ich allerdings auch eine Hoffnung für uns Anleger, da diese große Distanz darauf deutet, dass der DAX mittlerweile stark überverkauft ist. Die kommenden Tage werden also sehr spannend und nach oben hin lauern sehr viele Widerstände auf das Bullenlager.

Gibt es interessante Alternativen zu DAX und Co.?

Ja, die gibt es. Eine Möglichkeit, sich von den schwankenden Kursen unabhängig zu machen und eine wenig korrelierte Ertragsquelle zu besitzen, sind Investitionen in sogenannte alternative Investments. Dazu gehören neben Private Equity vor allem Immobilien, in die man auch als privater Investor seit der Verbesserung des Kapitalanlagerechts gut und vor allem sicher investieren kann.

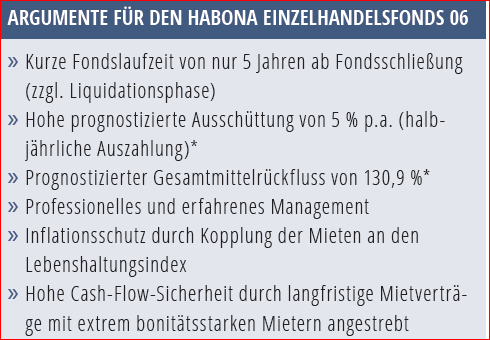

Diesbezüglich empfehle ich die Konzepte der Firma Habona, die sich auf die Realisierung und Entwicklung von konsumnahe Objekten, die auch in konjunkturell schwierigen Phasen attraktiv bleiben, spezialisiert hat. Dazu zählen z.B. Lebensmittel-Discounter und Drogeriemärkte für die bekannten deutschen Fillialisten. Für diese erschließt die Fondsgesellschaft Habona die Märkte an attraktiven Standorten und vermietet sie dann an die Handelsketten. Meiner Meinung nach handelt es sich hierbei um eine relativ risikoarme Tätigkeit in einem interessanten Segment des Immobilienmarktes.

Der Immobilienfonds der Firma Habona, den ich hier schon im Frühjahr erwähnt habe, hat das zu zeichnende Volumen wegen der starken Nachfrage verdoppelt. Daher haben Sie noch für kurze Zeit die Gelegenheit, sich an konsumnahen (z.B. Lebensmittel- Einzelhandel ) attraktiven Immobilien zu beteiligen. Dafür können Sie mit stabilen Ausschüttungen von 5 % rechnen.

In diesem geschlossenen Fonds werden die Objekte mit einem bewährten Sicherheitskonzept und einer Kombination aus lang laufenden Mietverträgen mit bonitätsstarken Mietern ausgesucht und in ein diversifiziertes Portfolio eingefügt.

Der Fonds ist eine Fortsetzung der bisherigen 5 erfolgreichen Einzelhandelsfonds und ist eine nach geltendem Kapitalanlagerecht hochregulierte Beteiligung.

- Die Laufzeit betragt nur knapp 5 Jahre

- Prognostiziertes Ausschüttung 5 % jährlich bei halbjährlicher Auszahlung

- Mindestzeichnung 10.000 €

Gerne beantworte ich Ihre Fragen zu diesem seit einigen Jahren bereits sehr erfolgreichen Konzept ausführlich.

Telefon: 0228 915 614 81

Oder natürlich per mail an klaus.buhl@ libra-invest.de

Nun wünsche ich Ihnen viel Erfolg mit Ihren Anlagen

Gerne können Sie sich auch bei wegen eines unverbindlichen und kostenlosen Depot-checks melden. Denn leider entsprechen die meisten Depots nicht den persönlichen Wünschen und Anlagezielen der Investoren.

Ihr Klaus Buhl