Liebe Leserinnen und Leser,

eine spannende Börsenwoche liegt hinter uns, die leider weniger durch die Karnevals (Faschings) Tage, als vielmehr durch den russischen Bruch des Völkerrechts auf der Krim geprägt wurde. Während in den Medien noch munter diskutiert wird, welche Konsequenzen zu ziehen sind und ob die Börsen ihren Aufwärtstrend fortsetzen, haben sich die Indizes schon längst entschieden. Auf der einen Seite hat Herr Putin seine Ziele erreicht: die Krim unter Kontrolle und sich nebenbei vergewissert, dass der Westen wie erwartet vor ernsten Sanktionen zurück schreckt. Und auf der anderen Seite zeigt das Ergebnis des Kampfes zwischen Angebot und Nachfrage an den Börsen der Schwellenländer ein Ergebnis, was wohl kaum ein (ehrlicher) Analyst erwartet hätte. Aber lassen wir doch gleich den Preis (Chart) als wichtigsten Indikator überhaupt sprechen. Hier geht es zu meinem kostenlosen Newsletter mit den Signalen des inneren Marktes.

Schwellenländer knacken die 200-Tage-Linie

Als der DAX am Montag um fast vier % in die Knie ging, hätte ich für die kommenden Tage viel erwartet – aber nicht diese rasante charttechnische Wende.

Zunächst bildete sich exakt auf der wichtigen 50-Tage-Linie ein negatives Überdeckungsmuster. Dann fiel der Preis mit einer sehr bärischen Abwärtslücke unter diese Trendlinie – aber nur um mit zwei positiven Aufwärtslücken erst über die 50- und dann über die 200-Tage-Linie zu spurten. Eigentlich muss man davon ausgehen, daß hartgesottene Anleger nur auf einen günstigen Moment gewartet haben, um in den zuletzt arg gebeutelten Schwellenländern Positionen auf- und auszubauen. Da die Börsen der Wachstumsländer sehr konjunktursensibel und die dortigen Anleger ausgesprochen scheu sind, gehe ich davon aus, dass wir nicht vor weltweiten und größeren wirtschaftlichen Turbulenzen stehen.

DA die Schwellenländerbörsen wegen der starken Handelsverpflichtungen auch mit unserem DAX deutlich korreliert sind, gehe ich davon aus, dass der DAX noch einen weiteren Versuch unternimmt, sich an die magische Marke von 10.000 Punkte zu schleichen. Verfolgen Sie die aktuelle Entwicklung sehr genau und bleiben Sie „bremsbereit“. Genauso mache ich es im Premiumbrief, in dem ich als Ergänzung zu diesem Newsletter die konkreten Ein-und Ausstiegssignale nenne und neuerdings auch ein Musterdepot führe.

Rohstoffe springen über den Abwärtstrend

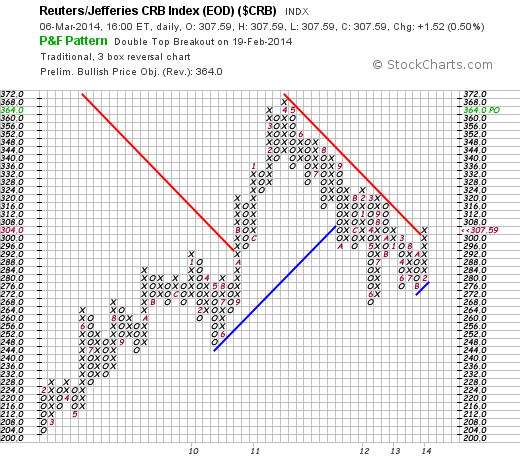

In den vergangenen Wochen gehörten die schwachen Rohstoffpreise zu den stärksten Argumente der Börsenpessimisten. Die Logik da-hinter ist natürlich überzeugend, denn ein Konjunkturaufschwung ohne steigenden Einsatz von Rohstoffen ist nur schwer vorstellbar. Daher lag der Verdacht nahe, dass der Börsenaufschwung alleine der hohen Liquidität geschuldet ist. Denn wie gesagt, eine steigende Nachfrage nach Rohstoffen war bisher nicht zu erkennen. Genau dies ändert sich seit einigen Wochen, wie der folgende Chart des CRB Rohstoffindex zeigt.

Im November 2013 (letzte 0-Spalte rechts, Buchstabe B) bildete sich ein deutliches Preistief, welches seit dem Februar (X-Säule rechts davon mit der Ziffer 2), durch steigende Preise beantwortet wird. Es bildete sich eine positive X-Achse, die jüngst sogar knapp oberhalb von 300 Punkten von unten durch die negative Widerstandsgerade stieß. Formal ist der Abwärtstrend damit beendet und das Projektionsziel der P & F Technik deutet auf ein Kursniveau von etwa 370, wo sich das Jahreshochs aus 2011 befindet. Dieser beschriebene Bruch des Aufwärtstrends könnte ein Hinweis darauf sein, daß wir jetzt nach der liquiditätsgetriebenen Hausse in einen selbsttragenden Aufschwung einmünden. Vielleicht geben die heutigen US-Arbeitslosen-zahlen schon einen kleinen Hinweis darauf.

Innerer Markt läuft heiß

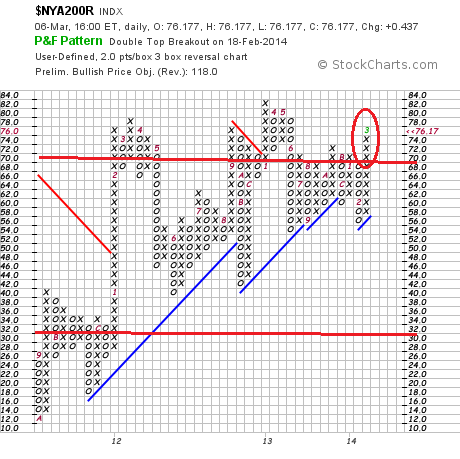

Nach der Präsentation der (für mich jedenfalls) überraschend positiven „äußeren“ Charts will ich Ihnen heute noch schnell einen Blick auf den inneren Markt gewähren, den ich in dieser Form hier schon länger nicht mehr gebracht habe. Sie sehen die Relation der Aktien an der NYSE, die oberhalb ihrer wichtigen 200-Tage-Linie handeln. Da diese Linie für viele Anleger die Demarkationslinie zwischen Auf- und Abwärtstrend und außerdem etwa den Kursverlauf des vergangenen Jahres darstellt, wird sie stark beachtet.

In diesem Chart sehen Sie den Prozentsatz der Titel an der NYSE seit dem Herbst 2011, die oberhalb ihrer 200-Tage-Linie handeln. Oberhalb von 70 % befinden wir uns wie üblich in der oberen überhitzten Zone. Wie Sie sehen, befinden wir uns aktuell mit 76 % auf einem Niveau, auf dem sich bisher häufig Korrekturen ereigneten, bzw. welches nie lange beibehalten wurde. Aber Achtung, dies ist kein Timing- sondern ein Risikoindikator. Märkte können länger überkauft bleiben, als dies rational erscheint. Trotzdem muss man sich als Investor fragen, WANN man Positionen eingeht und wann eher nicht. Immerhin ist auf dem jetzigen Niveau die Luft schon ein wenig dünn, denn bekanntlich schwanken die Märkte zwischen ihren extremen Zuständen. Um langfristig an der Börse erfolgreich zu sein, sollten Sie also möglichst die extremen Zonen der zyklischen Charts des inneren Marktes „erwischen“. Natürlich gibt es dafür kein Regiebuch, aber mit ein wenig Disziplin, Erfahrung und Interpretationsfähigkeit zwischen den Sektoren kann man gute Ergebnisse erreichen.

DAX kämpft mit der 50-Tage-Linie

Seit zwei Wochen fällt auf, dass der DAX hinter der Performance führender Indizes zurückbleibt bzw. relativ schwächer handelt. Noch ist es zu früh festzustellen, ob sich hier ein neuer Trend etabliert, oder sich nur die Überperformance des Vorjahres abbaut. Jedenfalls bleibt die Gefahr einer Gipfelbildung erhalten, obwohl ich dies persönlich charttechnisch nicht favorisiere. Aber es fällt doch auf, dass in den vergangenen Tagen Titel wie Henkel, BASF und Telekom nach leicht vorsichtigen Ausblicken deutlich „unter die Räder kamen“.

Im P & F Chart bildete sich jedenfalls eine negative 0-Säule und ein frisches Verkaufssignal. Trotz der überzeugenden US-Charts würde ich das nicht so einfach vom Tisch wischen und wenigstens abwarten, ob der DAX oberhalb der Region von 9.400 Punkten bleibt. Hier befand sich das Tagestief vom Montag. Unterhalb davon steigt die Gefahr einer Korrektur bis etwa 9.100. Positiv ist auf jeden Fall, dass wir ganz deutlich oberhalb der aufsteigenden positiven Unterstützungsgeraden handeln. Insofern wäre ein Test dieser Geraden weder ungesund noch gefährlich für den Aufwärtstrend.

Umgekehrt wird die Lage für den DAX sehr positiv, sobald er bei 9.650 ein neues Kaufsignal generieren würde. Dann wäre es nur noch ein kleiner Sprung an die Marke von 10.000!

falls Sie fragen zum Text oder meinen Dienstleistungen haben, wenden Sie sich bitte an mich.

In meinem Premiumbrief und in meiner Vermögensverwaltung werde ich weiterhin nach attraktiven Sektoren, Kandidaten für charttechnische Ausbrüche und attraktiven Nachzüglern fahnden.