Liebe Leserinnen und Leser,

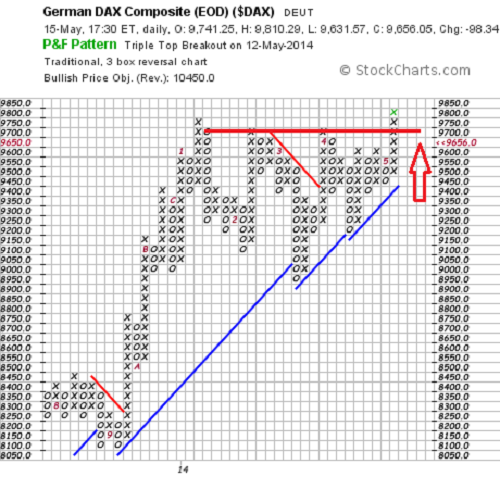

wieder liegt eine spannende Woche hinter uns. Zunächst schüttelten die Börsianer ihre verschiedenen Sorgen ab, trieben den DAX zunächst bis exakt an die Ausbruchslinie und gestern darüber. Aber nur, um nach diesem Ausflug sofort wieder mit negativen charttechnischen Formationen unterhalb davon zu schließen.

Daher ist die Wahrscheinlichkeit nun wirklich hoch, dass wichtige Indizes wie DAX und Dow Jones nun zum vierten Male in diesem Jahr am Ausbruch scheitern und erneut ein „falscher Ausbruch“ die Verkäufer auf den Plan ruft. Immer deutlicher würde sich dann der Bereich zwischen 9.600 und 9.800 bzw. der magischen Marke von 10.000 Punkten als Bremsklotz erweisen.

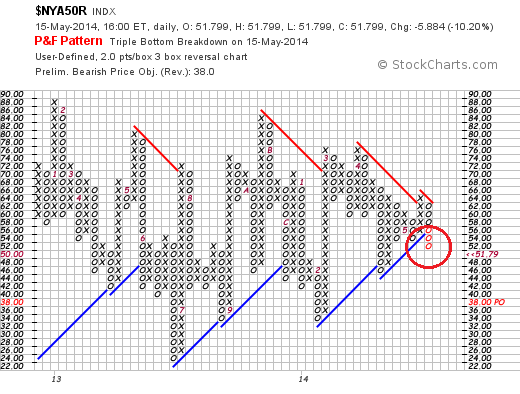

Am heutigen Freitag Vormittag ist es noch zu früh zu beurteilen, ob wir ein klassisches Mehrfachtop sehen oder nicht. Aber die klassische Charttechnik (Kerzencharts) mahnt zur Vorsicht. Auf der anderen Seite bleibt die von mir favorisierte und bekanntlich sehr besonnene P & F Technik noch gelassen. Insofern befinden wir uns mal wieder in einer echten Zwickmühle, vor allem da der von mir verfolgte innere Markt mit seinen zyklischen Mustern ebenfalls bärisch zu werten ist.

NASDAQ mit fallender 50-Tage-Linie

Da derzeit die Wegweiser in verschiedenen Richtungen zeigen, ist es umso wichtiger, über den berühmten Tellerrand des DAX zu schauen. Vor allem, da sich die weltweit beachteten Wachstumswerte eintrüben und neuerdings deren 50-Tage-Linie nach unten weist.

Wie Sie sehen, ist der wichtige Index in ein Dreieck hineingelaufen, an dessen Spitze eine Vorentscheidung über den Trendverlauf erfolgen sollte. Genau in der Spitze verläuft auch die nun erstmals wieder seit dem Herbst 2012 fallende 50-Tage-Linie. Diese signalisiert, dass zumindest auf Quartalsebene der Aufwärtstrend ins Stocken geraten ist und die Karten evtl. neu gemischt werden. In diese Richtung deutet auch der hier häufig von mir gezeigte 50-Tage-Indikator. Dieser zeigt, dass immer mehr Aktien in den USA ihre wichtigste Unterstützung, die 50-Tage-Linie, verlieren, und der Markt von innen aufweicht.

Natürlich ist es möglich, dass die Bullen einen neuen Anlauf wagen und dann den „Punch“ haben, dass Dreieck nach oben aufzulösen. Immerhin geht es bei Kursprognosen stets nur um Wahrscheinlichkeiten. Aber die fallende 50-Tage-Linie in Verbindung mit der sich übrigens erneut eintrübenden Markttechnik deutet auf die gute Chance des Bärenlagers.

Der innere Markt weicht erneut auf

Alleine gestern sind 10 % der an der New Yorker Börse gehandelten Titel unter ihre wichtige 50-Tage-Linie gerauscht. Daraus kann man zwar keine exakte Prognose herleiten. Aber Sie sehen daran, dass aus irgendwelchen Gründen, die wir nicht kennen, HEUTE Kapital abgezogen wird und das Risiko hoch ist.

Vor allem da der Markt um ein Prozent fiel, dieser Indikator aber um 10, sollte man einen Schritt zurück treten. Es gibt keinen Grund in Panik zu verfallen, denn schließlich ist es normal, dass Märkte zwischen ihren extremen Zuständen pendeln. Heute halte ich die Wahrscheinlichkeit für hoch, dass wir die untere extreme Zone bei 30 % anlaufen, wo der US-Aktienmarkt wieder deutlich überverkauft wäre. Bleiben Sie also in den kommenden Tagen bremsbereit und überwachen Sie Ihre kurzfristigen Positionen. In meinem Premiumbrief habe ich übrigen vorgestern bereits wegen der aktuellen Entwicklung eine Position verkauft, bei der wir fast 50 % verdient haben.

Nur zur Erinnerung:

Der kurzfristige Risikoindikator des inneren Marktes zeigt Ihnen, wieviel Prozent der Titel an der NYSE oberhalb ihrer 50-Tage-Linie handeln. Damit wird grundsätzlich die Marktbreite verdeutlicht und überprüft, ob viele oder nur wenige hochkapitalisierte Titel eine Bewegung mittragen. Oberhalb von 70 % beginnt die obere extreme Zone, die einen überhitzten Marktzustand feststellt.

Vergleichen Sie das Pendeln der Märkte und Risikozustände doch einfach mal mit dem Bau eines Turmes aus Holzklötzen. Die ersten Etagen Ihres Turms lassen sich wunderbar stapeln. Doch dann wird es immer schwieriger, der Turm beginnt zu schwanken und irgendwann fällt er unweigerlich in sich zusammen. Genauso verhält es sich mit Trends an den Märkten. Die Wahrscheinlichkeit, dass ein Trend erhalten bleibt, ist größer als ein Trendwechsel. Doch eines Tages nehmen die frühen Investoren ihre Gewinne mit und der Trend kippt – obwohl man dafür keinen sinnvollen Grund erkennt.

Der hier gezeigte 50-Tage-Indikator ist also nichts weiter als ein Instrument, dass Ihnen aus einer völlig anderen Perspektive zeigt, wo Sie heute mit Ihren Positionen in den Märkten stehen

DAX: Erleben wir jetzt die berüchtigte Umverteilungsphase?

Nun stellt sich natürlich die Frage, wie groß die Gefahr für die Bildung eines Doppeltop mit einer anschließenden Umverteilungsphase wirklich ist. Denn einerseits halten sich gute und schlechte Nachrichten in etwa die Waage, auf der anderen Seite aber ist die Skepsis groß (was natürlich eher für die Käufer spricht). Und fundamental sind derzeit nach der Berichtszeit kein echten „Kauftrigger“ zu erkennen, was auf eine zähe Sommersaison deutet.

Leider ist dieser Chart der einzige P & F Chart den ich aus Gründen des Urheberrechts zeigen darf – und der ist auf Basis der Schlusskurse berechnet. Immerhin aber ist der DAX in dieser Einstellung deutlich über seine Widerstände gelaufen und hat die Kraft der Käufer bewiesen. Heute handeln wir bei 9.650 Punkten und damit genau in der Umgebung der wichtigen Unterstützung, wo sich auch ein Verkaufssignal bilden würde. Dies wäre aber noch kein Beinbruch, solange wir uns oberhalb der aufsteigenden Unterstützungsgeraden bewegen.

Da ich nun viel Negatives zu einem grundsätzlich positivem Chartbild gesagt habe, will ich natürlich auch die positiven Dinge nennen. Die wichtige steigende Unterstützungsgerade ist vollkommen intakt und dadurch der Aufwärtstrend ebenfalls. Mithin ist das Chance-Risiko-Verhältnis nicht schlecht, da bei etwa 9.500 stabile Unterstützungen und die aufsteigende Trendgerade wirken. Wer nur den äußeren Chart betrachtet, und entsprechen der Philosophie der technischen Analyse die fundamentalen Daten als gegeben hinnimmt, muss sich keine großen Sorgen machen.

Die konkreten Empfehlungen mit Ein-und Ausstiegszeitpunkten erfahren Sie wie gewohnt im diversifiziertem Premiumbrief. Hier führe ich zwei Musterdepots. Ein eher übergeordnetes Investment-Depot und ein schnelleres, mit dem ich die systematisch denkenden „Investor-Trader“ anspreche.

Falls Sie weitere Fragen haben, sich für meine Dienstleistungen oder einfach nur für einen fairen Depotcheck interessieren, wenden Sie sich bitte an mich.

Falls Sie Fragen zu den Hintergründen der P & F Technik und die größten Anlagefehler erfahren wollen, können Sie hier nachlesen.

Viel Erfolg mit Ihren Investments und herzliche Grüße aus Bonn von Ihrem fairen Berater

Ihr Klaus Buhl