Liebe Investoren,

nun liegen die mit Spannung erwarteten „Mid-Terms“ hinter uns und die globalen Märkte haben darauf ganz typisch reagiert: nämlich gar nicht.

Dies ist natürlich kein Wunder, da sich die großen Investoren im Vorfeld in aller Ruhe für alle Varianten positionieren konnten.

Trotzdem ist das Getöse in den Medien über die nun „fast zwangsläufig“ aufkommende Finanzkrise nach wie vor groß. Vor allem die üblichen Crash- Propheten und eine Menge mehr oder weniger bekannte Hedgefonds- Manager, die natürlich alle eigene Interessen haben, versuchen die Kurse nach unten zu drücken.

Dies ist insofern erstaunlich, da die vergangenen Wochen an den Börsen vollkommen „normal“ verlaufen sind.

Saisonal betrachtet bieten uns die „Mid-Terms“ mit sehr hoher Wahrscheinlichkeit eine sehr gute Einstiegsgelegenheit. Was läge da näher, als die ohnehin durch die sich leicht abschwächende Konjunktur und die steigenden Zinsen verunsicherten Anleger durch ein mediales Trommelfeuer in Angst und Schrecken zu versetzen und die Kurse weiter nach unten zu treiben?

Und dadurch natürlich die ohnehin statistisch gegebene gute Einstiegsgelegenheit noch zu verbessern? Denn je tiefer die Kurse jetzt fallen, desto höher können Sie in den jetzt beginnenden günstigsten Monaten des so genannten Präsidentschaftszyklus wieder ansteigen. Ein Schelm, wer Böses dabei denkt.

Vor allem natürlich wenn man bedenkt, dass nach dem zyklischen Tief im Oktober eines Zwischenwahljahres die Kurse an der Nasdaq durchschnittlich um 70 % und die des S & P 500 um etwa 45 % in den kommenden beiden Jahren bis zur Präsident-schaftswahl ansteigen.

Wie gesagt, dies ist eine durchschnittliche Betrachtung. Aber eine, für die es sich als Hedgefonds-Manager lohnt, maximal medialen Staub aufzuwirbeln um SIE zu verunsichern und möglichst günstig in den Aktienmarkt einsteigen zu können.

Wenn Sie sich davon nicht verwirren lassen wollen, dann empfehle ich Ihnen meinen Premium Börsenbrief mit seinen konkreten Empfehlungen. Denn hier habe ich rechtzeitig darauf hingewiesen, dass wir uns genau jetzt in der Nähe einer guten Einstiegsgelegenheit befinden und die aktuelle Entwicklung der Indizes saisonal und statistisch völlig normal ist. Genau jetzt werden wir uns wieder auf die relativ stärksten Sektoren konzentrieren, die von den institutionellen Investoren am stärksten nachgefragt werden.

Selbstverständlich habe ich auch in der individuellen Anlageberatung darauf hingewiesen und viele Depots angepasst. Denn es ist ja gerade der Sinn der individuellen Anlageberatung, für Sie ein passgenaues Depot zu identifizieren, mit dem Sie gut schlafen können und trotzdem gut investiert sind.

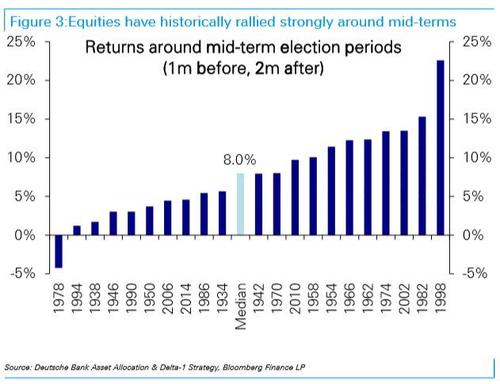

Die folgende Grafik gibt Ihnen weitere Argumente, sich nicht von der pessimistischen Stimmung mitreißen zu lassen.

Wie regiert die Börse durchschnittlich auf die „Mid-Terms“?

Grundsätzlich empfehle ich, einmal getroffene Anlageentscheidungen nicht wegen anstehender Wahltermine zu hinterfragen. Übrigens nicht nur, da „politische Börsen kurze Beine“ haben.

Vielmehr ist es meiner Meinung nach unmöglich, sowohl das Wahlergebnis als auch die mittelfristige Reaktion der Börse darauf im Vorfeld richtig zu raten.

Ohnehin positionieren sich die großen Anleger sowieso schon graduell im Vorfeld entsprechend ihrer Erwartung und reagieren deshalb am Tag nach der Wahl eher gelassen. Deshalb vermute ich auch, dass der Verlust der Mehrheit für die Republikaner und die daraus resultierenden Schwierigkeiten für den Präsidenten ein wichtiger Auslöser für die Konsolidierung der vergangenen Wochen war, der nun aber in den Preisen enthalten ist. (Dies ist wichtig, da die Akteure der Wall Street traditionell republikanisch wählen).

Wie bereits angedeutet, würde ich mich nicht wegen der typischen Unsicherheit im Umfeld der Zwischenwahl verunsichern lassen oder gar auf ein bestimmtes Ereignis wetten. Im konkreten Fall ist dies auch gar nicht notwendig, da die Wahrscheinlichkeit für einen positiven Börsenverlauf nach der Zwischenwahl signifikant hoch ist.

Die Grafik zeigt Ihnen die Performance von US-Aktien im Zeitabschnitt von einem Monat vor und zwei Monaten nach der Wahl („Mid-term“). Das Ergebnis zeigt, wie hoch heute die Wahrscheinlichkeit für eine Jahresendrallye ist – trotz oder wegen der miesen Stimmung.

Nur im Jahr 1978 wurde ein Verlust von etwa 5 % gemessen. In den anderen Jahren ergaben sich Gewinne von bis zu 23 % im Zeitabschnitt zwischen dem zyklischen Tief – und Hoch im Umfeld der Mid-Terms (entsprechend einer Analyse der Deutschen Bank.

Die Auswertung unterstützt den saisonalen Verlauf bzw. die hohe Wahrscheinlichkeit, dass sich die Aktienmärkte in der Nähe eines bedeutenden zyklischen Tiefs befinden. Darauf deutet übrigens auch der stark überverkaufte innere Markt. Dieser ist zyklisch so stark überverkauft wie seit dem Frühjahr 2016 nicht mehr.

Fazit: Bange machen lassen gilt nicht, obwohl es an der Börse natürlich keine absolute Sicherheit geben kann.

Hier können Sie meinen Premium Börsenbrief mit seinen konkreten Musterdepots testen. In Anbetracht der nun beginnenden besten Monate des Jahres und der besten Jahre im Präsidentschaftszyklus werden dort die erfolgversprechendsten Sektoren und Aktien identifiziert.

Viel Erfolg mit Ihren Anlagen und bönnsche Grüße

von Ihrem fairen Berater Klaus Buhl