Liebe Anlegerinnen und Anleger,

durch meine tägliche Telefonate und den Austausch von E-Mails mit Ihnen ist mir bewusst, dass Sie sich aktuell mit ihren Anlagen unsicher fühlen.

Dies kann ich angesichts des hervorragenden Börsenjahres 2017 und dem Seitwärtstrend auf hohem Niveau in den vergangenen Wochen gut verstehen. Doch genau in solchen Phasen der Unsicherheit ist es wichtig, dass Sie ihren Konsum von Börsenmedien deutlich reduzieren und sich einzig auf den wichtigsten Indikator der Börse konzentrieren: den Preis einer Aktie oder eines Index als das Ergebnis des Kampfes zwischen Angebot und Nachfrage.

Je weniger Zeit Sie damit verschwenden, den aktuell auf uns niederprasselnden Nachrichtenstrom mit seinen divergenten Auswirkungen auf die Finanzmärkte zu folgen, desto größer wird ihr Anlageerfolg im neuen Börsenjahr sein – das verspreche ich Ihnen mit gutem Gewissen.

Auch im neuen Jahr wird es von entscheidender Bedeutung sein, die wichtigsten kurz-und langfristigen systematischen Risikoindikatoren des inneren Marktes zu verfolgen und sich dann ein Bild über die attraktivsten Sektoren zu machen. Versuchen Sie, ihre Emotionen so gut wie möglich auszuschalten und sich auf die jeweils relativ stärksten Branchen und Regionen zu konzentrieren.

Irgendwo gibt es immer einen Bullenmarkt

Ganz wichtig ist es zu verstehen, dass die einzelnen Sektoren eines Aktienmarktes genau wie der übergeordnete Index „im Kleinen“ funktionieren. Etwa 85 % der Rendite einer Aktie geht auf die Performance des Index zurück, indem sie sich bewegt. Deshalb kommt es für Sie darauf an, rechtzeitig und im Einklang mit dem Konjunkturzyklus auf die jeweils attraktivsten Branchen zu setzen.

Im Sinne der Philosophie des inneren Marktes und der relativen Stärke von Sektoren sollten Sie wissen, dass der Renditeunterschied zwischen dem stärksten und dem schwächsten Sektor im S & P 500 Index durchschnittlich etwa 30 % beträgt. Dies belegen Untersuchungen über den Zeitraum der vergangenen 40 Jahre. Es lohnt sich also, die Rotation der einzelnen Branchen mit Hilfe der relativen Stärke genau zu analysieren. Natürlich macht dies auch vor dem Hintergrund der Dynamik des Konjunkturzyklus absolut Sinn. Es ist kein Zufall, wenn sich einzelne Branchen und Aktien besser entwickeln als andere.

Und genau dieses systematische Eigenleben der Sektoren sollten wir Anleger nutzen und insbesondere in die stärksten Sektoren und Regionen investieren. Die „Millionen-Dollar-Frage“ lautet also: welches sind die Sektoren, deren Gewinnzyklus sich jetzt verbessert und die in einem frühen Stadium relative Stärke gegenüber dem Index aufbauen?

Daran orientiere ich natürlich auch meine Anlageberatung für Sie auf der Plattform des privaten Bankhauses Metzler.

Rohstoffe: zurück aus dem Tal der Tränen

Still und von der breiten Masse kaum beachtet steigen nicht nur die Ölpreise, sondern auch die der anderen wichtigen Basisrohstoffe und Edelmetalle. Die Gründe dafür sind für uns Anleger nicht entscheidend, aber vielfältig. In erster Linie sehe ich dahinter den erfolgreichen Umbau der chinesischen Wirtschaft und den dortigen stabilen Konjunkturaufschwung. Dies hat zur Folge, dass die Chinesen nicht mehr wie früher Deflation exportieren, sondern Inflation.

Traditionell gilt China als die Werkbank der Welt und als Heimat extrem billiger Arbeitskräfte. Mittlerweile steigen aber auch dort zurecht die Arbeitslöhne, was bei uns die Inflationserwartung steigen lässt.

Der dynamische Anstieg der Renditen am Anleihemarkt ist dafür ein Beleg und sollte von uns Aktionären im Jahresverlauf sehr gut beobachtet werden.

Doch nun zurück zu den Rohstoffen, deren Anstieg ebenfalls ein Indiz für die dynamische Entwicklung der weltweiten Konjunktur ist.

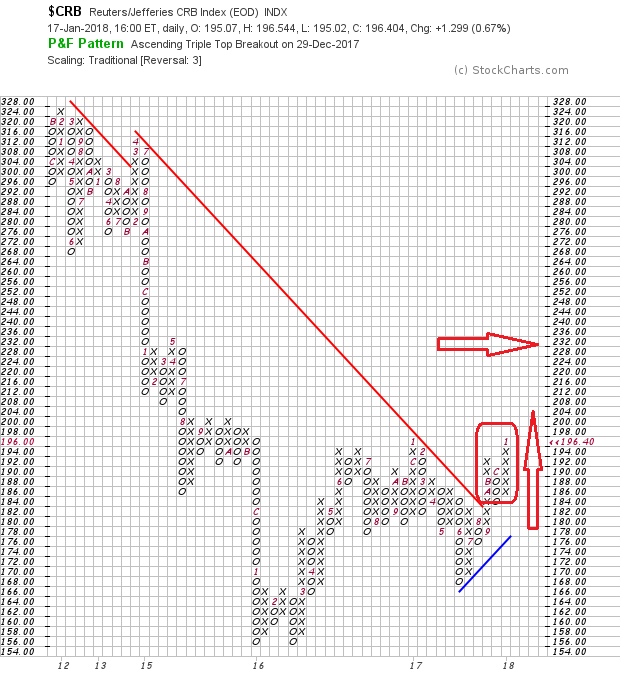

Die folgende Grafik zeigt Ihnen einen der bekanntesten Rohstoffindizes, der die wichtigsten Rohstoffe enthält und als Messlatte für deren Preisänderung gilt – und damit als ein Gradmesser für die weltweite Konjunktur.

Wie Ihnen der besonnene P & F Chart zeigt, ist der extreme Preisverfall aus dem Winter 2016 gestoppt. Eine Bodenbildung ist gut zu erkennen. Seit dem Juni 2017 (Ziffer 6 im rechten Drittel der Grafik) besteht eine aufsteigende positive Unterstützungsgerade. Seither spüren die Rohstoffbullen vorsichtigen Rückenwind. Ganz deutlich hat sich dieser verstärkt als im vergangenen Oktober (Buchstabe A) die positive X –Spalte, die für die überlegene Nachfrage steht, über die fallende Widerstandsgerade geschoben hat. Seither werden die Rohstoffe ganz eindeutig von der Nachfrage gelenkt und Investitionen im Sektor sind sehr interessant.

Nach einer kurzen Konsolidierung hat sich in diesem Jahr (Ziffer 1 ganz rechts) ein weiteres Kaufsignal gebildet, als sich die aktuelle positive X- Spalte über die vorhergehende schob.

Mit recht hoher Wahrscheinlichkeit sollte sich die Aufwärtsdynamik nun noch weiter erhöhen.

Ich gehe davon aus, dass wir bereits im ersten Halbjahr 2018 die Region von 230 erreichen werden. Wegen der sprichwörtlich explosiven Dynamik im Rohstoffsektor sollten hier aber positive Überraschungen und auch Übertreibungen eingeplant werden.

Besonders interessant sind derzeit die Sektoren der Basismetalle und auch die Produzenten von Eisenerz. Übrigens habe ich erst heute hierzu eine Empfehlung im Premiumbrief gegeben. Hier erhalten Sie die notwendigen Informationen.

Fazit: es ist sinnvoll, sich auf die stärksten Sektoren und deren Aktien zu konzentrieren. Auch mithilfe von ETF‘s, die sich auf die attraktivsten Sektoren konzentrieren, aktuell z.B. Rohstoffe und Energie.

Die Identifikation der weltweit spannendsten Regionen und Sektoren können wir anhand der sogenannten „relativen Stärke“ beurteilen, wozu ich geeignete Instrumente der EDV bzw. Datenbanken einsetze. Meiner Erfahrung nach ist es für uns Anleger langfristig viel erfolgversprechender sich auf die stärksten Sektoren zu konzentrieren und nicht auf die Nachzügler. Entsprechend dem Konjunkturzyklus und auch der Qualität von Unternehmen ist es kein Zufall, dass bestimmte Sektoren und Aktien besser performen als andere.

P.S: heute habe ich einen Rohstoffwert empfohlen, der in einer der regional interessantesten Börsenregionen beheimatet ist.

Hier können Sie sich informieren.

Mit herzlichen Grüßen von Ihrem fairen Berater

Ihr Klaus Buhl