Nasdaq vor Rebound

Nun kommt sie allmählich in Schwung, die mit großer Spannung erwartete US-Berichtssaison und hat auch schon prompt ein Wechselbad der Gefühle an der NASDAQ ausgelöst. Dabei muss man sich vergegenwärtigen, dass die Erwartungen der Marktteilnehmer an die Geschäftsergebnisse nur sehr bescheiden sind. Um etwa vier Prozent wurden seit Jahresbeginn die Schätzungen der Analysten eingedampft. Das Muster der vergangenen Quartale könnte sich also wiederholen. Die geringen Erwartungen wurden zuletzt mehrheitlich geschlagen – und die Welt der Anleger war in Ordnung. Ob es diesmal auch so einfach für die Bullen wird, wage ich zu bezweifeln. Da immer mehr NASDAQ-Aktien mittlerweile stolz bewertet sind, und es in einigen Branchen eigentlich kaum noch besser laufen kann, ist eine gewisse Vorsicht zu empfehlen. Vor allem die sehr hohen Schwankungen der vergangenen Tage an der NASDAQ ist ein Zeichen, dass die Anleger nervös sind und zu hohe Bewertungen nicht mehr akzeptiert werden. Und dass es gewisse Interessen von Hedgefonds und Short-Sellern gibt, die Preise zu drücken.

Aber ein wenig skeptisch und vorsichtig sollte man natürlich immer in einer von Zufällen geprägten Welt sein. Und an der Börse sowieso. Überprüfen Sie also die Angemessenheit Ihrer Aktienquote und Ihre persönliche Risikotragfähigkeit.

Innere Verfassung der Märkte weiter kritisch

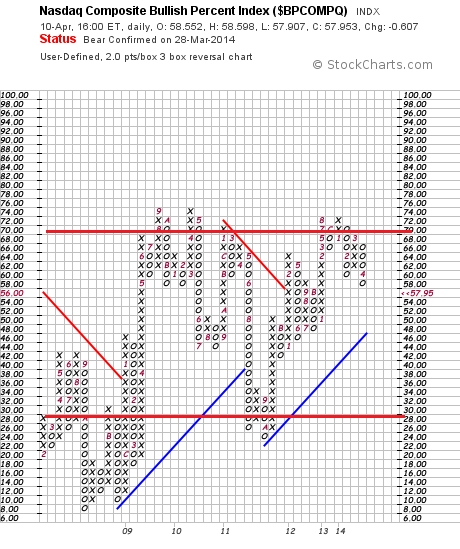

Spannung pur bescheren uns aktuell vor allem die Wachstumswerte. Nicht nur wegen des gestrigen Tages, der mich etwas an einen Sell- Off erinnert. Doch sehen Sie zunächst das übergeordnete Bild für die Wachstumswerte, genauer gesagt die Relation der an der NASDAQ gehandelten Titel, die auf einem Kaufsignal der P & F Technik handeln.

Die rechte 0-Spalte zeigt Ihnen mehrere negative Dinge. Zunächst einmal wird deutlich, dass die wichtigen Tech-Titel an der NASDAQ aktuell vom Angebot gelenkt werden. Dies ist natürlich nur eine Ist-Betrachtung, aber wichtig für die Prognose. Momentan wird Kapital aus diesem Segment gezogen – aus welchen Gründen auch immer. Weiter erkennt man, dass sich eine tiefere 0-Spalte gebildet hat und der Risiko-Indikator damit in seiner negativsten Ausprägung handelt (bestätigter Bärenmarkt). Ebenfalls ist zu sehen, dass der Indikator fast wie im Lehrbuch in der Umgebung der oberen extremen Zone von 70 % gedreht hat. Heute handeln nur noch 58 % der Titel der NASDAQ auf einem systematischen Kaufsignal – und diese Anzahl verringert sich weiter. Immer mehr Aktien tauchen unter eine sehr wichtige Unterstützung und könnten daher zukünftig zu Schwäche neigen. Wir müssen kritisch fragen, wer oder was die Indizes in den kommenden Wochen „oben“ halten soll. Unterhalb der Oberfläche der wichtigsten Indizes brodelt es ordentlich und der Markt weicht von innen her auf. Da Trends tendenziell eher fortgesetzt werden als bestehen bleiben, ist also Vorsicht angebracht. Zumal die Fallhöhe nach wie vor hoch ist – was Sie auch der Grafik entnehmen können.

Denn grundsätzlich neigen die Indizes dazu, zwischen ihren Extremen zu pendeln – und bis zur unteren extremen Zone ist es noch ein weiter Weg. Aber keine Angst, man muss ja nicht immer mit dem schlimmsten rechnen. Zumal der Indikator wegen der extremen Politik der Notenbanken zuletzt meist schon recht früh wieder nach oben drehte.

Behalten Sie Ihre Positionen gut im Blick und bleiben Sie bremsbereit.

Nur kurz zur Erinnerung:

Der Indikator wird berechnet, indem alle an der NASDAQ gelisteten Aktien ausgewertet und gezählt werden, wieviele von ihnen sich auf einem Point & Figure Kaufsignal befinden. (In der Welt der P & F Charts notiert jede Aktie entweder auf Kauf oder Verkauf). Diese Anzahl wird durch die Gesamtzahl der gelisteten Aktien dividiert und auf 100 Prozent bezogen.

Wenn nun eine größere Anzahl an Aktien von einem Point & Figure Verkaufsignal in ein Point & Figure Kaufsignal wechseln, so lässt sich daraus folgern, dass in einem gewissen Umfang Kapital in den Markt fließt. Und natürlich umgekehrt.

Nasdaq 100: die andere Perspektive

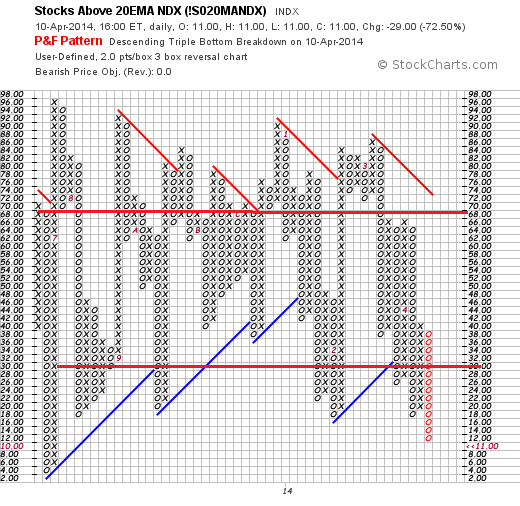

Da Sie heute und am Wochenende wenig erbauliches in den Medien über den Marktzustand lesen werden, will ich nicht mehr Salz als nötig in die Wunde streuen. Daher habe ich mich entschieden, Ihnen einen sehr kurzfristigen Blick unter die Oberfläche der NASDAQ 100 zu gewähren. Diese ist natürlich total von innen aufgeweicht – aber an einem Punkt angekommen, an dem sie regelmäßig wieder nach Luft schnappt.

Im folgenden Chart sehen Sie die Relation der an der NASDAQ 100 gehandelten Aktien, die unterhalb ihrer 20-Tage-Linie handeln, die von vielen kurzfristig orientierten verfolgt wird.

Sie erkennen, wie stark die NASDAQ zyklisch überverkauft ist. Seit dem Juli vergangenen Jahres haben wir nicht mehr auf diesem Niveau gehandelt. (0-Spalte ganz links mit der Ziffer 7). Wenn die Märkte sich auch diesmal wieder „wie üblich“ verhalten, also zwischen den extremen Zonen pendeln, sollten wir sehr bald eine scharfe Gegenbewegung erleben.

Falls Sie für diese Art der Analyse interessieren, wird mein informativer Newsletter für Sie sehr interessant sein. Damit verpassen Sie keine Signale des inneren Marktes mehr.

Oder prüfen sie doch gleich meinen konkreten Premiumbrief mit den Empfehlungen, die auf dieser Technik basieren.

Viel Erfolg, Ihr Klaus Buhl