Läßt die FED schon locker?

ich weiß nicht, wie es Ihnen geht. Aber ich bin von meinem Naturell her ein sehr optimistischer Mensch. Eben ein Rheinländer. “et hät schon immer jot jegange”.

Natürlich sind die Dinge im Leben nicht immer einfach, aber wer sich davon nachhaltig entmutigen lässt, hat eigentlich schon verloren.

An der Börse ist es nicht anders. Auf den finalen Crash zu setzen, hat sich bisher noch nie gelohnt. Denn letztlich ist dies nicht nur eine Wette gegen das Wirtschaftssystem, sondern auch gegen die gesamte Menschheit und unseren Verstand.

Pessimismus hat sich dauerhaft noch nie ausgezahlt

Und wer sich die Geschichte der Menschheit einmal ansieht, erkennt schnell, dass die Anpassungsfähigkeit des Menschen an herausfordernde Situationen eine seiner größten Stärken ist.

Dennoch möchte ich heute – trotz allen grundsätzlichen Optimismus – einen doch eher gedämpften Blick auf die Märkte mit Ihnen richten.

Dabei möchte ich das Ergebnis schon zu einem kleinen Teil vorweg nehmen: Es gibt aktuell sehr spannende Chancen. Aber ganz so einfach, wie viele Kommentaren es sich momentan machen, ist es definitiv nicht!

“Nach Monaten der rückläufigen Kurse wäre doch nichts so schön, wie mal wieder eine richtige Rallye!”.

Diesen Kommentar hörte ich kürzlich von einem guten Bekannten als wir über die Märkte sprachen. Er war etwas unzufrieden über sein selbstverwaltetes Depot, aber gleichzeitig auch sicher, dass die Märkte nun bald wieder steigen müssten. Es sei nur eine Frage der Zeit.

Ähnlich ging es wohl vielen Marktkommentatoren, die bereits das Ende der Zinserhöhungen der US-Notenbank FED haben kommen sehen wollen. Das wiederum würde natürlich auch erhebliche Entlastung für den Aktienmarkt bringen. Doch wie realistisch ist das wirklich?

Ein Blick auf vergangene Zinserhöhungszyklen schafft Klarheit

In solchen Situationen ist es oftmals sehr hilfreich, sich ein wenig historischen Kontext zu schaffen. Auch an den Finanzmärkten wiederholt sich die Geschichte dabei natürlich niemals 1:1, doch öfters als so manch einer glaubt reimt sie sich doch erstaunlich.

Betrachten wir ein paar Zahlen:

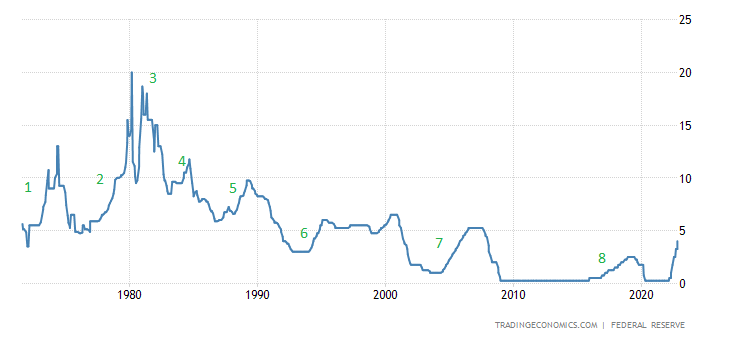

Vom Anfang der 1970er bis heute gab es in den USA bisher 8 Zinserhöhungszyklen.

Diese fielen unterschiedlich lang und intensiv aus, wie Sie an der nachfolgenden Abbildung der US Fed Funds Rate, den amerikanischen Leitzinsen, erkennen können.

Abbildung: Entwicklung der US Fed Funds Rate (Quelle: tradingeconomics.com)

Eine Gemeinsamkeit haben jedoch alle: Jeder der vergangenen Zyklen bestand aus mehr als 5 Erhöhungen. Somit ist aus dieser Sicht der aktuelle Zyklus, den wir im Moment erleben, wohl noch nicht vor seinem Ende.

Dieser Verdacht erhärtet sich weiter, wenn wir uns weitere Zahlen ansehen. Wir liegen beispielsweise im aktuellen Zyklus noch weit unter der durchschnittlichen Anzahl der Zinserhöhungen vergangener Zyklen (diese liegt bei ca. 15). Und auch die Dauer des aktuellen Zyklus kann sich noch nicht mit historischen Maßstäben vergleichen. Denn der aktuelle Zyklus läuft ca. 8 Monate, wogegen die durchschnittliche Dauer in der Vergangenheit bei mehr als zwei Jahren lag.

Und hier spreche ich nur von Durchschnitten. Vergleichen wir das aktuelle Umfeld mit den Phasen hoher Inflation, wie etwa in den 1970ern, so ergeben sich noch deutlich höhere Werte.

Damit lässt sich ein klares Fazit ziehen: Es deutet gemäß historischer Daten sehr wenig aktuell darauf hin, dass die Zinserhöhungen der FED bereits das Ende erreicht haben.

Die Geschichte wiederholt sich nicht zwangsläufig…

Natürlich könnte man jetzt versuchen, argumentativ zu belegen, warum doch dieses Mal “alles anders” sei. Doch dies halte ich für wenig überzeugend. Natürlich wird die FED nicht mit der Brechstange arbeiten und auch ihre Rhetorik behutsam den Befindlichkeiten der Märkte anpassen. Daraus jedoch zwangsläufig eine “weiche Landung” ableiten zu wollen, erscheint mir sehr gefährlich.

Vielmehr erscheint es mir am wahrscheinlichsten, dass das Tempo der Zinserhöhungen in absehbarer Zeit verlangsamtwird, diese aber dennoch weiter stattfinden.

Über die durchaus zerstörerischen Effekte auf die Realwirtschaft, die sich hieraus ergeben, möchte ich an dieser Stelle nicht gesondert schreiben. Vielmehr geht es mir hier um die Auswirkungen auf die Kapitalmärkte und damit natürliich auch auf Ihr Depot.

… doch sie zu ignorieren ist oftmals keine vernünfte Idee

Denn letztlich müssen Sie sich natürlich die Frage stellen, was weitere… und vor allem höher als aktuell erwartete... Zinserhöhungen für Ihr Depot bedeuten?

Setzen Sie wirklich auf die richtigen Werte? Sind die Geschäftsmodelle hinter Ihren Aktien in der Lage, mit einem noch stärker anziehenden Zinslevel nachhaltig umzugehen? Und in wie weit spielen vielleicht sogar unerwartete makroökonomische Faktoren, die sich hieraus ergeben, in Ihre Anlagestrategie mit hinein?

Verstehen Sie mich an dieser Stelle keineswegs falsch. Eine Verlangsamung der Zinserhöhungen verschafft den Märkten in der Tat Erleichterung und damit auch eine Möglichkeit zum Anstieg.

Allerdings sind nachhaltige Gewinne hier nur möglich, wenn Ihre Aktien diesen Anstieg auch fundamental durchhalten können. Die Firmengewinne müssen nun also möglichst stabil bleiben. Eine sogenannte “Gewinnrezession” bei den kommenden Quartalszahlen wäre jetzt schädlich. Und genau das ist der Grund, warum ich die aktuelle Marktentwicklung etwas skeptisch betrachte.

Die Marktführer von morgen haben wenig mit den “Zugpferden” der letzten Rallye gemeinsam

Ein paar Wochen anziehende Kurse machen noch keinen neuen Bullenmarkt, sondern sind zunächst einmal nur eine Erleichterungsrallye.

Wirklich nachhaltig steigen werden zuküftig jedoch nur die Werte/Firmen mit echter Substanz, die sich auch in einem solchen Marktumfeld behaupten können.

Und das könnten durchaus auch andere Titel sein als die Marktführer der letzten Jahre, an die wir uns alle gewöhnt haben.

Mit anderen Worten: Sie müssen umdenken undflexibel bleiben. An der Börse ist kein Platz für Ideologien. Deshalb dürfen wir Anleger auch mal unsre Meinung ändern und die Pferde wechseln. Auch wenn das vielen Anlegern und Marktkommentatoren erfahrungsgemäß nicht immer leicht fällt.

Umdenken bedeutet aber auch einiges an analytischer Arbeit, wenn Sie es sauber und richtig machen möchten.

Wenn Sie die Zeit und Ruhe hierfür nicht haben sollten, oder vielleicht eine helfende Hand wünschen, indem Sie mir als routiniertem institutionellen Anleger in dieser Marktphase einfach einmal über die sprichwörtliche Schulter schauen möchten, dann testen Sie mich und meinen Premium Börsenbrief.

Dieser bietet Ihnen drei spannende Musterdepots mit handverlersenen Top-Empfehlungen für bestmögliche Sicherheit und faire Performance in genau diesen schwierigen Zeiten.

Darüber hinaus erhalten Sie natürlich jede Woche, analysiert mit ruhiger Hand und routiniertem Blick, wertvolle Markteinschätzungen zur aktuellen Lage.

Der Vorteil für Sie? Sie können höhere Renditen erzielen, sparen sich Zeit und wissen, dass ich stets für Sie den Markt beobachte.

Wenn Sie aus erster Hand wissen möchten, warum bereits viele Leser langfristig und zufrieden dabei sind, dann klicken Sie auf den nachfolgenden Link. Dort erhalten Sie alle Informationen.

Hier geht es zum Premium-Bösenbrief mit den drei Musterdepots

Ich wünsche Ihnen weiterhin viel Erfolg mit Ihren Investments.

Beste Grüße vom fairen Vermögensberater

Ihr Klaus Buhl