Liebe Anlegerinnen und Anleger,

hoffentlich genießen Sie ein entspanntes und langes Wochenende trotz der steigenden Volatilität an den globalen Aktienmärkten. Über die große und meist sehr negative Berichterstattung in den Massenmedien über die bisher harmlosen Gewinnmitnahmen im Technologiesektor habe ich Sie bereits am Mittwoch hier informiert. Vor allem über die relative Stärke des Tech-Sektors habe ich berichtet – und an der hat sich trotz allem nichts geändert.

Natürlich kann sich der Prozess der Relativen Stärke jetzt verringern und möglicherweise wird das Kapital der großen Anleger allmählich in andere Sektoren umverteilt, deren Bewertung jetzt günstiger ist. Dies wird aber eine gewisse Zeit in Anspruch nehmen, da die großen Portfolios sehr träge sind und tiefreifende Umschichtungen nicht in wenigen Tagen kursschonend durchgeführt werden können. Aber Achtung, noch gibt es dafür keine belastbaren Hinweise.

Deswegen empfehle ich regelmäßig nicht zu raten, sondern den Preis einer Anlageklasse als wichtigsten Börsenindikator streng zu beachten.

Nur wer sich an der relativen Stärke eines Sektors orientiert, kann auch daran teilhaben und profitieren. Dies ist viel Erfolg versprechender als Prognosen aufzustellen, die mal richtig und mal verkehrt sind – und dann zu hoffen und zu bangen….

Gerne will ich Sie an dieser Stelle an den vergangenen Sommer erinnern als einige sehr prominente Hedgefonds- Manager massiv für den Ausstieg aus Aktien und insbesondere aus dem Technologiesektor „getrommelt“ haben – und die jetzt selbstverständlich auch wieder den Zeigefinger heben. Dabei haben diese Manager aber natürlich selbstredend vergessen, dass sie seither eine Performance von etwa 25 % verpasst und am Jahresende wahrscheinlich große Schwierigkeiten haben werden, die schlechte Performance ihrer gut betuchten Klientel zu erklären.

Auch wenn sich diese Manager heute wieder „Im Recht“ und bestätigt sehen, geht es Ihnen wahrscheinlich vor allem, darum die Öffentlichkeit vergessen zu lassen wie grundverkehrt sie in der jüngeren Vergangenheit geraten haben. (Was übrigens keine Schande ist, damit befinden sie sich in der Gesellschaft der meisten Crash-Propheten, die einmal im Leben Recht haben und dann wieder jahrelang dem Markt hinterher laufen)

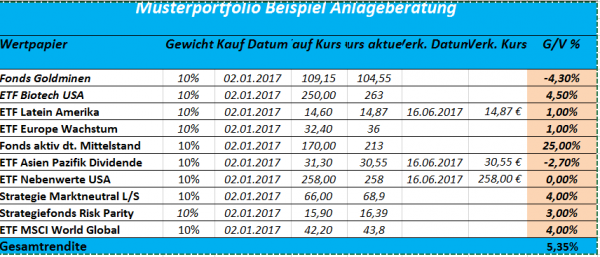

Änderung im Musterdepot Anlageberatung

Wie berichtet, will ich Sie hier in regelmäßigen Abständen über ein beispielhaftes Musterportfolio informieren, mit dem Sie relativ einfach ein weltweit und strategisch diversifiziertes Portfolio abbilden können.

Ein großer Teil der Diversifikation soll dabei dem Prozess der Relativen Stärke geschuldet sein, der entsprechend dem Konjunkturzyklus über Monate oder sogar Jahre andauern kann. Diese Methode ist in fast allen Börsenphasen erfolgreicher als in den schwachen und zurückgebliebenen Regionen und Branchen der globalen Anlagewelt „im Trüben zu fischen“.

Trotzdem will ich in meinem Musterportfolio teils auch in bestimmten Strategien investiert sein, die unterschiedliche Korrelationen aufweisen und dies durch und eine regelmäßige aber bescheidene Performance abwerfen sollen. Dabei handelt es sich um spezielle aktive Investmentfonds die unterschiedliche Anlagetechniken wie „Long-Short“ oder „Risk-Parity“ verfolgen.

Auch wenn diese wenig korrelierten Strategien zunächst einen etwas langweiligen Eindruck machen, finde ich sie sehr wichtig, da sie grundsätzlich auch bei fallenden Kursen einen konstanten positiven Beitrag zur Depotperformance liefern können und dieses stabilisieren, was die meisten meiner Kunden wirklich sehr schätzen. Wichtig ist aber, dass man auf diese Weise stets auch nach einem plötzlichen Kurseinbruch handlungsfähig bleibt.

Denn einen plötzlichen Kurseinbruch kann natürlich weder der schlauste Investor noch ein seriöser Berater ohne Glaskugel vorhersehen.

Deshalb will ich jederzeit auch auf Turbulenzen an der Börse vorbereitet sein, insbesondere in denjenigen Marktphasen, in denen die Indikatoren des „Inneren Marktes“ zeigen, dass die Börsen vom Angebot gelenkt werden, also „Mr. Market“ im Vorteil ist.

Da ich aus gesetzlichen Gründen (hier öffentlich) keine konkrete Anlageempfehlung aussprechen darf ohne die genauen Bedürfnisse des betreffenden Kunden zu kennen und ein schematisches Protokoll anzulegen, habe ich die verwendeten Papiere nur grob beschrieben und keine WKN´s genannt. Aber ich denke, um einen Eindruck zu gewinnen und die Marschrichtung abzuschätzen, genügt dies sicherlich.

Falls Sie sich für ein derartiges Depot und eine Zusammenarbeit mit mir in der Anlageberatung interessieren, kontaktieren Sie mich einfach.

Übrigens hat sich das Depot sehr ordentlich geschlagen und den globalen Aktien ETF „geschlagen“, obwohl ich ein viel geringeres Risiko gemessen an Volatilität und Aktienquote für Sie gewählt habe.

Hier sehen Sie die aktuelle Zusammensetzung des Portfolios, welches übrigens seit Jahresbeginn unverändert geblieben ist, doch welches ich nun vorsichtig an die aktuelle Situation anpassen werde. Per Schlußkurs der nun abgelaufenen Woche (KW 24) wurden drei Bausteine ausgetauscht.

Dabei handelt es sich um den ETF auf die Region Lateinamerika, den ETF auf die asiatisch- pazifischen Dividendenaktien und die US-Nebenwerte.

Der Hintergrund der Umstrukturierung ist nicht schwer zu erraten und hängt mit der Veränderung der relativen Stärke bzw. einer Änderung in der Rangliste der attraktivsten Börsenplätze zusammen. Dabei lege ich zugrunde, dass die aktuelle Preisbildung die beste (oder einzige) Indikation für die zukünftige Kursentwicklung ist. Denn fast immer hat es fundamentale Gründe, wenn die großen Anleger behutsam ihre Depots umschichten und dabei bestimmte Regionen und Branchen über- oder untergewichten. Diese Prozesse sind übrigens meist mehrere Monate oder sogar Jahre gültig und sicherlich kein Zufall.

Im Falle des ETF Asien-Pazifik ist übrigens diese Region nach wie vor sehr interessant und rangiert unter den „Top 5“ der regionalen Börsenliga gemessen an der relativen Stärke. Aber trotzdem verringert sich dort, wie übrigens auch seit längerem bei uns in Europa, das Interesse an den meist doch sehr teuren bzw. hochbewerteten Dividendenaktien. Änliches trifft auch auf die US-Nebenwerte zu, die etwas zurückgefallen sind.

Bisher besteht kein Grund, sich um die Nebenwerte zu sorgen. In erster Linie will ich den ETF verkaufen um Risiken abzubauen und Liquidität aufzubauen. Bekanntlich zählen die kommenden Sommermonate nicht zu den besten Börsenmonaten.

Wichtig ist in diesem Zusammenhang auch, dass diejenigen Aktien oder Regionen, die in guten Zeiten der allgemeinen Entwicklung hinterherhinken, in schlechten Zeiten häufig deutlich unter die Räder kommen. Umgekehrt verhält es sich übrigens auch bei den besonders starken Aktien.

In der kommenden Woche werde ich berichten, welche Fonds oder ETF´s unser Anlagedepot ergänzen sollen. Interessant ist mit Sicherheit auch eine Erklärung, was genau ich unter „Relativer Stärke“ verstehe und warum diese ein so wichtiger Aspekt der Diversifizierung ist.

Mal ganz davon abgesehen, dass die meisten meiner Kunden es natürlich bevorzugen, dort zu investieren „wo die Musik spielt -und nicht in quälenden Seitwärtstrends gefangen sein wollen. Wenn Sie sich für ein ähnliches, aber auf Ihre speziellen Wünsche und indiviuellen Erfordernisse bgestimmtes Konzept interessieren, könnte meine individuelle Anlageberatung in Kooperation mit der alten Privtbank Metzler eine gute, unabhängie und sehr faire Lösung für Sie sein.

Achtung: Wenn Sie ein Depot mit einer Anlagesumme von mindestens 50.000 € bis Ende Juli eröffnen, erhalten Sie meinen Premium Börsenbrief als Bonus dazu.

Unabhängige und objektive Anlageberatung

Eine ausgewogene Rendite erreichen Sie nicht durch Spekulation, sondern nur mit einer cleveren Strategie wie der von mir verwendeten des “Inneren Marktes”. Ich biete Ihnen eine auf Ihre individuellen Wünsche abgestimmte aktive Anlagestrategie an. Dabei mache ich Ihnen einen passgenauen Vorschlag, der Ihrem Risiko-Empfinden entspricht. Sobald sich an den Marktverhältnissen oder Ihrer persönlichen Situation grundlegendes ändert, mache ich Ihnen nach telefonischer oder persönlicher Absprache einen optimierten Vorschlag.

Ihre Vorteile dabei:

- Keine Ausgabeaufschläge und keine Transaktionskosten

- geschütztes Einzeldepot bei einer traditionellen Privatbank

- Keine versteckten Depotgebühren

- aktives Anlagemanagement – ganz nach Ihren Wünschen

- telefonische oder persönliche gründliche Beratung im gesamten Anlagezeitraum

Lediglich eine Managementgebühr von etwa 1 % ist für meine Anlageberatung zu zahlen, die abhängig vom Volumen Ihres Depots ist und deutlich unter den üblichen Ausgabeaufschlägen der Banken liegt.

Daran erkennen Sie, das mir nicht daran gelegen ist, mit sinnlosen Anlagevorschlägen Gebühren zu schinden und Ihre wertvolle Zeit zu verschwenden.

Vor allem bin ich aber total unabhängig – sowohl wirtschaftlich als auch von sogenannten “Bank-Produkten”. Deswegen bin ich in der komfortablen Lage, daß mir niemand vorschreiben kann, welche passiven ETF`s oder aktiven Fonds ich Ihnen empfehle.

Gerne vereinbare ich daher auch Gebührenmodelle, bei denen die häufig versteckten Bestandsprovisionen an meine Kunden ausgekehrt werden.

Nehmen Sie doch also ganz unkompliziert Kontakt mit mir auf, damit ich Ihre Fragen beantworten und Ihnen einen passenden Vorschlag unterbreiten kann. Telefon: 0228 91561481

Und wie gesagt, noch bis Ende Juli erhalten Sie als Bonus meinen Premium Börsenbrief gratis dazu.

Diese Gelegenheit sollten Sie sich nicht entgehen lassen.

Hier können Sie sich über meine individuelle und unabhängige Anlageberatung informieren.

Nun wünsche ich Ihnen viel Erfolg mit Ihren Investitionen und einen schönen Sonntag.

Ihr Klaus Buhl