DAX verbessert relative Stärke gegen den S & P 500 Index

Liebe Anlegerinnen und Anleger,

Kommt Ihnen die folgende Situation bekannt vor?

Sie gehen davon aus, dass sich die globalen Börsen in einem günstigen Umfeld bewegen, da die heruntergeredete Konjunktur wieder vorsichtig an Dynamik zulegt. Besonders interessieren Sie sich für deutsche „Bluechips“. Trotzdem sind Sie aber nicht abgeneigt, über den berühmten Tellerrand zu blicken und in US-Aktien zu investieren.

Zu allem Übel zeigen sich die Analysten gespalten darüber, ob jetzt deutsche oder US- Aktien zu bevorzugen seien.

Da Sie kein Spezialist der Volkswirtschaft sind und die klassische Charttechnik für vergangenheitsorientiert halten, entscheiden Sie sich dafür zu überprüfen, welche der beiden Länder-Indizes der stärkere ist und von „Mr. Market“ favorisiert wird. Genau dafür bietet sich das Konzept der relativen Stärke an.

Vorteil der „Relativen Stärke“

Bekanntlich werden alle frei verfügbaren Informationen am Aktienmarkt sofort im Preis „verarbeitet bzw. eingepreist“. Daher ist es kein Zufall, wenn bestimmte Aktien von den großen und meist gut informierten institutionellen Anlegern bevorzugt werden.

Die Gründe dafür erfahren wir private Anleger häufig erst viel später, zum Beispiel im Rahmen der Bekanntgabe der nächsten Quartalszahlen. Daher ist es also nahe liegend, sich auf die jeweils stärksten Aktien am Markt zu konzentrieren und umgekehrt die schwächsten zu meiden.

Dafür benötigen wir jedoch ein systematisches Verfahren bzw. eine objektive Orientierungsgröße. Einen Bezugspunkt bietet uns das Konzept der relativen Stärke, welches mit verschiedenen mathematischen Methoden berechnet werden kann. Sehr bekannt ist z.B. die Methodik des Amerikaners Robert Levy, die dieser bereits in den 1960-er Jahren publiziert hat. Diesem sehr effektiven Verfahren will ich aber einen getrennten Artikel widmen und mich heute auf die relative Stärke im Allgemeinen konzentrieren.

Ganz allgemein ist die Relative Stärke ein Konzept zur Berechnung und Visualisierung, wie sich eine Aktie im Vergleich zum übergeordneten Index oder ein Index im Vergleich zu einem anderen verhält.

Entwickelt sich eine Aktie besser als eine andere, sprechen wir von relativer Stärke.

Das Konzept beruht auf der Überlegung, dass Aktien nicht zufällig besser performen als andere und das Trends häufig viel länger bestehen als wir uns das vorstellen können.

In der Praxis ist es für viele Anleger sehr schwierig, starke Aktien zu kaufen, obwohl es wissenschaftliche Studien über den Erfolg dieser Strategie gibt.

Leider tendieren wir dazu, innerhalb der schwächsten Aktien nach vermeintlich versteckten Perlen zu fahnden, obwohl es fast immer fundamentale Gründe dafür gibt, warum bestimmte Aktien von den großen Investoren gemieden werden. Wenn wir ehrlich sind, haben wir alle schon mal bei einer bestimmten Aktien gedacht „tiefer kann die nicht mehr fallen“ nur um dann zu erleben, dass „schlimmer immer“ geht.

Berechnung der Relativen Stärke

Es gibt verschiedene Ansätze und Zeiträume für die Berechnung der Relativen Stärke. Sehr gebräuchlich ist die folgende Vorgehensweise, für die Sie selbstverständlich auch andere zeitliche Horizonte wählen können. Noch einfacher ist es natürlich, wenn Sie sich von den verschiedenen im Internet angebotenen „Screanern“ inspirieren lassen und deren Daten und Grafiken übernehmen.

- Dividieren Sie den Schlusskurs einer Aktie oder Index mit der zu vergleichenden Aktie/Index.

- Teilen Sie dieses Ergebnis mit dem selben Quotienten von z.B. vor 22 Tagen, was in etwa der Anzahl der Börsentage eines Monats entspricht

3. Sie erhalten einen Quotienten, also eine Verhältniszahl, die um den Wert 1,0 schwanken wird.

4. Wiederholen Sie dies häufig genug mit den entsprechenden Zahlen und Daten, können Sie einen Linienchart zeichnen.

Aussage der Relativen Stärke

Vergleichen wir zum Beispiel unseren DAX mit dem bekannten S & P 500 Index sehen wir, dass der US-Index im vergangenen Jahr tendenziell viel stärker war und eine größere Performance gebracht hätte. Konkrete Handelssignale würde ich aus diesem Schema der relativen Stärke nicht ableiten.

Aber es ist sehr deutlich, dass aus irgendwelchen Gründen die großen Anleger US –Aktien gegenüber deutschen bevorzugen. Insofern sollten wir private Anleger tendenziell – sofern wir das Währungsrisiko nicht scheuen – US-Aktien gegenüber deutschen Papieren bevorzugen

Interessant wäre es natürlich auch sich zu informieren, ob es weitere Länder oder Regionen gibt, die relativ stärker als der deutsche Aktienmarkt sind.

Ebenfalls ist es möglich, die relative Stärke von einzelnen Sektoren untereinander zu vergleichen, zum Beispiel die Sektoren Chemie gegen Maschinenbau direkt gegeneinander antreten zu lassen.

Immerhin ist es ja der Traum von uns Anlegern, jeweils in der stärksten Region und im stärksten Sektor investiert zu sein.

Mit genau dieser Thematik befasse ich mich übrigens im Premium Börsenbrief mit seinen konkreten Depots. Hier erhalten Sie weitere Informationen.

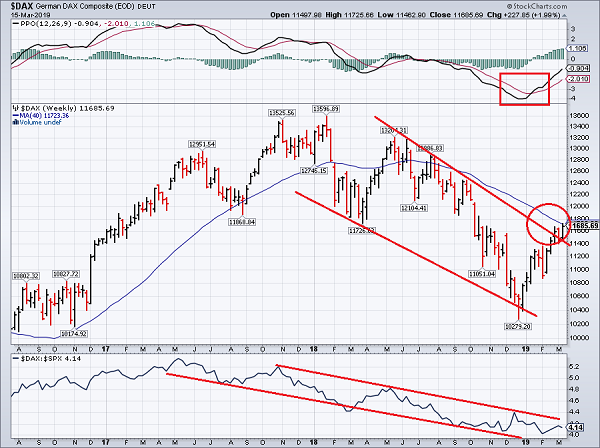

DAX langfristig mit relativer Betrachtung gegen S & P 500

Die folgende Grafik zeigt Ihnen einen Wochenchart des DAX im Verlauf der vergangenen 3 Jahre.

Unterhalb des Charts sehen Sie das Verhältnis von relativer Stärke und Schwäche.

Vom Frühjahr 2016 an hat sich unser DAX in den folgenden etwa 12 Monaten etwas besser als der S & P 500 Index geschlagen. Doch seit dem Frühsommer 2017 hat sich diese Stärke komplett zu Gunsten der US-Aktien gedreht. Verantwortlich dafür war höchstwahrscheinlich die Innenpolitik des US –Präsidenten mit seiner „America First“ Doktrin und den Auswirkungen seiner Steuerpolitik.

Umgekehrt wirkte sich natürlich auch die besondere Problematik der deutschen Autoindustrie und die schwachen Banken sehr negativ auf die Performance des DAX aus.

Jedenfalls erkennt man gut die Gipfelbildung im DAX bei etwa 13.300 Punkten und die sich stetig aufbauende relative Schwäche gegen den S & P 5oo Index. Alleine wegen dieses intakten Trends machte es für die Anhänger der Philosophie der „Relativen Stärke“ wenig Sinn, in deutschen Aktien übergewichtet zu sein. Erst mit der deutlichen Erholung des DAX seit dem Jahreswechsel scheint es so, als würden deutsche Aktien wieder konkurrenzfähig – wenigstens im Sinne dieser Anlage- Technik.

Möglicherweise ist auch der (noch nicht eindeutig) vollzogene Ausbruch des DAX aus seinem Abwärtstrend ein früher Hinweis darauf.

Meiner Meinung nach ist es für uns private Anleger extrem wichtig, stets die relative Stärke von Ländern, Regionen und Sektoren gut im Blick zu behalten.

Natürlich kann man das Konzept kritisieren – vor allem da man sich nie sicher sein kann, wie lange ein Trend andauert. Dies aber gilt für alle Trends und Techniken der Kursanalyse.

Ganz deutlich sollten wir Anleger uns demütig vor Augen halten, dass es an der Börse keine Sicherheit, sondern nur Wahrscheinlichkeiten gibt.

Ich wünsche Ihnen viel Erfolg an der Börse – ganz egal, welche Analysemethoden Sie bevorzugen.

Mit herzlichen Grüßen aus dem Rheinland,

Ihr fairer Berater Klaus Buhl

PS: hier können Sie meinen Premium Börsenbrief testen, indem ich dem Konzept der Relativen Stärke ein eigenes Depot gewidmet habe, welches sich bei vermindertem Risiko sehr gut gegenüber den übergeordneten Indizes schlägt.