Jetzt wird es wieder spannend beim Gold.

Das Edelmetall notiert derzeit direkt an der sehr hartnäckigen Wider-standszone bei 1.350 USD und die Chance ist gegeben, dass der mehrjährige Widerstand geknackt wird.

Wie ich weiß, beschäftigen sich sehr viele meiner Leser mit Gold und Edelmetallen und den entsprechenden Investitionsarten. Allerdings werde ich wahrscheinlich nie so richtig verstehen, warum gerade die risikoaversen Deutschen Gold so sehr lieben, aber zu ängstlich sind sich an ihrer eigenen Wirtschaft und deren Weltmarktführern zu beteiligen, also Aktien zu kaufen.

Für mich jedenfalls ist Gold kein Krisenmetall und auch kein sicherer Hafen, sondern viel mehr ein Wohlstandsmetall, welches sehr stark von der Nachfrage aus den prosperierenden Schwellenländern abhängig ist und von der realen Inflation und dem Kurs des US-Dollars, mit dem die Edelmetalle und Rohstoffe gehandelt werden.

Natürlich kenne ich auch die Argumente der üblichen Crash-Propheten und der ewigen Goldfans, deren Verehrung für das Edelmetall manchmal religiöse Züge annimmt.

Also das Gold die einzig verbliebene ultimative Währung ist,

dass Sie nur mit Gold ihren Wohlstand durch die nächste Krise retten können,

dass nur Gold das letzte fair bewertete Asset in einer total überbewerteten Aktien- und Anleihen-Blase ist und dass nur Gold ein sicherer Schutz vor Inflation ist.

Das letzte Argument lasse ich sogar gerne gelten, Gold ist ein wirksamer Schutz vor Inflation und Kaufkraftverlust. Im vergangenen Jahrhundert jedenfalls hat es seinen inneren Wert und seine Kaufkraft behalten. Z.B. können Sie sich heute mit einer Unze Gold einen Maßanzug schneidern lassen – genauso wie bereits vor 100 Jahren.

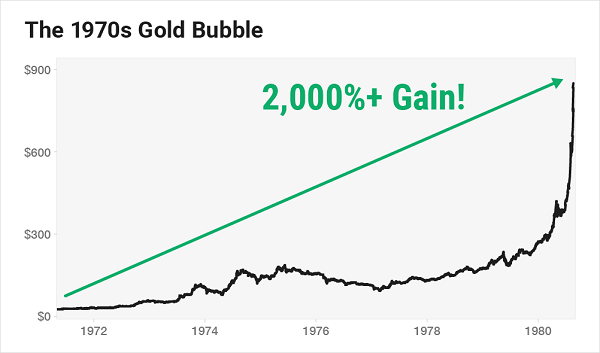

Oder denken Sie an die 1970 -er Jahre. Damals wollt die US- Administration einen schwachen Dollar und trieb die Inflation erfolgreich nach oben. Binnen weniger Jahre bildete sich eine Goldblase und der Preis des Edelmetalle stieg von etwa 45 kurzzeitig auf ca. 900 $, was einem Anstieg von ca. 1.800 Prozent entsprach.

Deswegen habe ich auch kein Problem damit, dass jemand Gold als Diversifikation seines Portfolios betrachtet und etwa 5-10 % davon hält.

20 Jahre Bärenmarkt mit Verlusten bis zu 70 %

Hier ist ein Chart, der Ihnen die Goldblase der 1970-er Jahre verdeutlicht.

Quelle: dentresearch.com

Die euphorischen Prognosen der Goldfans reichten zu diesem Zeitpunkt bis weit über die Marke von 2.000 Dollar. Wer als junger Mensch damals aus Angst vor Inflation oder Krisen langfristig in Gold investierte, konnte zwar bis heute eine bescheidene Rendite erzielen, wurde aber dennoch bitter enttäuscht. Die bescheidene Gold-Rendite ist kein Vergleich zu der unglaublichen Rendite, die man mit simplen Index-Fonds gemacht hätte.

So einen dramatischen Bärenmarkt im Gold will heute bestimmt kein Anleger erleben und kann ihn sich gar nicht vorstellen – aber er ist dennoch möglich.

Gold in der Finanzkrise 2008

Auch im Umfeld der letzten Finanzkrise und im Zusammenhang mit dem Zusammenbruch von Lehman Brothers hat Gold als sicherer Hafen nicht funktioniert.

Etwa seit dem Jahr 2000 hatte sich der Goldpreis nach der katastrophalen Baisse wieder erholt und erfreute sich zunehmender Beliebtheit, vor allem wiederum bei den deutschen Anlegern.

Wie Sie sich vielleicht noch erinnern, reagierte der Aktienmarkt erst im Januar 2008 massiv auf die in den USA eskalierende Hypothekenkrise.

Und was machte der Goldpreis? Trotz der radikal von den Notenbanken nach unten geschleusten Zinsen und der grassierenden Angst vor Inflation in der Bevölkerung und der Masse der Anleger kam das Gold immer stärker unter Druck und rauschte um etwa 30 % bis etwa 700 USD nach unten.

Und wieder war die Überraschung und der Frust der Goldfans und Anleger groß.

Quelle:dentreserch.com

Die Grafik zeigt Ihnen, dass auch in der vergangenen Finanzkrise des Jahres 2008 der Goldpreis anders reagierte als von der Mehrheit der Anleger erwartet.

Der deflatorische Schock war größer als der Inflationsschub und Gold kam erneut unter die Räder. Übrigens war es in der jüngeren Vergangenheit mit den zahlreichen Eurokrisen und Rettungsmaßnahmen für Griechenland nicht anders.

Obwohl verschiedene Notenbanken ihre Bestände massiv aufstockten, fiel der Goldpreis jahrelang nur um jetzt evtl. eine Bodenbildungsformation zu vollenden.

Obwohl sich Gold genau jetzt an einer wichtigen Wegmarke befindet, und entsprechend den Regeln der Charttechnik einiges dafür spricht, dass der zentrale Widerstand geknackt wird, bleibe ich bei meiner skeptischen Grundhaltung , die sich in den vergangenen beiden Jahrzehnten mit ihren verschiedenen (Finanz) Krisen und Turbulenzen sogar verstärkt hat.

Ich gehe nämlich davon aus, dass in der kommenden Krise, die wahrscheinlich von den europäischen Banken ausgehen wird, Gold keinesfalls ein sicherer Hafen sein wird, sogar ganz im Gegenteil.

Natürlich kann ich dies nicht mit Gewissheit sagen, dies wäre höchst unseriös.

Aber verschiedene Krisen der vergangenen Jahrzehnte erzählen uns, dass Gold kein sicherer Hafen ist. Die Geschichte deutet auf eine ganz andere Wahrheit. Deswegen gehe ich davon aus, dass dies auch zukünftig so bleiben wird, da sich die Angewohnheiten der Menschen nur sehr langsam ändern – wenn überhaupt.

Deshalb beschäftige ich mich viel lieber mit Investitionen in Qualitätsaktien und in die Marktführer, die für Wachstum, Produktivität und Innovationen sorgen. Dieses Vorgehen erscheint mir viel erfolgversprechender als Goldengagements, für die ich keine Dividende erhalte und immer hoffen muss, daß mir zukünftig jemand mehr für meinen Goldschatz bezahlt.

Wollen Sie Ihr persönliches Depot möglichst diversifizieren und an den Kriterien der relativen Stärke ausrichten? Interessieren Sie sich dafür, welche globalen Regionen und Sektoren jetzt am interessantesten sind? Dann melden Sie sich bitte einfach zur Vereinbarung eines Termins für eine völlig unverbindliche Besprechung und Beratung Ihres Depots.

Da ich von der Strategie der „Relativen Stärke nach Levy“ überzeugt bin, habe ich ihr im Premium Börsenbrief ein eigenes Depot gewidmet. Allerdings habe ich den klassischen Koeffizienten auf die aktuellen Gegebenheiten und auf den zeitlichen Horizont eines seriösen Anlegers angepasst, der durchschnittlich einige Wochen bis Monate investiert sein will.

Mit den Ergebnissen bin ich sehr zufrieden, da nun ersichtlich wird, dass die Methode auch in schwierigen Phasen funktioniert. Übrigens entspricht die Haltedauer der Aktien den Ansprüchen eines durchschnittlichen berufstätigen Anlegers, der seine wertvolle Freizeit nicht vor dem Bildschirm verbringen wil.

Hier können Sie sich über den Premiumbrief und das neue Power Depot informieren.

Viel Erfolg und herzliche Grüße von Ihrem fairen Berater

Klaus Buhl